安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

专题:美联储利率决议重磅来袭 按兵不动成共识 市场紧盯降息指引

债券交易员担心,周三美联储主席杰罗姆·鲍威尔会将他们预期的降息时间向后推,从而引发债券抛售。历史数据可以给他们一点安慰:美联储会议更有可能引发债券上涨。

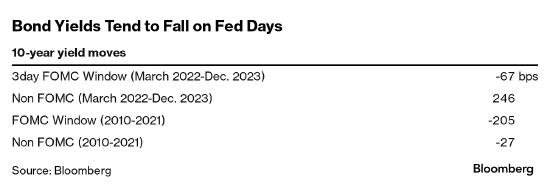

自2022年3月以来,即使美联储推进数十年来最陡峭的货币政策紧缩,但包括决策日当天在内的前后三天让债券市场的阵痛得到了短暂缓解。彭博汇编的数据显示,10年期美国国债收益率在这段时间内实际上总共下跌67个基点,打破了原本大幅上涨的势头。

事实证明,这并非美联储转向鹰派时的反常现象。在截至2021年的11年间,10年期美国国债收益率总体走低,但近90%的跌幅发生在美联储会议前后这个时间窗口。现任教于哈佛商学院的经济学家Sebastian Hillenbrand还发现,类似的模式甚至可以追溯到1989年。

很少有人能全面解释为什么债券收益率倾向于在FOMC会议日前后下跌。在一些投资者看来,这证明了对所谓美联储看跌期权的坚定信心,也就是只要市场或经济陷入困境,交易员就预计央行会降息,导致他们预计美联储会发出鸽派信息。

在利率上升时期出现这种情况,则可能反映了交易员能够很好预测美联储将如何应对经济数据,因此利率变动被提前消化,当决策者采取与市场预期一致的行动时,国债反而出现宽慰式的上涨。

Hillenbrand的博士论文就是关于这一现象。他最近表示,这种现象也可能反映出,随着大流行病后的通胀飙升消退,人们对基准利率将回落的信心大增。他说,美联储决定维持对中性利率在2.5%的评估不变可能强化了这一效果。2.5%的中性利率预期还不到美联储目前5.25%至5.5%政策利率目标区间的一半。

“如果你认真对待这种模式,那么收益率必然会下降,” 他说。

当然并不能100%确定。数据显示,虽然在美联储会议窗口期债券收益率累计是下降的,但在过去15次会议中,仍有大约6次上涨。

此外,周三的会议可能会与长期趋势背道而驰,因为如果美联储主席鲍威尔打击了市场预期,将会令交易员感到失望。目前交易员预期央行最早于3月开始降息,然后会以比美联储官员预测更快的速度继续下调利率。本周二,也就是这次三天时间窗口的第一天,在数据显示12月职位空缺意外达到三个月高位后,国债收益率曾小幅走高。

但这种模式的存在表明,随着美联储越来越接近将利率从20多年高点下调,债券市场可能会继续在政策会议前后的窗口期经历超乎寻常的震荡。

已经有一些理由让人们对根据这种模式交易抱有信心。在12月政策会议的三天窗口期,10年期国债收益率下跌了31个基点,当时鲍威尔实际上等同于宣布货币政策紧缩结束。这是自1997年以来该收益率在窗口期的第四大跌幅。

Hillenbrand表示,债券市场的不确定性或许不利于预测短期走势,但随着时间的推移,他预计这种趋势将持续,也就是美联储开会前后债券会趋于上涨。

“有很多事情是美联储无法控制的,” 他说。“这些力量可能在过去两三年里大幅加剧了收益率波动。但从长远来看,这可能没有那么重要。”

责任编辑:马梦斐

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)