北京时间31日凌晨,美股周二收盘涨跌不一,道指今年第七次创收盘历史新高。投资者关注微软和谷歌的母公司Alphabet等大型科技公司的业绩。美联储从周二开始召开货币政策会议,周三将公布结果。

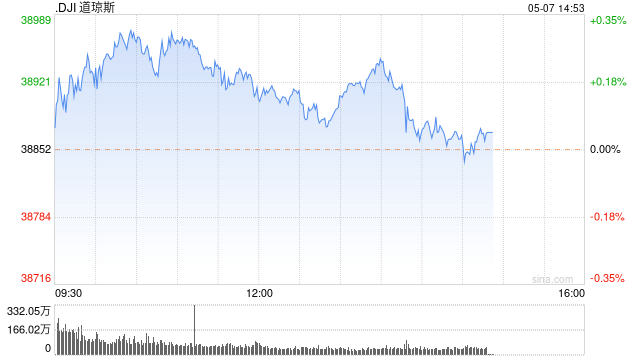

道指涨133.86点,涨幅为0.35%,报38467.31点;纳指涨118.15点,涨幅为0.76%,报15509.90点;标普500指数涨2.96点,涨幅为0.06%,报4924.97点。

道指今年第七次创收盘历史最高纪录。

周二美股投资者迎来了一批好坏参半的企业财报。

通用汽车股价大涨,此前该汽车制造商公布的收益好于预期。网络安全股F5的财报好于预期。电子制造商Sanmina公布了强劲的每股收益和本季度指引。捷蓝航空的业绩披露好于预期。

家用电器制造商惠而浦的全年业绩指引低于预期。

Globalt Investments高级投资组合经理Keith Buchanan表示:“这个财报季,各家公司传递的信息不一定非常一致。不是所有的船只都能乘浪前行。到目前为止,我们已经看到,在这个财报季,出现了明显的赢家和明显的输家。”

除了上述公司的财报之外,投资者还在等待将在周二美股收盘后公布的几家大型科技公司的财报,其中包括微软和谷歌的母公司Alphabet。这些公司正是推动2023年第四季度美股大涨的“美股七巨头”集团的成员。

截至2023年12月底,包括苹果、微软、英伟达、Alphabet、亚马逊、Meta和特斯拉在内的MSCI美国指数前十大股票中的比重已上升至29.3%。策略师们指出,这一比例略低于2000年6月创下的33.2%的历史峰值。排名前10的股票中只涉及4个行业,而历史中位数是6个。

在这些大型科技股大涨推动标美股迭创新高后,市场参与者一直在密切关注它们的表现,以判断看涨情绪能否持续。

除微软和Alphabet外,美股“七巨头”中,亚马逊、Meta Platforms和苹果也将在本周稍晚时候发布季度财务报告。

美联储从周二开始召开为期两天的联邦公开市场委员会(FOMC)政策会议,周三公布会议结果。

根据CME FedWatch工具,联邦基金期货市场预测美联储周三维持利率不变的可能性约为97%。

尽管预计美联储本周将维持利率不变,但投资者仍在热切等待美联储主席鲍威尔在周三会后发表的评论,以寻找有关政策前景的线索。交易员们认为,美联储将在3月份的下次会议上开始降低借贷成本的可能性约为50%。

ADM Investor Services首席全球经济学家Marc Ostwald表示:“市场现在很平静。他们显然想看看美联储本周会说什么……以及降息的大门还会打开多少。”

他说:“在我看来,目前的关键问题是,我们看到的是一个降息周期,但央行和市场都是按照正常的经济周期来看待这个周期,这也是市场正在挣扎的地方。”

Ostwald表示,自次贷危机以来的过去15年里,所有降息周期都是由某种形式的金融不稳定触发的,而不是由经济周期触发的,“实际上,很长一段时间以来,我们都没有出现正常的降息周期以应对需求变化和劳动力市场的变化,所以我认为,这就是为什么在一定程度上存在如此大的意见分歧。”

周二经济数据面,美国12月职位空缺数意外创下三个月最高水平。

美国12月职位空缺意外上升至三个月最高水平,凸显劳动力市场的强韧表现。美国劳工统计局周二发布的职位空缺和劳动力流动调查(JOLTS)显示,12月职位空缺数增加至900万,前月数据上修至890万。接受调查的经济学家预估中值为880万。

另一份数据表明,美国1月份消费者信心升至2021年底以来的最高水平。

美国经济咨商局周二公布的数据显示,1月份消费者信心指数从12月修正后的108升至114.8,符合彭博调查的预估中值。

现状指标飙升至2020年3月以来的最高水平。预期指标升至六个月高点。消费者预期未来12个月的通胀率平均在5.2%,为2020年3月以来最低水平。

焦点个股

当地时间1月29日,美国知名企业家马斯克在社交平台表示,其与多名科学家创办的脑机接口公司“神经连接”(Neuralink)28日进行了首例脑机接口设备的人体移植,移植者目前恢复良好。

英伟达加入了向聊天机器人制造商Kore.AI注资1.5亿美元的行列,这是该公司在依赖其高端芯片的人工智能领域的最新投资。FTV Capital领投了的这轮融资。

在过去一年里,英伟达与一些有潜力的人工智能公司达成了多项交易,包括Hugging Face、Cohere 和 Mistral AI。

摩根士丹利发表报告指,仍然看好AMD的长期发展机会,但认为人工智能生态系统发展需要时间,目标价由128美元上调至193美元,维持评级“增持”。

摩根士丹利指,AMD核心业务去年经历困难的一年后,对其前景保持乐观,因为认为除了人工智能的强劲增长外,今年所有业务都将复苏。不过,自上一份业绩发布以来,AMD股价已上升超过75%,而市场对MI300芯片销售的非正式预期似乎将供应链与收入划上等号,因此在一定程度上削弱了其对该股热情程度。

日前苹果在开发者官网发布公告称,在全球范围内推出流媒体游戏服务和应用的新选项,且首次支持开发者上架的云游戏和小游戏、小程序,接入苹果的应用内购买系统(IPA)。但小游戏和小程序也必须遵守App Store的审核规则,开发者需要确保应用内的所有软件和游戏都符合苹果的用户体验和安全标准。

亚马逊周二宣布与法国能源集团Engie签署了一份企业购电协议(CPPA),将其在英国风电开发商Ocean Winds的Moray West海上风电场的输出份额增加到473兆瓦,该风电场将于今年晚些时候投入运营。Ocean Winds是EDP Renewables与Engie各占一半股份的合资企业,专门从事海上风电业务。

联合包裹公司(UPS)周二公布的第四季度营收低于华尔街的预期,称国际和国内的包裹运输量下降。该公司还宣布,作为2024年调整资源的努力的一部分,公司将裁员12000人。

联合包裹公司首席执行官Carol Tomé在公司财报电话会议上表示,裁员将为公司节省约10亿美元的成本。

联合包裹Q4营收不及预期,提供的2024年全年营收及盈利指引也均不及预期,原因是劳动力成本上升和包裹需求下降带来的负面影响。Q4营收为249.17亿美元,同比下降7.8%,不及分析师预期的254.8亿美元。调整后的营业利润为27.87亿美元,同比下降27.1%。调整后的营业利润率为11.2%。调整后的每股收益为2.47美元,略好于分析师预期的2.44美元,上年同期为3.62美元。

辉瑞Q4营收142.5亿美元,市场预期144.2亿美元,去年同期243亿美元。

通用汽车Q4营收429.8亿美元,市场预期389.7亿美元;第四季度全球汽车总销量161万辆,市场预期155万辆。

超微电脑Q2盈利增长71.5%超预期,上调全年营收指引。

捷蓝航空Q4盈转亏,预计Q1营收同比下降5-9%。

CalixQ4业绩亏损,24年Q1指引不佳。

Nanobiotix获得2000万美元的里程碑付款。

其他市场面,纽约商品交易所4月交割的黄金期货结算价收涨0.31%,收于每盎司2050.9美元。3月白银期货结算价收跌0.11%,收于每盎司23.225美元。

纽约商品交易所3月交割的西德州中质原油(WTI)期货价格收涨1.04美元,涨幅1.35%,收于每桶77.82美元。

欧洲洲际交易所3月交割的布伦特原油期货价格上涨47美分,涨幅为0.57%,收于每桶82.87美元。

今年迄今,WTI与布伦特原油分别上涨了8.6%和7.5%。

责任编辑:张俊 SF065

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)