炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

转基因作物商业化应用的关键一步,或为未来“双草”需求带来增量

转基因大豆、玉米品种审定标准(试行)的实施加快推进了转基因品种在国内的上市,并将在配套农化产业,例如草甘膦草铵膦的使用上带来增量。

审理标准重点内容解读:

2022年6月8日,国家农作物品种审定委员会发布《关于印发国家级转基因大豆玉米品种审定标准的通知》;通知指出:《国家级转基因大豆品种审定标准(试行)》和《国家级转基因玉米品种审定标准(试行)》已经印发,要求国家农作物品种审定委员会各专业委员会自印发之日起遵照执行。

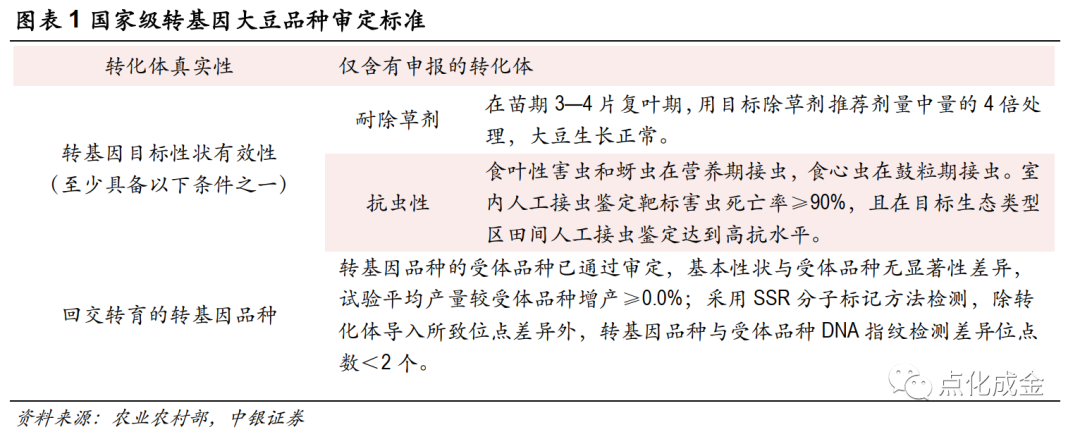

转基因大豆: 审定标准指出,关于转化体真实性,仅含有申报的转化体;转基因目标性状有效性需具备耐除草剂或抗虫性;对于回交转育的转基因品种,受体品种需已通过审定,基本性状与受体品种无显著性差异,试验平均产量较受体品种增产≥0.0%,SSR 分子标记法检测时,除转化体导入所致位点差异外,转基因品种与受体品种DNA 指纹检测差异位点数<2 个。

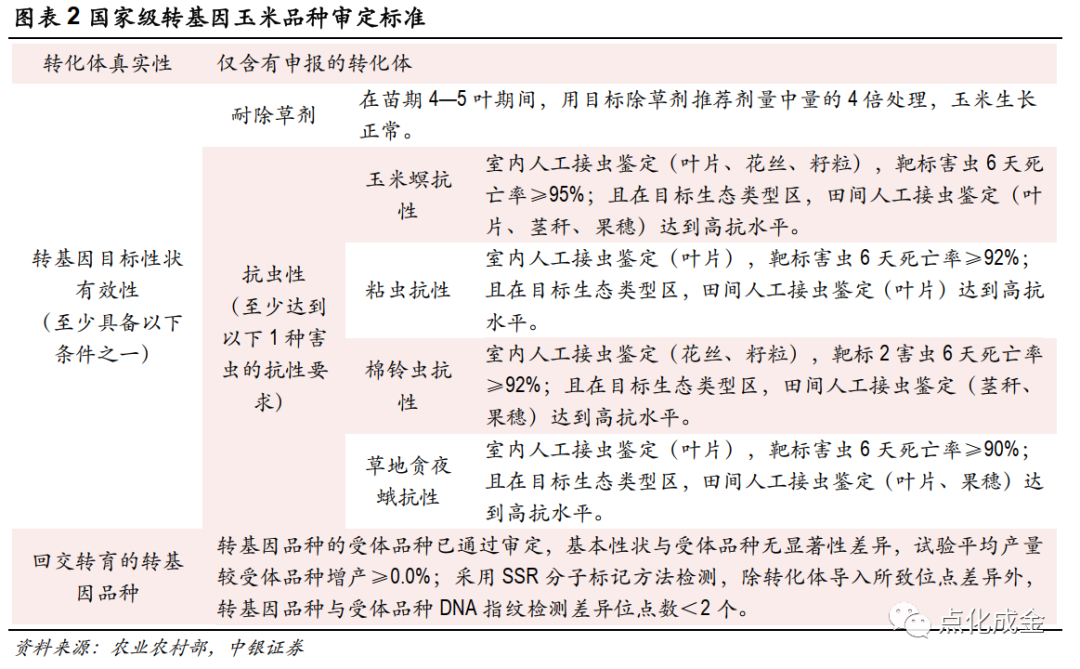

转基因玉米:审定标准指出,关于转化体真实性,仅含有申报的转化体;转基因目标性状有效性需具备耐除草剂或至少达到玉米螟抗性、粘虫抗性、棉铃虫抗性及草地贪夜蛾抗性中的一种抗虫性;对于回交转育的转基因品种,受体品种需已通过审定,基本性状与受体品种无显著性差异,试验平均产量较受体品种增产≥0.0%,SSR 分子标记法检测时,除转化体导入所致位点差异外,转基因品种与受体品种DNA 指纹检测差异位点数<2 个。

审理标准对行业影响分析:

随着耐除草剂转基因作物在国内的推广普及,或对以草甘膦、草铵膦为主的大宗除草剂农药产品的需求量有一定幅度的增长,其中,草甘膦为全球使用量最大的除草剂品种,已有超过50年的成熟应用历史,耐草甘膦性状在耐除草剂性状中最为普遍,我们预计中国转基因作物商业化或对草甘膦的带动更强。

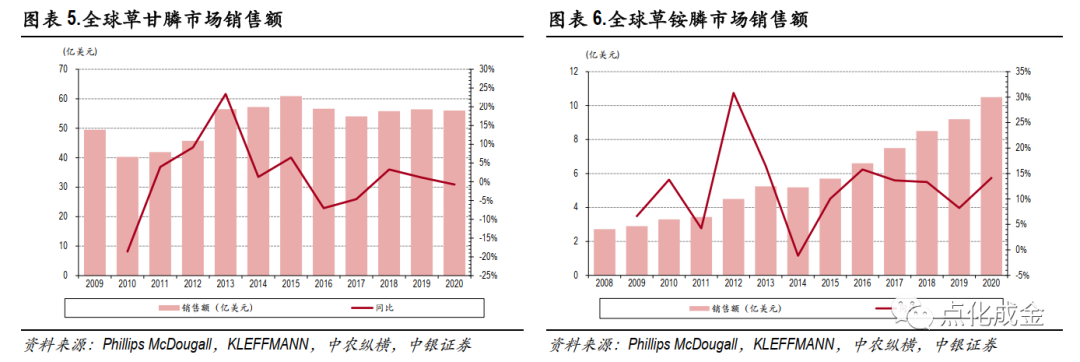

据Phillips McDougall、KLEFFMANN以及中农纵横预测数据,2020年全球草甘膦市场销售额为56亿美元,在2009-2020期间草甘膦销售额整体保持平稳;2020年全球草铵膦市场销售额为10.50亿美元,在2008-2020期间草铵膦销售额整体稳步上行,12年间CAGR达到了11.91%。预计2021、2022年在“双草”价格高位运行下,全球销售额有望继续增加,更为先进的除草剂复配增效技术及中国地区转基因作物的推广或将成为未来新的增长点。

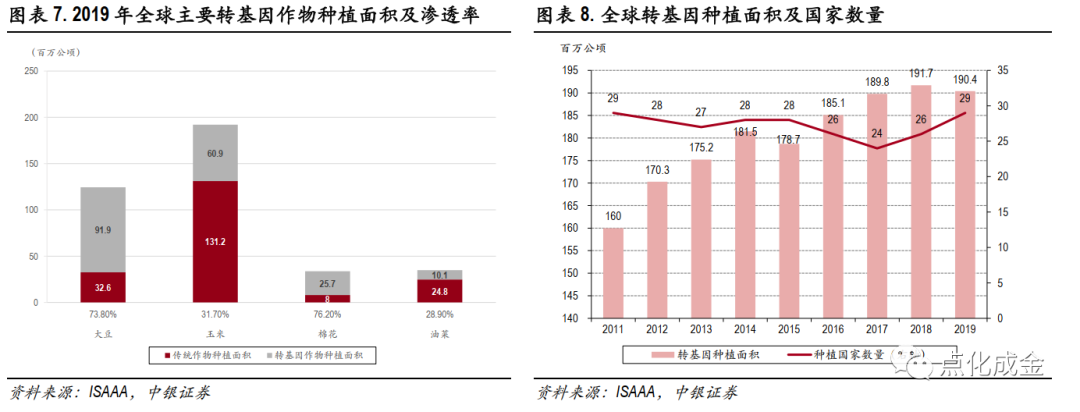

近年来转基因作物种植面积不断提升,近三年来维持高位。预计后期转基因作物种植国家数量的提升会在长期内增加全球转基因作物的种植面积,从而提高抗草甘膦、抗草铵膦性状种子的普及与对“双草”的需求。此外,根据美国农业部数据,中国为全球第二大玉米生产国,2020年的玉米产量为2.61亿吨,占全球约23%,玉米为草甘膦使用量最大的作物之一,中国转基因玉米的产业化种植将大幅提升全球转基因玉米的渗透率,草甘膦需求有望大幅增长。油菜为草铵膦使用量最大的产品,根据ISAAA数据,2019年全球转基因油菜的渗透率仅28.90%,为四大作物中渗透率最低品种。抗草铵膦性状转基因油菜渗透率仍存较大提升空间,中国转基因作物商业化进程的提速将为未来草铵膦需求带来增量。

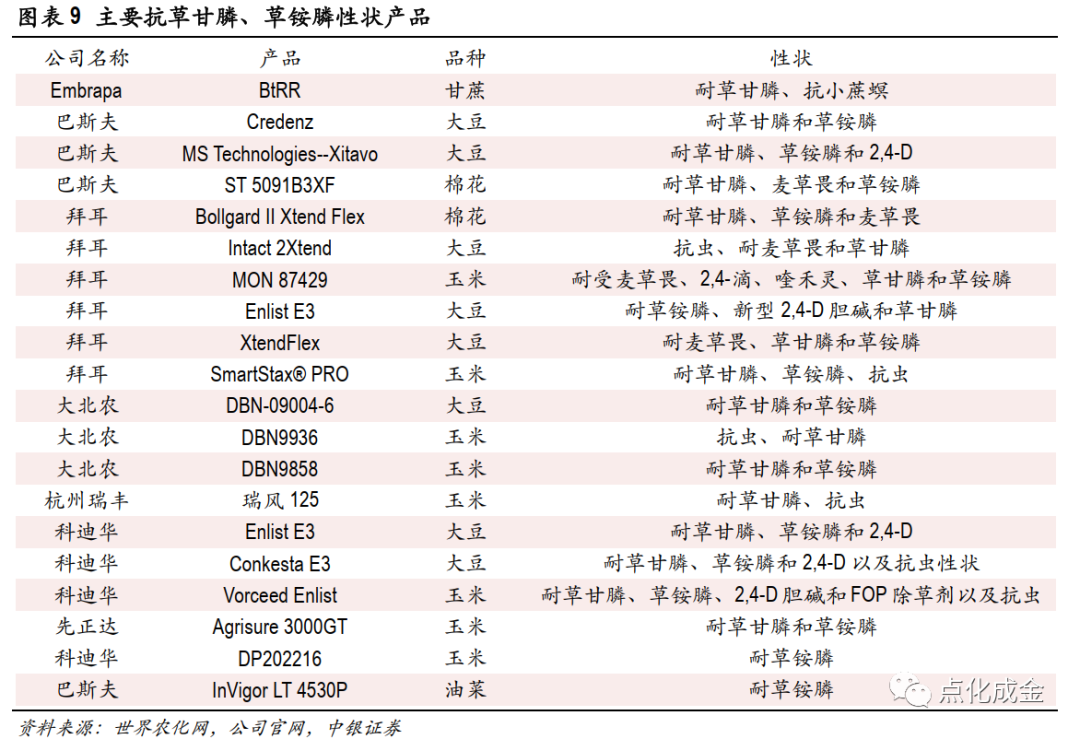

近年来农化巨头的耐除草剂性状转基因种子不断推新,附带抗草甘膦、抗草铵膦性状的多抗种子,既解决了草甘膦抗性杂草问题,又相对于环境友好;不断扩大的抗草铵膦性状品种范围也一定程度上推升了草铵膦需求。

受地缘政治需求旺盛等影响,草铵膦自3月下旬172500元/吨开始上涨,当前市场价较3月低点已大幅上涨53.62%,且有继续上升的趋势。下游农产品价格高企,草甘膦、草铵膦供需偏紧,现货流通紧张,市场库存走低,看好年内草甘膦草铵膦行业高景气,以及国内转基因作物逐渐商业化推广带来的需求增量,看好产业长期集中度提升背景下龙头优势公司的长期发展,推荐利尔化学,建议关注兴发集团、新安股份、江山股份等。

1)下游农产品价格大幅波动;2)全球疫情形势出现变化。

转基因品种审定标准(试行)内容及解读

2022年6月8日,国家农作物品种审定委员会发布《关于印发国家级转基因大豆玉米品种审定标准的通知》;通知指出:《国家级转基因大豆品种审定标准(试行)》和《国家级转基因玉米品种审定标准(试行)》已经印发,要求国家农作物品种审定委员会各专业委员会自印发之日起遵照执行。

转基因大豆:审定标准指出,关于转化体真实性,仅含有申报的转化体;转基因目标性状有效性需具备耐除草剂或抗虫性;对于回交转育的转基因品种,受体品种需已通过审定,基本性状与受体品种无显著性差异,试验平均产量较受体品种增产≥0.0%,SSR 分子标记法检测时,除转化体导入所致位点差异外,转基因品种与受体品种DNA 指纹检测差异位点数<2 个。

转基因玉米:审定标准指出,关于转化体真实性,仅含有申报的转化体;转基因目标性状有效性需具备耐除草剂或至少达到玉米螟抗性、粘虫抗性、棉铃虫抗性及草地贪夜蛾抗性中的一种抗虫性;对于回交转育的转基因品种,受体品种需已通过审定,基本性状与受体品种无显著性差异,试验平均产量较受体品种增产≥0.0%,SSR 分子标记法检测时,除转化体导入所致位点差异外,转基因品种与受体品种DNA 指纹检测差异位点数<2 个。

转基因品种审定标准对除草剂产业影响分析

随着耐除草剂转基因作物在国内的推广普及,或对以草甘膦、草铵膦为主的大宗除草剂农药产品的需求量有大幅的增长,其中,草甘膦为全球使用量最大的除草剂品种,已有超过50年的成熟应用历史,耐草甘膦性状在耐除草剂性状中最为普遍,我们预计中国转基因作物商业化或对草甘膦的带动更强。

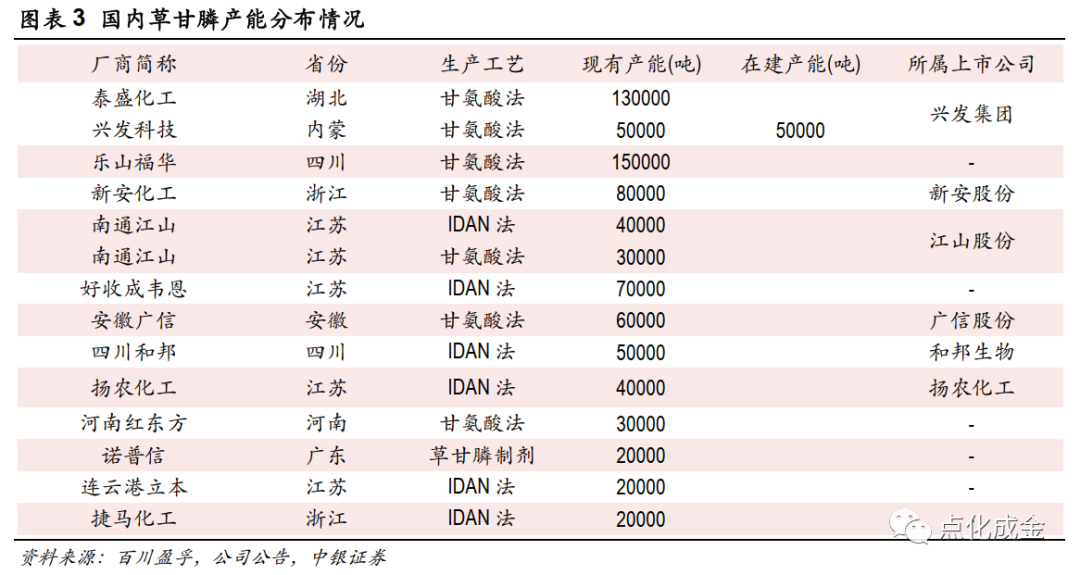

从草甘膦产能上来看, 2022年国内草甘膦现有产能约79万吨,在国内主要拥有草甘膦产能的生产企业中,前5大企业分别为兴发集团、乐山福华、新安股份、江山股份、好收成韦恩,拥有的产能分别为18万吨/年、15万吨/年、8万吨/年、7万吨/年和7万吨/年。另外,草甘膦为国家限制性名录产品,行业新增产能仅有内蒙古兴发5万吨/年,根据公司公告,产能预计于2022年三季度投产。内蒙古兴发草甘膦新增产能的投产以及海外孟山都老旧装置的产量下降使得草甘膦行业的集中度及中国企业的市占率得到进一步提升。

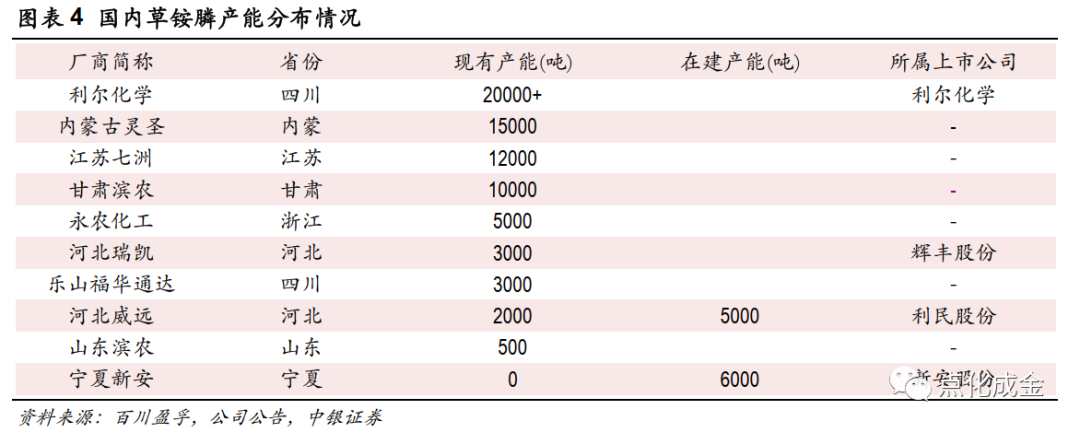

从草铵膦产能上来看, 根据世界农化网、百川盈孚、公司公告数据整理,2022年国内草铵膦现有产能约5万吨,在国内主要拥有草铵膦产能的生产企业中,前5大企业分别为利尔化学、内蒙古灵圣、江苏七洲、甘肃滨农、永农化工,拥有的产能分别为超过20000吨/年、15000吨/年、12000吨/年、10000吨/年和5000吨/年。另外,据同花顺财经、公司公告,利民股份子公司河北威远在建产能5000吨预计于2022年第三季度末投产,新安股份子公司宁夏新安6000吨规划中首期3000吨草铵膦项目将于今年下半年投产。不同于草甘膦,草铵膦在新增产能扩张上不受国家限制,近半年来,草铵膦产能大幅提升,根据世界农化网,甘肃滨农10000万/年装置于2021年底开车成功,内蒙古灵圣15000吨/年产能也已于今年上半年投建完成,目前均处于产能爬坡期。

据Phillips McDougall、KLEFFMANN以及中农纵横预测数据,2020年全球草甘膦市场销售额为56亿美元,在2009-2020期间草甘膦销售额整体保持平稳;2020年全球草铵膦市场销售额为10.50亿美元,在2008-2020期间草铵膦销售额整体稳步上行,12年间CAGR达到了11.91%。预计2021、2022年在“双草”价格高位运行下,全球销售额有望继续增加,更为先进的除草剂复配增效技术及中国地区转基因作物的推广或将成为未来新的增长点。

近年来转基因作物种植面积不断提升,根据ISAAA数据,全球转基因作物种植面积从2011年160万公顷上升至2019年190.4万公顷,近三年来维持高位。预计后期转基因作物种植国家数量的提升会在长期内增加全球转基因作物的种植面积,从而提高抗草甘膦、抗草铵膦性状种子的普及与对“双草”的需求。此外,根据美国农业部数据,中国为全球第二大玉米生产国,2020年的玉米产量为2.61亿吨,占全球约23%,玉米为草甘膦使用量最大的作物之一,中国转基因玉米的产业化种植将大幅提升全球转基因玉米的渗透率,草甘膦需求有望大幅增长。油菜为草铵膦使用量最大的产品,根据ISAAA数据,截止2019年,全球转基因油菜的种植面积仅为1010万公顷,渗透率仅28.90%,为四大作物中渗透率最低品种。抗草铵膦性状转基因油菜渗透率仍存较大提升空间,中国转基因作物商业化进程的提速将为未来草铵膦需求带来增量。

近年来农化巨头的耐除草剂性状转基因种子不断推新,拜耳,先正达,巴斯夫等纷纷推出附带抗草甘膦、抗草铵膦性状的多抗种子,既解决了草甘膦抗性杂草问题,又相对于环境友好;不断扩大的抗草铵膦性状品种范围也一定程度上推升了草铵膦需求。

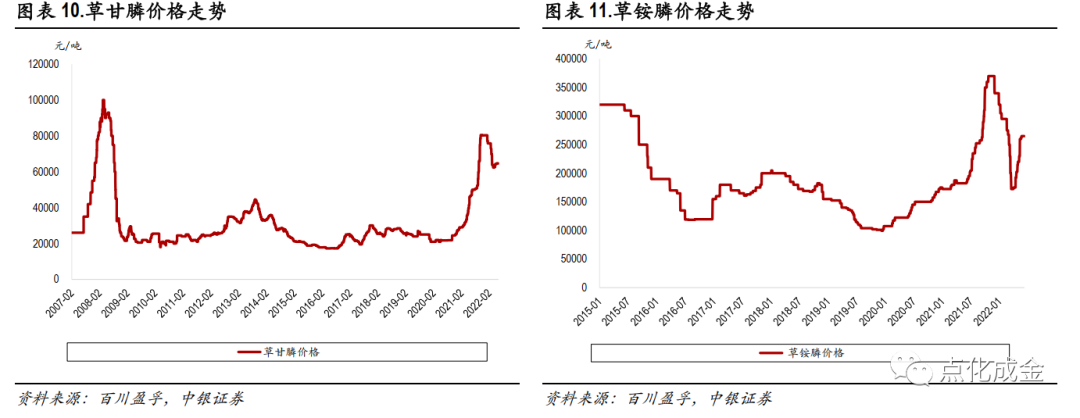

近3年来看,“双草”价格整体呈周期性快速上行态势,草甘膦与草铵膦价格均在2019年12月触及阶段性低点后开始持续反弹,并在2021年“能耗双控”期间分别涨至80309元/吨及370000元/吨的历史高位,但随后回落。受地缘政治及国内疫情影响,草甘膦与草铵膦近期重拾上升趋势,草铵膦自3月下旬172500元/吨开始上涨,当前市场价较3月低点已大幅上涨53.62%,且有继续上升的趋势。下游农产品价格高企,草甘膦、草铵膦供需偏紧,现货流通紧张,市场库存走低,预计年内“双草”仍将处于高景气周期,价格高位运行,盈利水平较高。

投资建议

看好年内草甘膦草铵膦行业高景气,以及国内转基因作物逐渐商业化推广带来的需求增量,看好产业长期集中度提升背景下龙头优势公司的长期发展,推荐利尔化学,建议关注兴发集团、新安股份、江山股份等。

风险提示

1)下游农产品价格大幅波动;2)全球疫情形势出现变化。

披露声明

本报告准确表述了证券分析师的个人观点。该证券分析师声明,本人未在公司内、外部机构兼任有损本人独立性与客观性的其他职务,没有担任本报告评论的上市公司的董事、监事或高级管理人员;也不拥有与该上市公司有关的任何财务权益;本报告评论的上市公司或其它第三方都没有或没有承诺向本人提供与本报告有关的任何补偿或其它利益。

中银国际证券股份有限公司同时声明,将通过公司网站披露本公司授权公众媒体及其他机构刊载或者转发证券研究报告有关情况。如有投资者于未经授权的公众媒体看到或从其他机构获得本研究报告的,请慎重使用所获得的研究报告,以防止被误导,中银国际证券股份有限公司不对其报告理解和使用承担任何责任。

以报告发布日后公司股价/行业指数涨跌幅相对同期相关市场指数的涨跌幅的表现为基准:

公司投资评级:

买 入:预计该公司股价在未来6-12个月内超越基准指数 20%以上;

增 持:预计该公司股价在未来6-12个月内超越基准指数 10%-20%;

中 性:预计该公司股价在未来6-12个月内相对基准指数变动幅度在-10%-10%之间;

减 持:预计该公司股价在未来6-12个月内相对基准指数跌幅在10%以上;

未有评级:因无法获取必要的资料或者其他原因,未能给出明确的投资评级。

行业投资评级:

弱于大市:预计该行业指数在未来 6-12 个月内表现弱于基准指数;

未有评级:因无法获取必要的资料或者其他原因,未能给出明确的投资评级。

沪深市场基准指数为沪深300指数;新三板市场基准指数为三板成指或三板做市指数;香港市场基准指数为恒生指数或恒生中国企业指数;美股市场基准指数为纳斯达克综合指数或标普 500指数。

风险提示及免责声明

本报告由中银国际证券股份有限公司证券分析师撰写并向特定客户发布。本报告发布的特定客户包括:1) 基金、保险、QFII、QDII 等能够充分理解证券研究报告,具备专业信息处理能力的中银国际证券股份有限公司的机构客户;2) 中银国际证券股份有限公司的证券投资顾问服务团队,其可参考使用本报告。中银国际证券股份有限公司的证券投资顾问服务团队可能以本报告为基础,整合形成证券投资顾问服务建议或产品,提供给接受其证券投资顾问服务的客户。

本报告及其所载的任何信息、材料或内容只提供给阁下作参考之用,并未考虑到任何特别的投资目的、财务状况或特殊需要,不能成为或被视为出售或购买或认购证券或其它金融票据的要约或邀请,亦不构成任何合约或承诺的基础。中银国际证券股份有限公司不能确保本报告中提及的投资产品适合任何特定投资者。本报告的内容不构成对任何人的投资建议,阁下不会因为收到本报告而成为中银国际集团的客户。阁下收到或阅读本报告须在承诺购买任何报告中所指之投资产品之前,就该投资产品的适合性,包括阁下的特殊投资目的、财务状况及其特别需要寻求阁下相关投资顾问的意见。

尽管本报告所载资料的来源及观点都是中银国际证券股份有限公司及其证券分析师从相信可靠的来源取得或达到,但撰写本报告的证券分析师或中银国际集团的任何成员及其董事、高管、员工或其他任何个人(包括其关联方)都不能保证它们的准确性或完整性。除非法律或规则规定必须承担的责任外,中银国际集团任何成员不对使用本报告的材料而引致的损失负任何责任。本报告对其中所包含的或讨论的信息或意见的准确性、完整性或公平性不作任何明示或暗示的声明或保证。阁下不应单纯依靠本报告而取代个人的独立判断。本报告仅反映证券分析师在撰写本报告时的设想、见解及分析方法。中银国际集团成员可发布其它与本报告所载资料不一致及有不同结论的报告,亦有可能采取与本报告观点不同的投资策略。为免生疑问,本报告所载的观点并不代表中银国际集团成员的立场。

对于本报告可能涉及到中银国际集团本身网站以外的资料,中银国际集团未有参阅有关网站,也不对它们的内容负责。提供这些地址或超级链接(包括连接到中银国际集团网站的地址及超级链接)的目的,纯粹为了阁下的方便及参考,连结网站的内容不构成本报告的任何部份。阁下须承担浏览这些网站的风险。

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)