蚂蚁集团来了!10月29日!立即开户为申购做好准备!【立即上车做股东,享开户福利!】

来源:地产豪声音

华创地产研究团队感谢您的关注与支持!

袁豪 鲁星泽 曹曼 邓力

根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

点 评

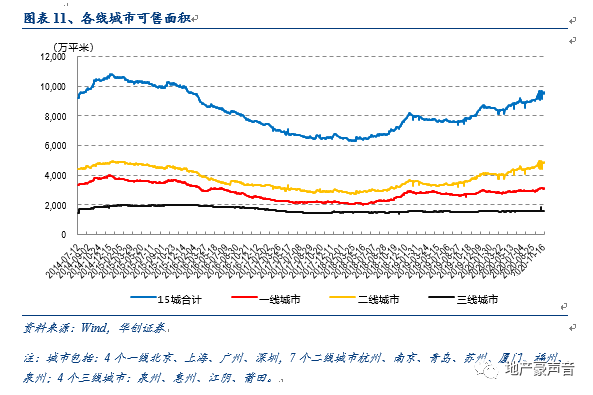

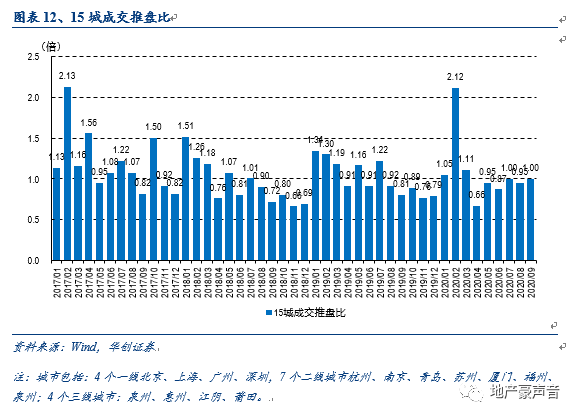

1 房地产行业数据:上周(20/10/17-20/10/23)主流45城一手房成交723万平,环比-4%;其中,一二线环比+3%、三四线环比-20%;10月截至上周累计一手房月成交同比+0.4%,较9月下降12pct;其中一二线同比+0.4%、三四线同比+0.3%,分别较9月-18pct和+4pct。上周14个重点城市二手房成交167万平米,环比+7%;10月截至上周累计成交同比-2%,较9月下降20pct。库存方面,上周15城推盘487万平米,环比+154%;对应周成交/推盘比0.78倍,低于5-9月的0.95、0.87、1.00、0.95、1.00倍。截至上周末,15城可售面积为9,641万平米,环比+1.1%;3个月移动平均去化月数为8.5个月,环比下降0.3个月,目前行业处于加库存阶段、但依然处于低库存阶段、并本轮加库存过程料将较为纠结。

2 主要政策新闻:银保监会副主席周亮:房地产过度金融化势头得到遏制; 央行副行长潘功胜:推动完善房地产金融宏观审慎管理,正在研究进一步完善促进房地产市场健康发展的长效机制;中国前三季度GDP72.3万亿,同比+0.7%,其中Q3单季度同比+4.9%;统计局发布数据,1-9月房地产开发投资同比+5.6%,较前值+1.0pct;新开工面积同比-3.4%,较前值+0.2pct;销售面积同比-1.8%,较前值+1.5pct;9月70城房价涨幅略有回落,4个一线城市新建商品住宅售价环比+0.4%,较8月-0.2pct;北京将开展为期4个月专项检查,涉限购政策执行、房源信息真实等;南京商改租房产税率暂减按4%的税率征收;武汉对住房公积金流动性实施风险管理,若个贷率在85%以下,实施积极宽松的公积金贷款和提取政策,加大对购房缴存职工支持力度。

3 公司动态跟踪:招商蛇口前三季度营业收入501亿,同比+96%,归母净利润22亿元,同比-57%;成功发行20年第八期超短融,发行额15亿,利率2.65%;荣盛发展前三季度营业收入437亿,同比+12%;归母净利润44亿,同比-10%;招商积余前三季度营收60亿,同比+52%,归母净利润3亿,同比+137%;泰禾集团前三季度营业收入28亿,同比-87%,归母净利润亏损20亿元,同比-193%;中国海外发展前三季度经营业务收入1,183亿,同比+12%,经营溢利388亿,同比+2%;世茂服务拟以每股14.8-17.2港元招股,发售5.882亿股,集资87-101亿港元,预期10月30日挂牌。

4 一周板块回顾:板块表现方面,SW房地产指数下跌1.12%,沪深300指数下跌1.53%,相对收益为0.41%,板块表现强于大市,在28个板块排名中排第9位。个股表现方面,SW房地产板块涨跌幅排名前5位的房地产个股分别为:外高桥、京能置业、中房股份、浦东金桥、市北高新,上周涨跌幅排名后5位的房地产个股分别为世联行、万通地产、格力地产、深物业A、实达集团。

5投资建议:我们依然看好房地产的发展潜力,房企融资新规料将影响供给结构,金融能力的约束和运营能力的倡导,料将推动行业门槛提升、并减少内耗,利于行业集中度提升、盈利能力改善,而由杠杆主导过渡至运营主导,也料将减少周期波动、助力行业健康持续发展。目前房地产处于估值和仓位的历史双底部,优质房企价值重估空间巨大。我们重申房地产板块“推荐”评级、重申物管板块“推荐”评级,推荐:1)住宅开发:A股:金科股份、万科A、金地集团、保利地产、阳光城、中南建设;H股:世茂集团、旭辉控股、融创中国、龙光集团、美的置业、中国奥园、中国金茂;2)物业管理:招商积余、碧桂园服务、永升生活服务、新城悦服务、新大正、保利物业、绿城服务,建议关注:宝龙商业;3)商业地产:龙湖集团、宝龙地产、新城控股、大悦城,建议关注:华润置地;4)物流地产:ESR、南山控股。

6风险提示:新冠肺炎疫情影响超预期、房地产调控政策超预期收紧

一、行业数据

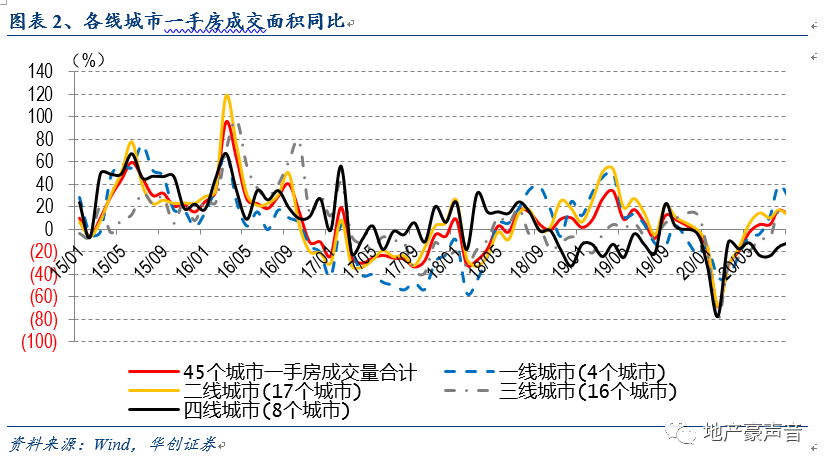

(一)新房成交量:上周45城周成交环比-4%,月成交同比+0.4%,一二线同比+0.4%、三四线同比+0.3

1、成交周环比:上周45城周成交环比下降4%,一二线环比上升3%、三四线环比下降20%

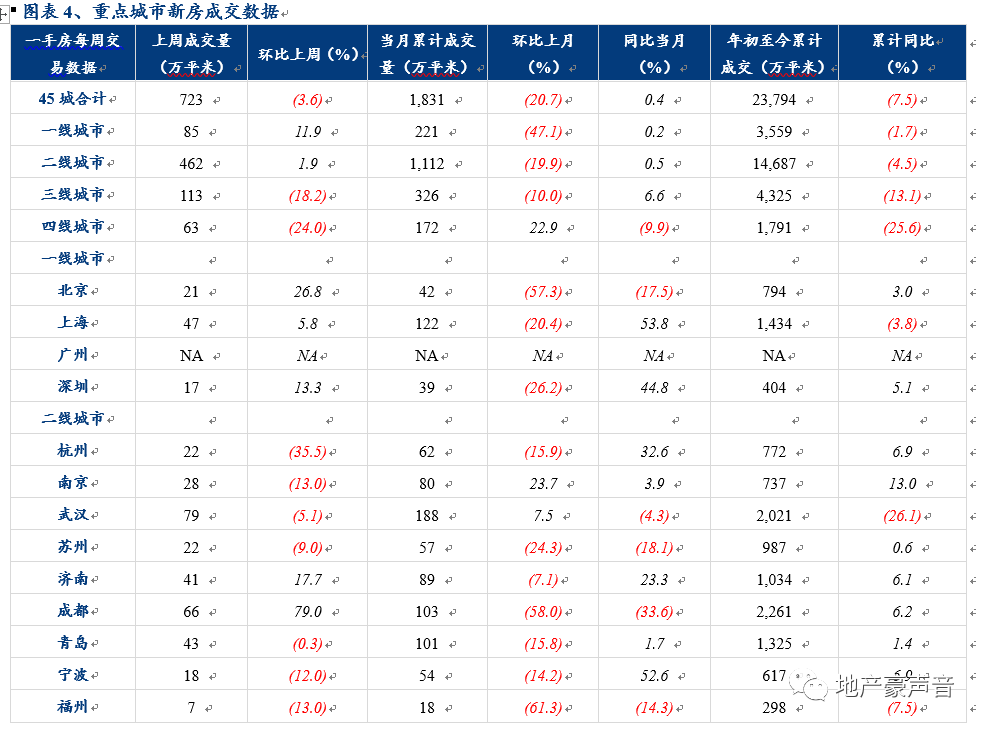

上周(10.17-10.23)45个重点城市新房合计成交722.7万平米,环比下降3.6%,较19年周均成交626.0万平米上升15.4%,较本年周均成交442.8万平米上升63.2%。其中一二线城市合计成交546.8万平米,环比上升3.4%,较19年周均成交466.7万平米上升17.2%,较本年周均成交340.0万平米上升60.8%。三四线城市合计成交175.9万平米,环比下降20.4%,较19年周均成交159.4万平米上升10.4%,较本年周均成交102.8万平米上升71.1%。

按照更细分城市能级来看,

上周(10.17-10.23)4个一线城市新房合计成交84.7万平米,环比上升11.9%,较19年周均成交88.9万平米下降4.8%,较本年周均成交64.2万平米上升31.9%。

上周(10.17-10.23)17个二线城市新房合计成交462.1万平米,环比上升1.9%,较19年周均成交377.7万平米上升22.3%,较本年周均成交275.8万平米上升67.6%。

上周(10.17-10.23)16个三线城市新房合计成交112.6万平米,环比下降18.2%,较19年周均成交103.7万平米上升8.5%,较本年周均成交69.2万平米上升62.6%。

上周(10.17-10.23)8个四线城市新房合计成交63.3万平米,环比下降24.0%,较19年周均成交55.7万平米上升13.8%,较本年周均成交33.6万平米上升88.7%。

注:四线城市牡丹江于18年9月开始不再公布成交数据,故删除,截至目前我们高频跟踪的城市为45城。

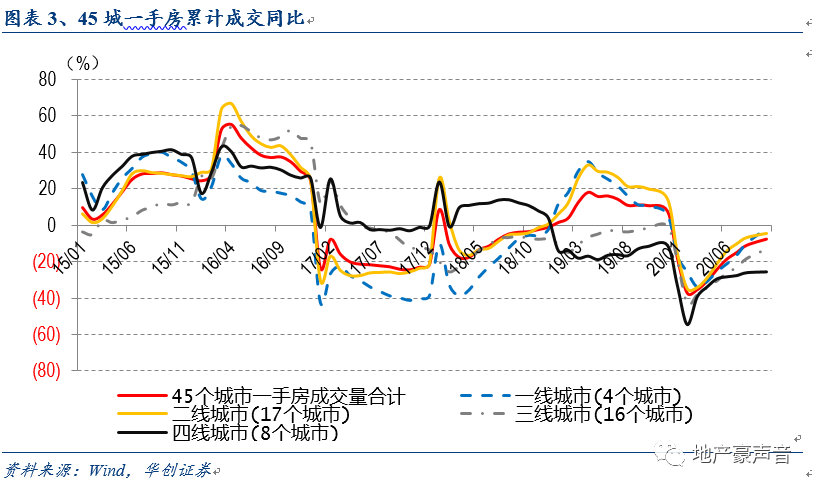

2、成交月同比:10月45城月成交同比上升0.4%,一二线同步上升0.4%、三四线同比上升0.3%

10月(10.1-10.23)45个重点城市截止上周一手房合计成交1,830.6万平米,较9月同期环比下降20.7%,较去年10月同期同比上升0.4%。其中当月成交同比较9月下降12.0pct;年初累计至今成交2.4亿平米,同比下降7.5%。

其中一二线城市合计成交1,333.4万平米,较9月同期环比下降26.2%,较去年10月同期同比上升0.4%,其中当月成交同比较9月下降17.5pct;年初累计至今成交18,246.5万平米,同比下降3.9%。三四线城市合计成交497.3万平米,较9月同期环比下降0.9%,较去年10月同期同比上升0.3%,其中当月成交同比较9月上升4.3pct;年初累计至今成交5,547.4万平米,同比下降17.6%。

按照更细分城市能级来看,

10月(10.1-10.23)4个一线城市截止上周一手房合计成交221.5万平米,环比9月下降47.1%,较去年10月同比上升0.2%,其中当月成交同比较9月下降58.9pct;年初累计至今成交3,559.4万平米,同比下降1.7%。

10月(10.1-10.23)17个二线城市截止上周一手房合计成交1,111.9万平米,环比9月下降19.9%,较去年10月同比上升0.5%,其中当月成交同比较9月下降8.3pct;年初累计至今成交14,687.1万平米,同比下降4.5%。

10月(10.1-10.23)16个三线城市截止上周一手房合计成交325.6万平米,环比9月下降10.0%,较去年10月同比上升6.6%,其中当月成交同比较9月下降9.0pct;年初累计至今成交3,756.8万平米,同比下降13.1%。

10月(10.1-10.23)8个四线城市截止上周一手房合计成交171.7万平米,环比9月上升22.9%,较去年10月同比下降9.9%,其中当月成交同比较9月上升23.0pct;年初累计至今成交1,790.6万平米,同比下降25.6%。

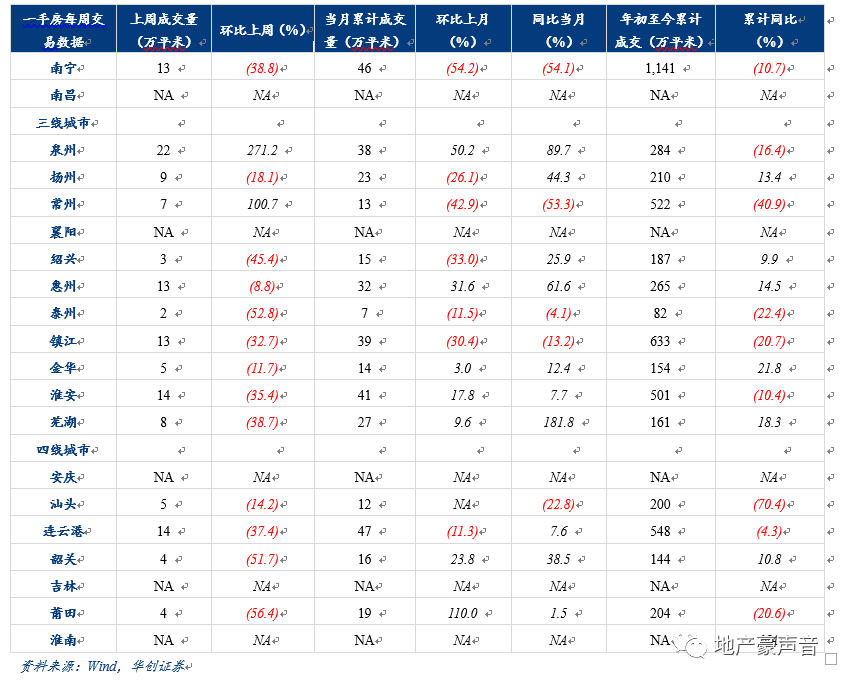

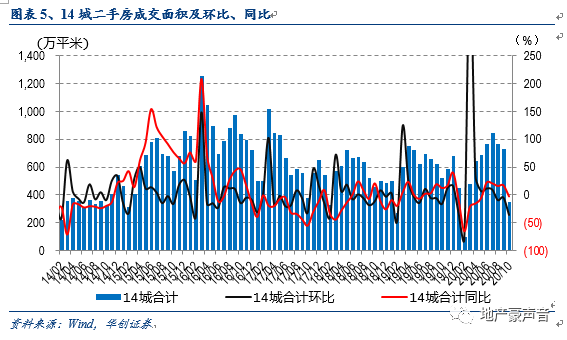

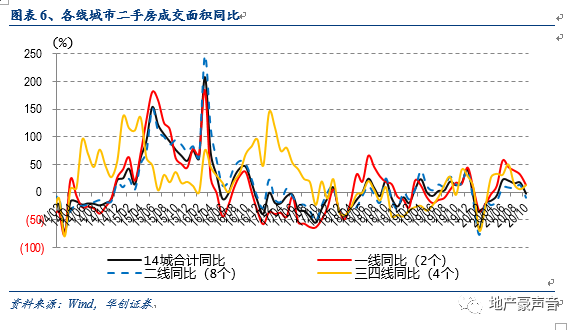

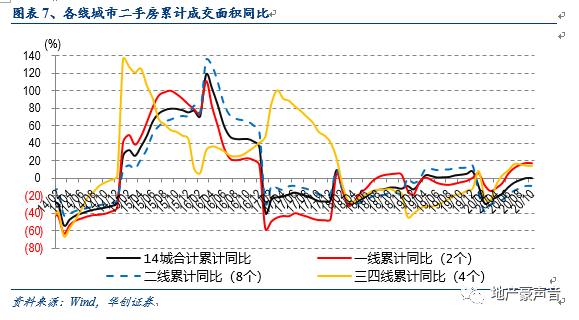

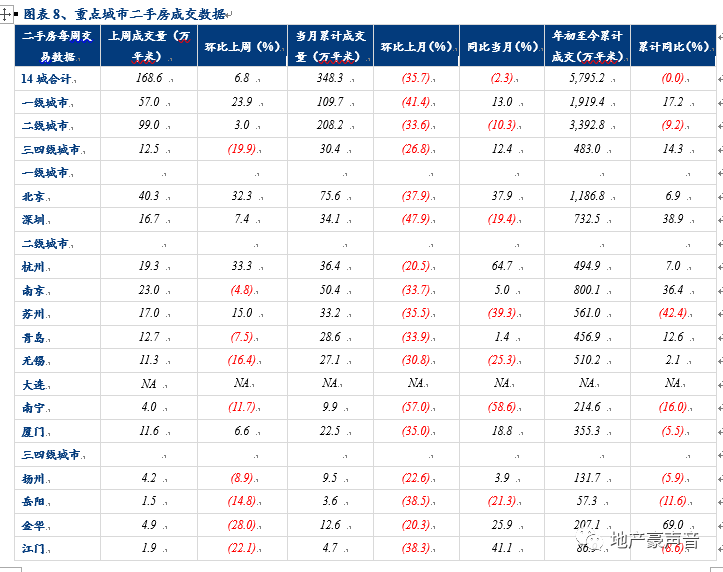

(二)二手房成交量:上周14城周成交环比+7%,10月月成交同比-2%、较上月-20pct

上周(10.17-10.23)14个重点城市二手房合计成交168.6万平米,环比上升6.8%;10月截至上周累计成交348.3万平米,较9月同期环比下降35.7%,较去年10月同期同比下降2.3%,其中当月成交同比较9月下降20.0pct;年初累计至今成交5,795.2万平米,同比持平。

按照更细分城市能级来看,

上周(10.17-10.23)2个一线城市二手房房合计成交57.0万平米,环比上升23.9%;10月截至上周累计成交109.7万平米,较9月同期环比下降41.4%,较去年10月同期同比上升13.0%,其中当月成交同比较9月下降18.7pct;年初累计至今成交1,919.4万平米,同比上升17.2%。

上周(10.17-10.23)8个二线城市二手房房合计成交99.0万平米,环比上升3.0%;10月截至上周累计成交208.2万平米,较9月同期环比下降33.6%,较去年10月同期同比下降10.3%,其中当月成交同比较9月下降22.7pct;年初累计至今成交3,392.8万平米,同比下降9.2%。

上周(10.17-10.23)4个三四线城市二手房房合计成交12.5万平米,环比下降19.9%;10月截至上周累计成交30.4万平米,较9月同期环比下降26.8%,较去年10月同期同比上升12.4%,其中当月成交同比较9月上升7.3pct;年初累计至今成交483.0万平米,同比上升14.3%。

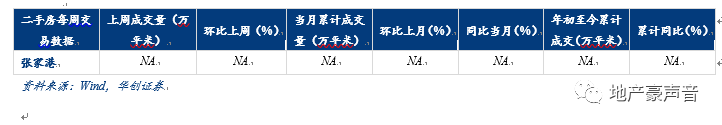

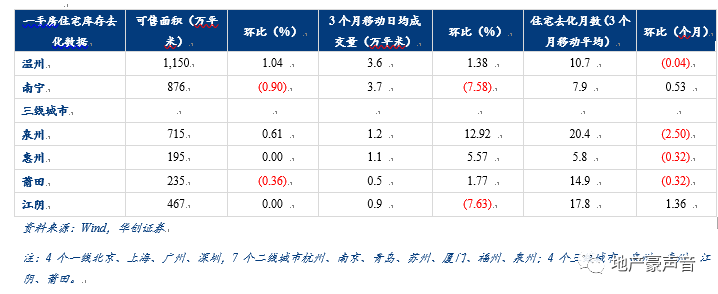

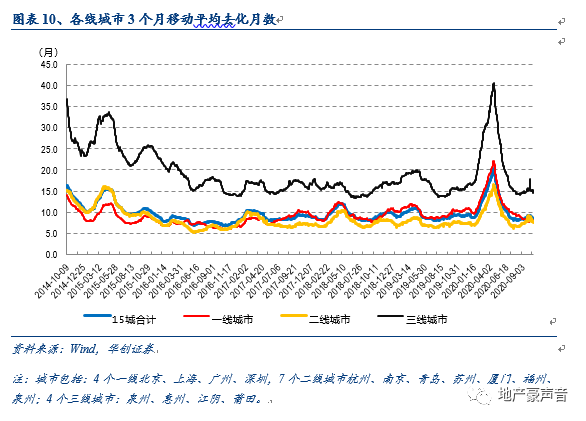

(三)新房库存:15城上周推盘489万方,可售面积环比+1%、去化月数环比下降0.3个月

上周(2020/10/17-2020/10/23)15个重点城市合计推盘488.6万平米,环比上升154.4%;对应上述城市合计成交383.1万平米,环比上升12.2%,对应周成交/推盘比(去化率指标)为0.78倍,高于4月的0.66倍,低于5-9月的0.95倍、0.87倍、1.00倍、0.95倍、1.00倍。

上周末(2020/10/23)15个重点城市合计住宅可售面积为9,640.9万平米,环比上升1.1%。其中,一线城市合计可售面积为3,114.3万平米,环比上升0.4%。北上广深可售面积环比变化分别为+1.6%、-1.9%、+0.0%、+3.1%。二线城市合计可售面积为4,915.1万平米,环比上升1.8%。三线城市合计可售面积为1,611.5万平米,环比上升0.2%。

上周末(2020/10/23)15个重点城市住宅3个月移动平均去化月数为8.5个月,环比下降0.3个月。其中,一线城市3个月移动平均去化月数为8.2个月,环比上升0.1个月。北上广深去化月数分别为14.9个月、4.9个月、8.5个月、6.0个月。二线重点城市3个月移动平均去化月数为7.6个月,环比下降0.6个月。三线重点城市3个月移动平均去化月数为14.5个月,环比下降0.5个月。

注:18年9月末开始宁波可售面积数据异常、变动较大,故剔除,以15城口径计算去化月数和成交推盘比。

二、行业政策和新闻跟踪

宏观:中国前三季度国内生产总值72.3万亿元,GDP同比增长0.7%,增速由负转正。分季度看,一季度同比下降6.8%,二季度增长3.2%,三季度增长4.9%。第三季度GDP同比增长4.9%,尽管低于5.2%的预期,仍为年内最高;统计局发布数据,1-9月开发投资同比+5.6%,较前值+1.0pct;新开工面积同比-3.4%,较前值+0.2pct;竣工同比-11.6%,较前值-0.8pct;销售面积同比-1.8%,较前值+1.5pct;1-9月销售金额同比+3.7%,较前值+2.1pct。国新办披露,第三季度央企实现营业收入7.8万亿,同比增长1.5%;净利润4748亿元,同比增长34.5%。9月增速创年内最好水平;国资委此前提出目标,预计今年央企肯定能完成降杠杆目标。前三季度全国居民人均可支配收入实际增长0.6%,年内首次转正;10月LPR报价维持不变,1年期3.85%,5年期4.65%,LPR已连续7个月未做调整。

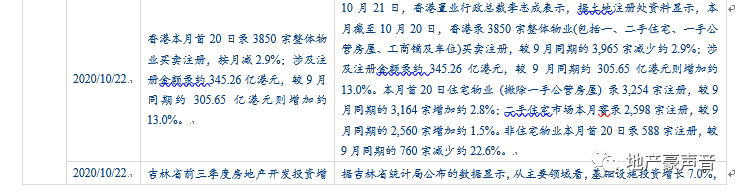

行业:北京住建委:北京将开展为期4个月专项检查,涉严格限购政策执行、房源信息真实等;香港地区政府撤回一手空置税条例草案;深圳市住建局召开会议强调,要以更大力度深化住建领域综合改革,以更大决心为中国特色社会主义住房制度先行示范,要全力推动深圳住房和建设事业不断开拓新局面;南京市住房保障局发布消息称,“商改租”房产税率暂减按4%的税率征收,个人支付房租可抵扣个税;香港9月发出破产令及清盘令创约4年新高;港失业率上升,预计港住宅楼价今年下调约3至5%。本月首20日录3850宗整体物业买卖注册,按月减2.9%;涉及注册金额录约345.26亿港元,较9月同期约305.65亿港元则增加约13.0%;吉林省前三季度房地产开发投资增长15.1%,房地产开发投资增长15.1%。湖南前三季房地产开发投资3386.29亿元,同比增长8.2%,比上半年回升1.5个百分点。商品房销售回暖。住建部刊文称,住房发展向住有所居目标大步迈进;房地产市场基本实现“稳地价、稳房价、稳预期”目标。

其他:河南省住房城乡建设厅消息,截至9月底,2020年全省实际开工棚户区改造安置房已达到13.15万套。而2020年全省计划新开工棚户区改造安置房12.9万套。

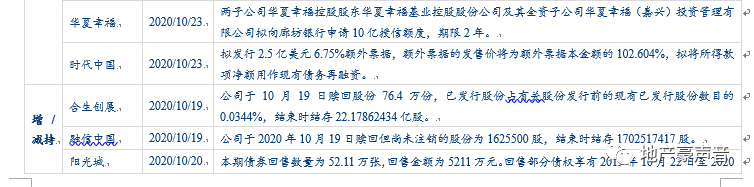

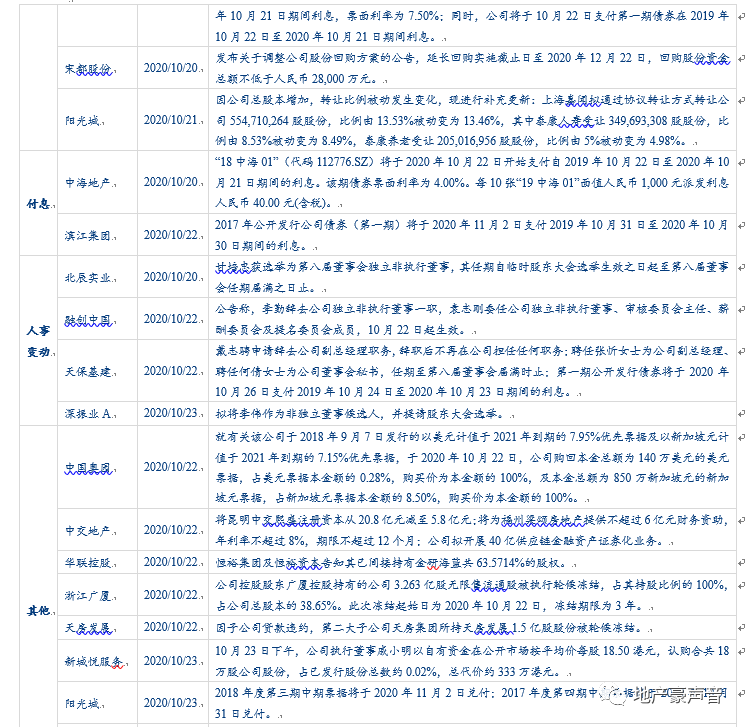

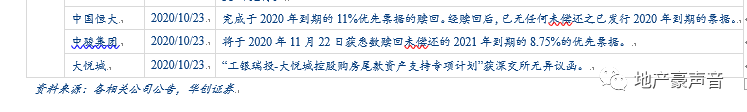

三、重点公司公告

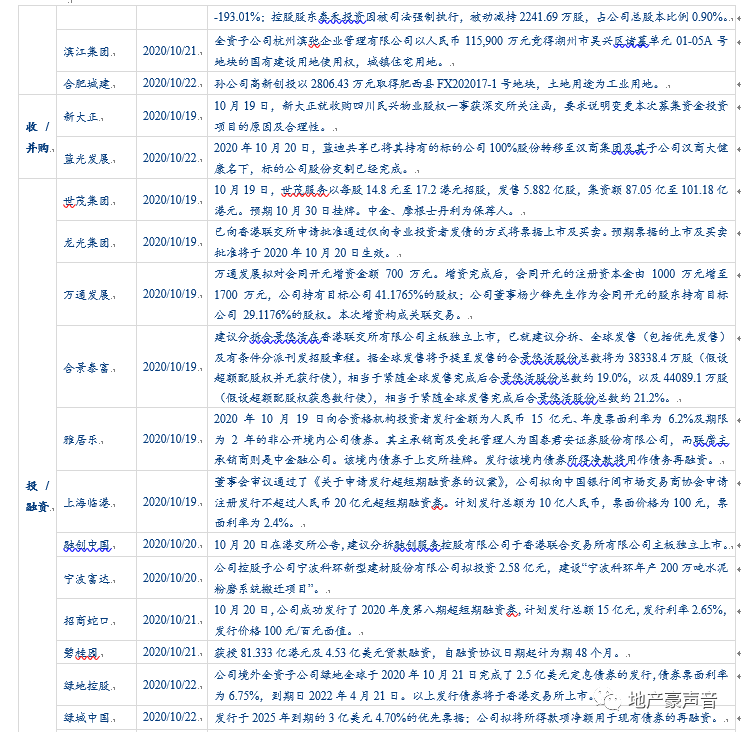

招商积余第三季度实现营收21.06亿元,同比增长57.47%;实现净利润1.49亿元,同比增长177.71%;荣盛发展前三季度实现营业收入436.62亿元,较上年同期增长12.42%;归母净利润44.05亿元;前三季度累计实现签约面积671.42万平方米,同比增长5.95%;阳光城本期债券回售数量为52.11万张,回售金额为5211万,票面利率为7.50%:上海嘉闻拟通过协议转让方式转让公司5.5亿股股份,比例由13.5%被动变为13.5%,其中泰康人寿受让约3.5亿股股份,比例由8.53%被动变为8.49%,泰康养老受让2.1亿股股份,比例由5%被动变为4.98%;龙光集团已向香港联交所申请批准通过仅向专业投资者发债的方式将票据上市及买卖;融创中国建议分拆融创服务控股有限公司于香港联合交易所有限公司主板独立上市,李勤辞去公司独立非执行董事一职,袁志刚委任公司独立非执行董事、审核委员会主任、薪酬委员会及提名委员会成员;新大正就收购四川民兴物业股权一事获深交所关注函,要求说明变更本次募集资金投资项目的原因及合理性;

招商蛇口成功发行了2020年度第八期超短期融资券,计划发行总额15亿元,发行利率2.65%,发行价格100元/百元面值;世茂服务以每股14.8元至17.2港元招股,发售5.882亿股,集资额87.05亿至101.18亿港元。预期10月30日挂牌;绿地控股境外全资子公司绿地全球于2020年10月21日完成了2.5亿美元定息债券的发行,债券票面利率为6.75%,到期日2022年4月21日;蓝光发展子公司蓝迪共享已将其持有的标的公司100%股份转移至汉商集团及其子公司汉商大健康名下;新城悦服务执行董事戚小明以自有资金在公开市场按每股18.50港元,认购合共18万股公司股份,占已发行股份总数约0.02%。

四、板块行情回顾

板块表现方面,SW房地产指数下跌1.12%,沪深300指数下跌1.53%,相对收益为0.41%,板块表现强于大市,在28个板块排名中排第9位。个股表现方面,SW房地产板块涨跌幅排名前5位的房地产个股分别为:外高桥、京能置业、中房股份、浦东金桥、市北高新,上周涨跌幅排名后5位的房地产个股分别为世联行、万通地产、格力地产、深物业A、实达集团。

五、风险提示:新冠肺炎疫情影响超预期、房地产调控政策超预期收紧

法律声明

华创证券研究所定位为面向专业投资者的研究团队,本资料仅适用于经认可的专业投资者,仅供在新媒体背景下研究观点的及时交流。华创证券不因任何订阅本资料的行为而将订阅人视为公司的客户。普通投资者若使用本资料,有可能因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。

本资料来自华创证券研究所已经发布的研究报告,若对报告的摘编产生歧义,应以报告发布当日的完整内容为准。须注意的是,本资料仅代表报告发布当日的判断,相关的分析意见及推测可能会根据华创证券研究所后续发布的研究报告在不发出通知的情形下做出更改。华创证券的其他业务部门或附属机构可能独立做出与本资料的意见或建议不一致的投资决策。本资料所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本资料仅供订阅人参考之用,不是或不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。华创证券不对使用本资料涉及的信息所产生的任何直接或间接损失或与此有关的其他损失承担任何责任。

本资料所载的证券市场研究信息通常基于特定的假设条件,提供中长期的价值判断,或者依据“相对指数表现”给出投资建议,并不涉及对具体证券或金融工具在具体价位、具体时点、具体市场表现的判断,因此不能够等同于带有针对性的、指导具体投资的操作意见。普通个人投资者如需使用本资料,须寻求专业投资顾问的指导及相关的后续解读服务。若因不当使用相关信息而造成任何直接或间接损失,华创证券对此不承担任何形式的责任。

未经华创证券事先书面授权,任何机构或个人不得以任何方式修改、发送或者复制本资料的内容。华创证券未曾对任何网络、平面媒体做出过允许转载的日常授权。除经华创证券认可的媒体约稿等情况外,其他一切转载行为均属违法。如因侵权行为给华创证券造成任何直接或间接的损失,华创证券保留追究相关法律责任的权利。

关键词:华创地产小组重点报告系列

《2017年房地产投资策略:周期淡化,资产为王》(16/12/07)

《房地产及产业链对GDP的影响分析:大比重却小贡献,弱市下维稳为先》(17/01/06)

《对于H股地产大涨及A股地产逻辑的思考:周期未完、城市分化,看好一二线资源和强三线开发》(17/02/09)

《对三四线城市成交持续性的分析:当鬼城不再,强三线逆袭,料量价齐升》(17/02/28)

《对三四线城市成交持续性的分析2:棚改货币化为本轮三四线热销的核心驱动力》(17/03/29)

《北京等楼市政策点评:看淡调控的老生常谈吧,请重视棚改的投资主旋律》(17/03/30)

《国家设立雄安新区点评:雄起京津冀,安定百姓家,未来值期待》(17/04/05)

《房地产16年年报及17年1季报分析:行业基本面不差,但配置已降至历史新低》(17/05/02)

《三年棚改新规划点评:三四线短期棚改逻辑中期化,三四线住宅需求、下游消费和上游投资都将受益》(17/05/25)

《H股房企大涨及对A股房企影响分析:棚改货币化及集中度提升赋予龙头房企增量空间》(17/05/31)

《对房地产行业集中度的分析:规模效应加剧、集中度大增、强者更强》(17/06/05)

《对反常周期下龙头房企的优势分析:集中度快增、MSCI纳A,龙头基本面和估值双双提升》(17/06/22)

《对房地产小周期的深度研究-周期反常、经验失效,重构投资逻辑》(17/07/03)

《对房地产投资的定性及定量研究-土地及低基数推动Q3投资增速或超10%》(17/07/13)

《蓝光发展首次覆盖-雄踞西南谋全国,改弦更张助成长(强烈推荐)》(17/08/18)

《房地产行业2017年中报分析:业绩高位放缓、利润率改善,预收锁定率再提升(推荐)》(17/09/03)

《北辰实业首次覆盖-资源优质、业绩反转,京国改优质标的(强烈推荐)》(17/09/12)

《长效机制猜想:实为住房制度改革,并重在长效和稳定(继续看多龙头)》(17/11/13)

《2018-20年房地产行业展望:供给盛世已至,龙头风鹏正举》(17/12/11)

《新城控股深度报告-秉持无周期拿地,铸就快周转典范(强烈推荐)》(18/03/23)

《风鹏正举系列之万科A:三十载行业领跑,九万里鲲鹏展翅(强烈推荐)》(18/04/04)

《房地产政策研究专题:人才新政加速户籍城镇化,推动购房需求释放、体量客观》(18/05/10)

《房地产2018中期策略:行至水尽处,坐看云起时》(18/05/23)

《非标专题:非标压缩总量影响可控,融资集中度提升更值关注》(18/06/13)

《风鹏正举系列之保利地产深度:积极变革启征程,鹰击长空薄云天(强烈推荐)》(2018/07/05)

《风鹏正举系列之中南建设深度:中流击楫,南山可移(强烈推荐)》(18/07/23)

《风鹏正举系列之融创中国深度:融汇九州挥洒宏图,创业四海鸿鹄志展(强烈推荐)》(18/08/09)

《房地产行业2019年投资策略:寒夜将尽,曙光在前》(18/11/22)

《房地产周期复盘研究专题:周期轮回,踏雪寻梅》(18/12/25)

《居民杠杆率空间研究专题:城镇化决定加杠杆空间,极限支撑需求中枢12亿平》(18/12/25)

《风鹏正举系列之招商蛇口:聚萃招商百年积淀,力铸蛇口卓越之道(强烈推荐)》(19/01/25)

《风鹏正举系列之金地集团:坚守核心城市,提效赋能、谋局未来(强烈推荐)》(19/01/30)

《风鹏正举系列之阳光城:雨后阳光,梦想绽放(强烈推荐)》(19/02/22)

《首开股份深度报告:首家千亿地方国资房企,北京国企改革重要标的(强烈推荐)》(19/03/12)

《估值深度:政策改善、信用宽松,突破行业估值枷锁》(19/03/22)

《绿地控股跟踪报告:量质齐升的低估巨头,深度收益长三角一体化(强烈推荐)》(19/03/27)

《旭辉控股深度报告:十八舞象,行者无疆(强烈推荐) 》(19/04/01)

《房地产2019年中期策略:回归本源,拾级而上》(19/05/03)

《物业管理深度报告:朝阳行业,黄金时代》(19/05/16)

《中航善达深度报告:央企物管强强联合,非住宅龙头扬帆启航》(19/06/20)

《物管行业专题报告:三大独有特色,修筑护城河、造就蓝海市场》(19/07/14)

《大悦城深度报告:商业地产运营典范,核心资产价值标杆》(19/07/16)

《三四线市场深度报告:棚改退坡但余音绕梁,城市独立周期正当时》(19/07/28)

《保利地产深度报告:央企龙头、优势凸显,被低估的核心资产》(19/08/14)

《小周期延长的延伸研究:供给端调控,小周期延长,弱波动+强分化新格局》(19/08/20)

《中航善达重大事项点评:量组定价诚意十足,非住宅物管龙头成型》(19/08/25)

《商业地产行业深度报告系列之一:优质商业地产受益资产荒,流动性宽松驱动价值重估》(19/09/19)

《蓝光发展深度报告:嘉宝服务上市在即,物管当红望增厚估值》(19/10/13)

《2020年房地产策略:稳中前行,多元开花(上)》(19/11/11)

《非住宅物管深度:物管从小区走向城市,非住宅蓝海疆域无边》(19/11/20)

《新大正深度报告:聚焦非住宅优质赛道,资本赋能扬帆起航》(19/12/03)

《地产行业深度之二:商业地产迎机遇,存量经营估值优》(19/12/27)

《金科股份深度报告:渝派代表,多元激励,高质量成长》(20/01/12)

《绿城服务深度报告:品质服务标杆,领跑黄金赛道》(20/02/22)

《龙湖集团深度报告:龙跃云津上,泛舟山湖间》(20/03/02)

《世茂房地产深度报告:三十而立再出发,积极变革铸辉煌》(20/03/19)

《美的置业深度报告:传承美的基因,铸造优质成长》(20/03/21)

《龙光地产深度报告:大湾区龙头,高质量成长》(20/03/25)

《永生生活服务深度报告:隽永升腾,优质生长》(20/04/21)

《新城悦服务深度报告:继承新城速度,悦享物业未来》(20/05/25)

《碧桂园服务深度报告:物管行业龙头,全方位高成长》(20/05/29)

《房地产行业深度报告:三大基本面改善,逆转偏见、价值凸显》(20/06/08)

《地产产业链深度报告:地产产业链赋能,房企定价权凸显》(20/06/09)

《房地产2020年中期策略:逆境坚韧显价值,多元花开别样红》(20/06/22)

《中国奥园深度报告:多元拿地、多维发展,成就跨越式成长》(20/07/02)

《房地产3季度销售预测:Q3推盘将反季节走高,料主流房企销售增长超20%》(20/07/06)

《中国金茂深度报告:匠心产品金色十足,城市运营风华正茂》(20/07/08)

《房地产估值专题:挖掘房地产价值宝藏,驱动不一样的估值提升》(20/07/26)

《南山控股深度报告:物流地产核心标的,公募REITS助力发展》(20/08/09)

《宝龙地产深度报告:迭变前行,换挡加速》(20/08/11)

《ESR深度研究报告:亚太物流地产龙头,轻资产持有型新物种》(20/09/14)

华创地产研究团队

华创地产研究期待您的关注与支持!

复旦大学理学硕士

曾任职于戴德梁行、中银国际

2016年加入华创证券研究所

慕尼黑工业大学工学硕士

2015年加入华创证券研究所

同济大学管理学硕士,CPA,FRM

曾任职于上海地产集团

2017年加入华创证券研究所

哥伦比亚大学理学硕士

2018年加入华创证券研究所

袁 豪 首席分析师

13918096573

鲁星泽 研究员

18390086688

曹 曼 研究员

13816593032

邓 力 研究员

19928735949

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)