炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:叶檀财经

1988年进入房地产行业,经历过多少次生死考验。

长期被视为行业楷模,踩准历次地产周期,每次都能全身而退。

背靠资产规模高达5万亿,中国最强国资之一的深圳国资委。

万科,在房地产领域的地位,绝不止领头羊三个字,它是标杆,是翘楚,更是信仰,是地产行业遭遇史无前例困境的最后堡垒。

2024年3月初,万万没想到,三道红线达标已久,被不少人认为,真正大而不倒的万科,传来困难的声音。

万科,也熬不住了么?

重要会议之前 万科遭遇流言

2月28日左右,重要会议之前,未经证实的网络消息开始流传,说万科去北京和新华资产谈事。

受到相关事件的影响,部分万科债在2月底3月初大跌。

21万科02跌至 67.97 元,周跌幅达 9.4%;22 万科 05 跌至 74.19 元,周跌幅达 9.2%。

万科股价表现尚可,A股单周下跌3%,港股稍微多一些,周跌幅在8%。

同期东方财富地产指数下跌2.49%,考虑到万科的权重,万科下跌的幅度是超过行业的。

目前,万科的市净率仅为0.46,是十年最低水平。

从2018年,地产开始调整至今,相比于融创、恒大等公司,万科算是非常抗跌的。

截止3月2日,万科的市值依然是整个房地产行业的第一。(和中海、保利的差距很小了)

考虑到万科的地位,以及时间上的敏感度,相关方面对此事非常重视。

经过两三天的准备,新华资产通过其公众号率先出来澄清:

网络消息不实,新华资产坚定的支持房地产行业健康发展。

截止发稿,万科还没有公开回应。

由于新华资产没有提供太多详尽的信息,我们通过公开渠道,尽可能帮大家还原一些事实。

消息说,万科原本有债务在2023年12月到期,在已经延期3个月的基础上,最近又要寻求展期。

事实上,这是子虚乌有的。

根据万科2024年2月29日的公告,22 万科 01以及22 万科 02,也就是近期下跌幅度较大的两支债券,规模分为8.9亿和11亿,将于3月4日付息。

从目前的公告来看,万科并没有要延迟付息,而是按照兑现。

和新华资产的借款,也不存在3月份的关系。

根据第一财经的统计,万科从新华资产的借款,合计97.82亿,最早一笔到期是2024年12月25日。

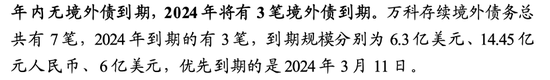

wind数据显示,截至目前,万科的境内债券余额约为640亿元,未来12个月内到期的规模为240.8亿元;境外债余额为32.25亿美元,未来12个月内的到期债务规模为12.3亿美元。

其中2024年上半年,万科到期的境内债余额约为63.3亿元,境外债为12.3亿元,合计约为150.6亿元。

具体看细节:

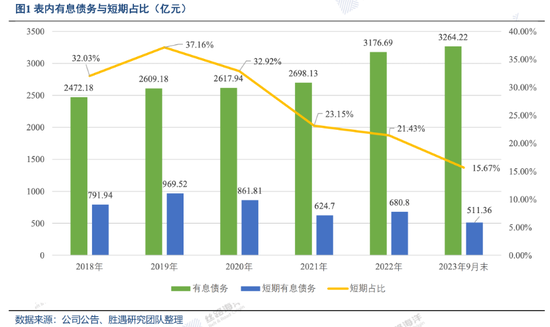

从丝路海洋的统计来看,万科还有一笔3月份到期的债务,但是在境外,且规模为45亿人民币。

根据国泰君安的研究,万科2024年在境外一共有三笔债务到期,其中一笔是6.3亿美元,也就是45亿人民币,到期时间是3月11日。

针对3月11日到期的境外债,根据一份交流记录,万科已经有还款规划,会通过自由资金、银行、分红等方式兑现。

根据万科最新的公开数据,截至2023年9月底,货币资金为1036.8亿元,较2023年中期有所下降,对于短期债务的覆盖倍数为 2.2 倍。

名义来看,短期不存在偿债压力,但是问题还是要值得警觉。

根据丝路海洋的统计,能看到万科偿债压力最大的时候,其实是在4月和5月,分别为122.22亿元以及63.37亿元,合计仅200亿元。

2023年11,在一次交流上,万科曾表示,如果剔除预收监管资金,目前在手的资金为600亿。

2023年三季度,万科短期有息负债为511亿,如果没有额外的变化,压力还是有一些。

半年内两次传言 市场到底在质疑什么?

2023年10月底,也就是几个月前,万科境外债就大跌过一次,且股价也在连连下跌,创8年新低。

当时,算是万科第一次被市场认为,有可能有问题。

但很快,深圳国资就公开喊话,力挺万科,表示一定会动用资金、资源,尽一切可能,通过市场化、法制化的手段,帮助万科。

2023年11月6日下午,深圳市国资委主任王勇健等人召开会议,表示:

“万科是深圳国资体系中的重要成员,如果万科在经营方面遭遇极端风险,国资委一定会动用资金、资源,尽一切可能通过市场化、法治化手段帮助万科守住底线。我们手上有足够的实力、工具和经验来做这件事。”

在深圳国资喊话之前,万科也做了一系列动作,试图安抚市场。

比如,调整董事会,让深圳国资成为董事会副主席。

据财新网消息,按历史惯例,万科董事会副主席通常由大股东一把手兼任,但2020年6月换届以来,万科董事会没有设立副主席之位。深圳国资成为董事会副主席,意在对外释放国资股东支持信号。

调整董事会的同时,万科的郁亮和祝九胜海更改了薪酬方案,把将近和股价表现挂钩。

但是市场对于深国资的表态,以及万科的动作,似乎并不买账。

11月之后,万科股价仍然在下跌区间,相关债券也没有逆转。

万科从2019年就提出活下去,2022年又提出黑铁时代到来,期间一直在压降债务,寻找活路,不曾有实质性的兑现问题,为什么市场接二连三的质疑万科呢?

也许相比对万科,市场开始对背后的力量,有些觉察。

万科的信用,除了自身,最重要就是深国资。

用一些业内人士的话说,万科的身份,是具有系统重要性和指标性的,甚至是“所有制信仰”下的最后堡垒。

从公开资料来看,深圳国资确实实力雄厚。

截至2022年底,深圳市市属企业总资产50010亿元,全年实现营业收入1.1万亿元。

5万亿资产,对万科来说,绰绰有余。

但是似乎不能这么看问题。

因为背靠深圳国资的远不止万科一家,还有平安、金地集团、华南城等一众企业。

按照深圳国资的说法,最终要靠市场化和法制化,解决问题,这些前提条件是必要条件,没那么容易。

万科背后直接的大树是深铁集团。

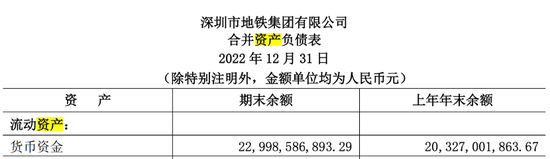

根据深圳国资委官网的信息,深铁集团2022年净利润为为8.6亿,比2021年减少减少70%,负债率提高4.33%,达到52.91%。年底在手资金为229亿。

从深铁在万科上的投入产出情况来看,深铁两次受让股份合计花费660亿元左右,累计获得分红209亿。

持有成本大概在20.47元,目前股价9.89元,持股浮亏在252亿。

据丝路海洋,深铁集团的融资成本在收购万科(2017年)的时候5年期借款在是4.9%,6年累计借款成本,也在几十亿水平。

考虑到万科目前的债务绝对规模,以及深铁集团在万科上的投入产出和其目前在手资金的状况,在市场化原则和法制化原则之下,考虑的事情也许比想象得多。

万科的融资变化,某种程度也反映出,大树和万科之间微妙。

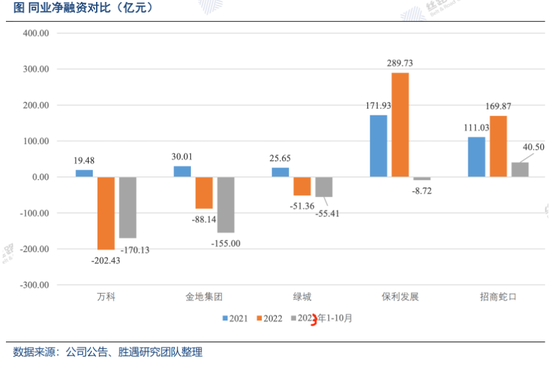

据胜遇研究,万科2021年到2023年10月之间,净融资远低于保利和招商蛇口等央国企。

从2017年入主万科到2023年11月公开表态,万科背后的大树,至少有7次口头力挺。

但截止目前,还没有看到实质性的资金支持。

不能等着被救 万科必须自救

自己的情况自己最清楚。

万科在2024年,采取了一系列自救动作。

2月9日,万科卖出上海七宝广场,是最具指标意义的。

因为七宝万科是万科商业板块里最优质的项目,贡献的营收最多,2022年收入为4.08亿,出租率为93.44%,位列所有项目第一。

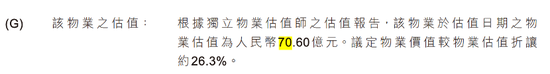

这么好的资产,万科最终的售价是打了七折,足见对资金的渴求。

2月9日,据接盘方,港股上市公司领展公告称,以23.84亿元收购万科持有的上海七宝万科广场余下50%权益,收购完成后将全资持有该项目,万科则完全退出。

更早,在2023年底,万科海出售了部分酒店资产,同样是折价出售。

2023年12月8日,接盘方悦榕控股公告称,将以4.8亿元买下万科所持有的悦榕服务(中国)等三家子公司股权。

悦榕控股的收购价是4.8亿,而万科当年的花费是5亿以上。

卖资产之外,通过现有房产回笼资金,是比较好的方式。

根据中指研究院的统计,2024年前2个月,万科销售额排名地位,一共销售334亿元。

万科的结果是通过降价而来的。

根据中指研究院的统计,相比于第一名保利,万科售价同比下降6.4%,环比也下降6.2%。

尽管万科的销售排名靠前,但相比于去年下滑了43%,加上预收款管理制度的 约束,资金无法顺畅使用,这些因素让房产回款这条路,充满荆棘。

为了筹集更多资金,万科还在资本市场上积极争取。

2024年3月1日,万科公告称,将发行REITs ,筹集资金11.59 亿元,底层资产是旗下三个3 个仓储物流园。

除了积极开源,还得好好节流。

万科在2024年拿地不多。

翻开克而瑞拿地排行榜,万科没有进入前十。

前两月万科仅仅排名第23位,拿地金额是48.9亿。

说实话,万科太重要了。

有个不恰当的比喻,中国金融系统里面,有工行等系统性银行,类似的,中国地产其实也存在系统性的地产公司,除了规模以外,对地产的信心意味可能更重。

万科,就是信心的代表。

目前,能够帮助的万科的,除了自己,还有背后的大树,以及曾经给万科授信千亿级别的大银行。

速则济,缓则不及,动作真的要快了!

责任编辑:杨红卜

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)