炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

55万股东请注意!19家公司刚刚公告或将退市,这些关键时点需注意

文 李奇

“应退尽退”已成A股共识,“退得下”“退得稳”的局面正在形成。

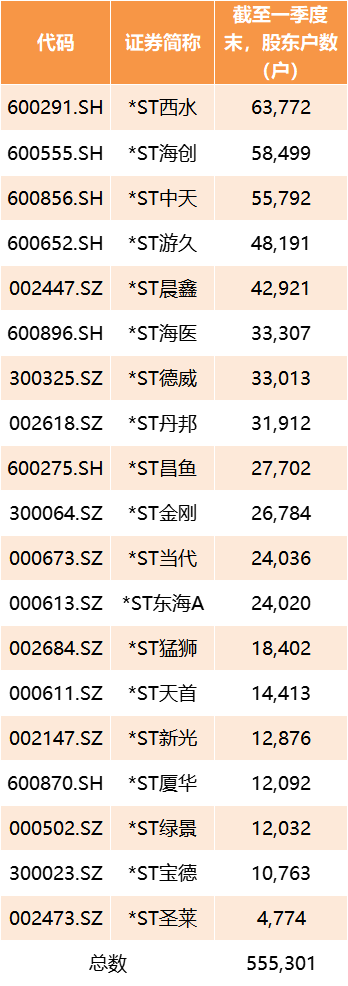

2021年年报披露的最后一天,根据沪深交易所公告,包括*ST昌鱼、 *ST西水、*ST海创、*ST游久、*ST中天(维权)、 *ST厦华、*ST海医、*ST天首、*ST猛狮、*ST德威(维权)、 *ST东海A、*ST晨鑫、*ST当代、*ST新光(维权)、*ST金刚(维权)、*ST宝德、*ST丹邦(维权)、*ST绿景、*ST圣莱(维权)等19家公司同日发布股票停牌暨可能被终止上市的风险提示公告。

一日19家公司发布股票停牌暨可能被终止上市的风险提示公告,这背后,是“史上最严退市新规”施行一年多,A股常态化退市预期增强。在全面实行股票发行注册制预期下,风险类公司出清将进一步提速,从而有效增强市场的资源配置能力,促进我国证券市场稳定运行。

19家公司或进入退市倒计时

4月29日晚,*ST海医公告称,由于2020年度经审计的扣除非经常性损益前后净利润为负,且扣除前后营业收入不足 1 亿元,根据规定,上交所已于 2021 年 5 月 6 日对公司股票交易实施退市风险警示。公司 2021 年年度财务报告被和信会计师事务所(特殊普通合伙)出具保留意见的审计报告。根据规定,本公司股票可能被上海证券交易所终止上市。

平安证券首席策略分析师魏伟表示,退市新规精简了退市流程,将退市时间从原来的4年缩短至2年,而2020年年报是退市新规首个适用年度,若是2021年年报再触及退市标准,将直接被终止上市,因此2022年可能是退市大年。

需要说明的是,退市新规对财务类指标进行了完善,取消了原来的单一净利润指标或营业收入指标,改为扣非前/后净利润为负+扣除与主营业务无关的业务收入和不具备商业实质的收入后的营业收入低于人民币1亿元,且连续2年的,终止上市,同时对因财务类指标被实施退市风险警示的公司,下一年度财务类指标进行交叉适用。

例如前述*ST海医即“属于扣除非经常性损益前后净利润为负,且扣除前后营业收入不足 1 亿元”叠加,而“被出具保留意见的审计报告”。

再看*ST厦华,因公司 2020 年度经审计扣除非经常性损益后的净利润为负值且营业收入低于1 亿元,公司股票已于 2021 年 5 月 6 日起被实施“退市风险警示”;且公司 2021 年度经审计扣除非经常性损益后的净利润为负值,同样触及财务类强制退市指标。

魏伟指出,“2022年财务类强制退市的公司数量较以往显著增加。”

据证券时报记者不完全统计,4月29日当晚,包括*ST海医、*ST厦华在内的19家公司发布相类似的股票停牌暨可能被终止上市的风险提示公告。

股东户数方面,截至今年一季度末,前述19家公司共有股东数55.53万户,其中,*ST西水、*ST海创、*ST中天等3家公司股东户数超过5万。

投资者需要注意这几个关键时间点

根据程序,退市新规度多个环节进行了调整,例如取消暂停上市和恢复上市环节,明确上市公司连续两年触及财务类指标即终止上市。因此投资者需要注意退市公司几个关键时间点。

以*ST海医为例,按照流程,公司股票将自 2022 年 5 月 5 日(周四)起停牌。上交所将在公司披露 2021 年年报之日后的 15 个交易日内,根据上市委员会的审核意见,作出是否终止公司股票上市的决定。

根据规定,若公司股票被终止上市,自上交所公告对公司股票作出终止上市的决定之日后 5 个交易日届满的下一交易日起复牌,公司股票进入退市整理期,并在股票简称前冠以“退市”标识,退市整理期的交易期限为 15 个交易日。在退市整理期间,公司股票仍在风险警示板交易。上交所将在退市整理期届满后 5 个交易日内对公司股票予以摘牌,公司股票终止上市。*ST海医应当聘请具有主办券商业务资格的证券公司,在上交所作出终止公司股票上市决后,立即安排股票转入全国中小企业股份转让系统进行股份转让的相关事宜,保障公司股票在摘牌之日起 45 个交易日内可以转让。

据证券时报记者梳理,除了*ST海医外, 其余18家公司均为4月30日披露年报,且自5月5日起停牌。

退市机制正进一步完善

市场分析指出,在全面实行股票发行注册制的背景下,只有退市“出口”畅通,A股市场优胜劣汰的良性市场生态才能加速形成。“应退尽退”已成市场共识,“退得下”“退得稳”的局面正在形成。

目前,相关退市机制还在进一步完善。为适应注册制改革和常态化退市的要求,进一步完善上市公司退市后监管工作,证监会4月29日发布《关于完善上市公司退市后监管工作的指导意见》,自发布之日起实施。据介绍,《指导意见》适用于从沪深交易所各板块退市的公司以及从北京证券交易所退市后直接转入退市板块的公司。在退市板块挂牌的STAQ、NET系统公司的日常监管安排,参照《指导意见》的规定执行。

《指导意见》包括基本原则、退市衔接程序、持续监管制度、风险防范机制、监管体制五个部分。

其中,在强化退市程序衔接方面,一是畅通交易所退出机制,优化主办券商承接安排,完善激励机制,压实保荐机构责任,推动退市公司平稳、顺畅退出交易所市场。二是简化确权登记程序,精简办理材料,加强数据共享,推动线上办理,降低市场主体负担。三是优化退市板块挂牌流程,在主办券商协助退市公司办理挂牌手续的基础上,退市公司直接按照全国股转公司的规定进入退市板块挂牌转让,同时明确过渡期间信息披露衔接安排,保障投资者知情权。

在优化退市公司持续监管制度方面,一是建立与退市公司实际情况相适应的信息披露和公司治理安排,尊重公司自治,平衡企业规范成本。二是结合退市公司经营现状和规范水平实施分类监管,建立差异化监管机制,合理分配监管资源,提升监管适应性;规范履行信息披露义务的企业可以按照有关规定进行发行融资、重大资产重组,符合条件的还可以申请重新上市或在全国股转系统挂牌。

“过去,A股退市制度不太健全,导致本应退市的公司无法有效出清,这些公司逐渐被边缘化而产生大量小市值公司,占用了宝贵的市场资源。”海通证券策略团队认为,当下,随着政策的不断完善,A股常态化退市机制正在逐步形成。

责任编辑:王涵

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)