炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

19日,金盾股份和佳沃食品突然发布的靓丽季报瞬间点燃了股价,收盘双双大涨20%,成为当下低迷市场中难得的一抹亮色。

国盛证券表示,历史上看,股价表现与一季报业绩高度相关是4月市场的重要特征。随着业绩预告的陆续披露,业绩高增长个股将受到资金追捧,一季报行情渐入高潮。

上证报记者统计显示,截至4月19日,有556家上市公司公布了一季业绩预告。业绩预告类型显示,预增公司274家、扭亏31家,略增96家,包括续盈在内的预喜比例超过70%。

这些细分行业持续高景气

从行业分布来看,报喜公司主要分布在基础化工、电子、机械设备、有色金属、电力设备等行业,包括公司家数均超过30家,煤炭、汽车、国防军工等行业包含预喜公司家数也较多。

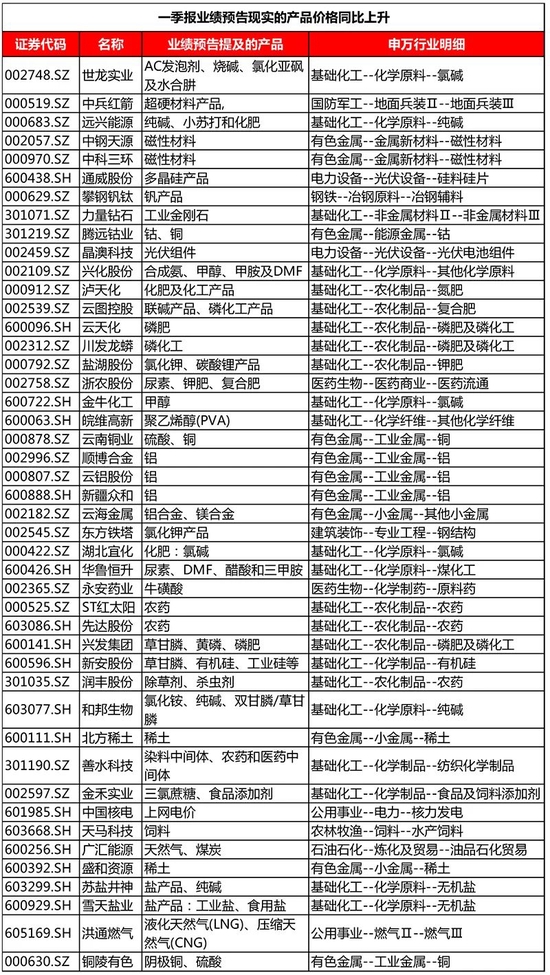

记者详细梳理了274家预增公司的业绩增长原因,其中约73家公司明确表示,一季报业绩增长的主要原因是公司主要产品价格上涨。其实,今年3月以来,涨价题材的表现最为强劲。

一季报业绩预告显示,有14家煤炭企业表示,2022年一季度国内煤炭市场价格增长,使得公司业绩同比增幅较大。申万煤炭行业指数今年以来上涨28%,领先于其他多数板块。

广发证券表示,今年以来,国内煤企基本面超预期,国际煤价涨幅更明显。国内外供给增量均受限,下游需求有韧性。电煤长协政策落地,企业盈利确立于“中高位”水平。煤价预期持续高位,盈利显现高弹性,继续看好板块估值提升。

同时,2021年,化肥行业迎来强景气周期,行业的景气也延续到了2022年,相关企业迎来了超级大丰收。包括云天化、泸天化、湖北宜化等7家公司均实现了一季度业绩大幅增长,化肥产品价格同比上涨是主要原因。

磷化工龙头云天化2022年一季报实现营收149.62亿元,同比增长13.28%;实现净利润16.46亿元,同比增长186.15%;实现扣非净利润15.93亿元,同比增长224.63%。今年一季度业绩创下单季度盈利最高纪录。

泸天化2022年一季度预计净利润1.3亿元–1.6亿元,比上年同期增长156.51%-215.71%,变动主要原因是化肥及化工产品销售价格同比上涨,复肥产品生产与销售同比上涨。

沿着同业公司公告“掘金”

记者梳理发现,有6家农药公司表示,包括草甘膦等在内的农药价格继续高位运行,延续2021年的景气态势。

新安股份2021年度业绩实现营收189.77亿元,同比增长51.45%;实现净利润26.54亿元,同比增长354.56%。这是公司上市以来斩获的最佳业绩,其营收及净利润均双双创下历史新高。

不仅如此,公司还披露了2022年一季度预计净利润11.5亿元至12.5亿元,同比增加313%至349%。公司表示,包括草甘膦、有机硅、工业硅等主要产品受供需关系影响,延续了2021年以来持续景气的状态,产品价格继续高位运行。

以此推算,尚未发布业绩预告的、同行业的扬农化工等公司的一季报也大概率实现增长。

再沿着产业链梳理,东岳硅材、润禾材料、晨光新材等主营产品为有机硅,按照新安股份所描述看,该细分市场内的公司一季报增长可期。

增长的还有盐化工行业。

苏盐井神、雪天盐业的主要产品包含食盐、工业盐等各类盐化工产品,两家公司一季报业绩预增的主要原因,公司第一季度经营稳定,产销两旺,主要产品量价齐增,盈利能力同比提升。

还没有披露一季报或业绩预告的同行业公司中包括中盐化工等公司。

此外,中科三环、中钢天源都表示一季报大幅增长,主要是磁性材料整体继续保持较高景气度,盈利能力进一步增强。

可以预见,横店东磁、银河磁体、宁波韵升(维权)等同行业公司未来的一季报前景较为乐观。

分析其他一季报预增公司,还披露了纯碱、锂电池材料、液化天然气、稀土等产品的价格同比出现了显著上涨,保持高景气。产业链上同业企业均值得关注。

基金成立两个多月,股票仓位近九成,他们大举进攻了……

在市场的震荡调整中,部分明星基金经理选择快速建仓。以2020年股基冠军陆彬管理的汇丰晋信研究精选为例,成立于今年1月21日,截至3月底,股票占基金总资产比例已接近90%。但从整体来看,次新基金建仓节奏差异较大,多数基金经理仍然采取的防御策略。

从次新基金(今年成立的新基金)成立以来基金净值变动情况来看,超半数次新基金净值累计涨跌幅普遍在4%以内,这意味着基金经理们的建仓策略总体较为稳健。

例如,李林益管理的大成专精特新混合A成立于1月27日,截至4月18日,基金净值仍在1元左右。类似的还有,罗安安管理的南方新兴产业混合A成立2个月左右,基金净值也在1元附近。

不过,在别人恐惧中也有人选择了贪婪。多位明星基金经理进攻态势颇为明显,在市场调整中快速建仓。分析过往持仓风格分析发现,快速建仓的基金经理多属于成长股选手。

例如,百亿级基金经理冯明远管理的信达澳银智远三年持有期A成立于1月25日,截至4月18日,基金成立以来亏损11.16%。于浩成管理的泓德产业升级混合A成立时间稍晚,截至4月15日,基金成立以来亏损超12%。

部分次新基金也公布了一季报,其具体股票仓位情况也浮出水面。例如,1月21日,陆彬管理的汇丰晋信研究精选宣告成立,截至4月18日,基金成立以来亏损12.26%。从基金股票仓位来看,截至3月底,股票占基金总资产比例已达到87.81%。

从汇丰晋信研究精选一季度末前十大重仓股来看,包括东方财富、赣锋锂业、药明康德(维权)、天齐锂业、盐湖股份、广汇能源、美团-W、亿纬锂能、中国海洋石油、宁德时代。从持仓分布来看,主要聚焦在新能源、医药、互联网和TMT等行业,成长风格较为明显。

陆彬表示,2月份以来,全球地缘政治的蝴蝶效应以及国内疫情发展的确超出了预期,也给客户包括广大的投资者带来了不少压力。市场环境总是瞬息万变,以“疫情”为例的各种不确定因素都会伴随着整个投资生涯。作为专业的机构投资者,要做的是全力做好预判,应对以及调整,坚守正确的投资理念和方法。

他也解释了快速建仓的原因。“我们认为短期的风险事件对于A股市场的长期价值影响有限,因此在基本面依然向好的背景下,当市场出现短期剧烈波动的时候,主动承担风险或许是比规避风险更好的选择。”

除了上述次新基金快速建仓以外,梳理目前披露一季报的老基金来看,多数基金股票仓位保持在九成以上。例如,截至3月底,百亿级基金经理施成管理的国投瑞银产业趋势、国投瑞银进宝、国投瑞银先进制造等多只基金,股票占基金总资产比例均超过90%。

类似的还有中庚价值领航股票仓位为93.34%,中庚价值先锋股票仓位为93.24%。除此以外,游文峰管理的广发资管核心精选一年持有期混合型集合资产管理计划也达到90.94%。

施成表示,一季度是全年的开端,也只是刚刚开始。“虽然目前不同板块之间的涨跌幅有较大的差异,新兴产业表现并不算好,但我们仍然相信,未来是属于成长行业的,只有长期的行业增长,才会带来长期的投资回报。”

对于具体行业,施成表示,设备制造业方面,长期将持续受益于光伏、锂电、半导体等产能扩张,保持较快的复合增速。但由于产业链短板环节的制约,从中游制造的盈利能力减弱,和潜在增速预期放缓导致的扩张意愿减弱,都可能会对资本开支造成一定的影响。因此,目前仍然是继续观察后续变化,以及更加集中投向和新兴产业相关的制造业领域。

去年公募基金冠军崔宸龙近日也公开发声,对后市同样颇有信心。“其实我自购也亏了不少钱,但我个人是不会卖的,在这个位置上坚定持有。如果大家对新能源赛道有信心,对我个人的投资选股能力也很有信心的话,其实可以在这个位置开始逐步用定投的方式来布局。因为长期来看,整个新能源行业还是在螺旋上升的,发展的速度也非常快。”

责任编辑:冯体炜

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)