【超级大单】 财政部“放大招”!一纸重磅文件发布,机构火线解读受益股(附赠国防军工2021投资产业链全景图)

【碳中和动态分析】碳中和成为A股最强概念;国家能源局全国范围内开展清洁能源消纳情况综合监管;现代汽车押注氢能>>

【新能源汽车每日动见】如何把握市场预期? 部分公司一季度业绩前瞻

【硬核研报】市占率第一的隐藏冠军,竟在“碳中和”领域深耕多年!已完成1500个温室气体审定项目,全能检测巨头将续写十年十倍传奇?

环球老虎财经app

永城煤电信用债违约事件不仅带动整个信用债市场“暴雷”,也让监管层把目光放至承销商海通证券上。事实上,这已经是海通证券今年以来第二次被监管启动自律调查,今年以来海通证券主承销商债券也不乏出现违约,甚至违约数量居于券业首位。

11月18日,银行间市场交易商协会发布通告称,由于海通证券股份有限公司及其相关子公司涉嫌为永城煤电控股集团有限公司违规发行债券提供帮助,交易商协会对海通证券及其相关子公司启动自律调查。此前的11月12日,交易商协会发布公告称,对永煤控股等相关机构启动自律调查。

当晚,海通证券公告回应称,公司将积极配合自律调查的相关工作,严格执行交易商协会《关于进一步加强债务融资工具发行业务规范有关事项的通知》的有关要求,并及时履行信息披露义务。

受此消息,11月19日,海通证券AH股大幅低开,截至收盘,海通证券A股跌超6.35%,H股跌5.43%。

据各年报数据,海通证券自2018年以来便发力债券承销业务,后者取得靓眼业绩,且今年8月公司刚完成的近200亿的定增也有意部分投入投行业务。

不过事与愿违的是,今年以来海通证券频繁在债券承销业务“栽跟头”,据相关数据统计,今年以来,海通证券参与主承销商的债券违约次数最多共计违约21次(包括本息展期)。

无独有偶,股票承销业务也被曝“踩雷”多家公司,据统计,今年上半年,海通证券计提信用风险减值损失也居券商首位。

主承销债券违约数居首

值得注意的是,查阅海通证券各年报数据,可以发现2018年是其投行业务迈向30亿大关的分水岭。

年报显示,2016年-2019年,海通证券投行业务收入分别为21.71亿元、20.5亿元、32.93亿元、36.1亿元。可计算,2018年投行业务同比上涨最高,为60.63%,与此同时相较于2017年,2018年其债券融资业务亦处上升高峰期,其中公司债承销数量和承销金额均明显上升。

2017年海通证券完成主承销债券项目276个,承销总额1971.1亿元,其中企业债承销金额269.85亿元,承销25只,公司债承销金额578.02亿元,承销94只。而2018年公司完成主承销债券项目415个,承销总额2550亿元,同比增加29.37%,其中企业债承销金额193.53亿元,同比下降28.28%,承销22只,公司债承销金额840.19亿元,同比上升45.36%,承销140只。

不过大力发展公司债的同时海通证券似乎不乏“低价抢食”情况。今年7月19日,中国证券业协会方面表示,这次协会关注到海通证券、中信证券、中信建投证券等8家证券公司在中核融资租赁公司债券发行招标过程中,存在承销费报价偏低的情况,引发市场质疑。

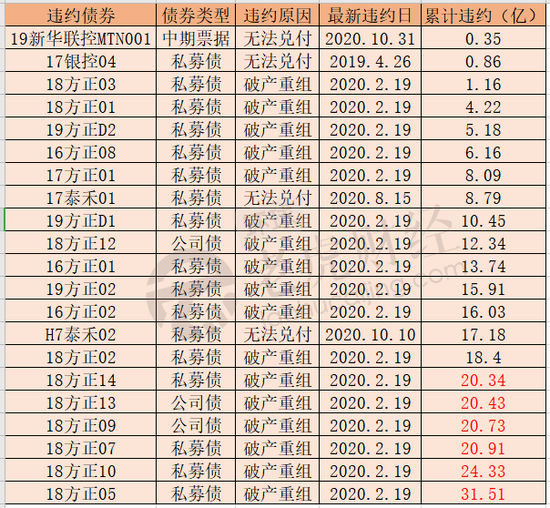

与此同时,大踏步发展债券融资似乎也为今年债券违约埋下伏笔。据wind数据统计,今年以来,海通证券参与主承销商的债券违约次数最多,共计违约21次(包括本息展期)。违约债券来自新华联控股公司1只、泰禾集团2只、宁波银亿控股1只和北大方正集团17只。

其中值得一提的是,累计违约超20亿的6只债券均来自北大方正集团18年发行的债券。而近几年,北大方正的债务规模持续增长,已经进入债务负担重,偿债压力大的窘境。近三年北大方正债务情况显著,资产负债率均在80%以上。而其应对债务的手段主要通过发债借新还旧,以维持其流动性。在此情况下,海通证券却作为主承销商承销其多只债券。

此外值得注意的是,上涨的投行业务中,海通证券除了频繁“踩雷”债券违约外,在股票承销中也不乏出现“栽跟头”现象。

上半年计提信用减值29亿,居券商首位

据2019年年报,海通证券2019年在境外股权融资业务方面,旗下海通国际在全球市场共完成了49个IPO项目和58个股权融资项目,且IPO项目和股权融资项目的承销数量均位列香港投行界首位。

其中值得一提的是,海通国际和瑞士信贷、摩根士丹利、中金公司4家联合保荐瑞幸咖啡登录美国纳斯达克市场,这是2019年以来其在纳斯达克保荐上市的亚洲公司中发行规模第二大。

然而好景不长,被海通证券视为“高光”的瑞幸咖啡却曝出财务造假事件。目前,瑞幸咖啡已于今年6月29日在纳斯达克停牌,并进行退市备案。

今年半年报显示,海通国际上半年实现营业收入32.2亿元,较上年同期的36.14亿元下降10.91%;实现净利润4.76亿元,较上年同期的9.14亿元下降了49.8%,接近腰斩。

值得注意的是,除了一度震惊市场的瑞幸咖啡造假事件,海通证券还先后“踩雷”多家公司。

据悉,2019年7月,新城控股时任董事长王振华被曝猥亵行为,被上海警方采取强制措施。消息一出各关联公司股价急剧波动,作为新城控股大股东富域发展质押方,海通证券也卷入其中。

2019年8月,拉夏贝尔公告称,控股股东、实际控制人邢加兴质押给海通证券的1.416亿股A股股份已低于最低履约保障比例,因未提前购回且未采取履约保障措施,已构成违约。随后,拉夏贝尔业绩滑坡、经营巨亏的现状等情况受到市场关注。

此外,今年上半年海通证券大幅计提信用减值损失。wind数据显示,39家券商累计计提信用减值损失113.07亿元,较2019年上半年末的57.52元大幅增长。其中,海通证券以29亿元的信用减值损失高居榜首。在这29亿元损失中,融出资金、买入返售金融资产、应收融资租赁款、其他贷款和应收款项的减值损失金额较高,分别为6.64亿元、6.72亿元、6.15亿元和8.24亿元。

而作为沪上三巨头之首的海通证券在2020年上半年业绩开始出现“退步”。今年上半年,海通证券营业收入为177.87亿元,较去年同比下降1.58%,归属于母公司股东净利润为54.83亿元,同比下降0.78%,其中营业收入减少主要源于子公司销售收入减少。

不过从各业务板块情况来看,海通证券收费类的经纪、投行、资管业务全线增长。公司上半年实现经纪业务收入22.35亿元,同比增长17.89%。投行业务收入17.01亿元,同比增长3.29%。资管业务收入16.4亿元,同比增长43.35%。

此外值得一提的是,今年8月7日,海通证券实施定增,发行15.62亿股,实际募集资金198.4亿元。事实上,海通证券该项定增方案最早于2018年4月26日提出,彼时,公司对募集资金的用途并没有涉及到投行业务的支持。但或是2019年上半年投行和自营业务双向走好,2019年4月26日对方案调整后,海通证券对经纪业务和境内外子公司的投入意愿有所下降,自营业务(FICC业务)和投行业务的投入意愿显著上升。

责任编辑:逯文云

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)