美股估值超越历史大顶

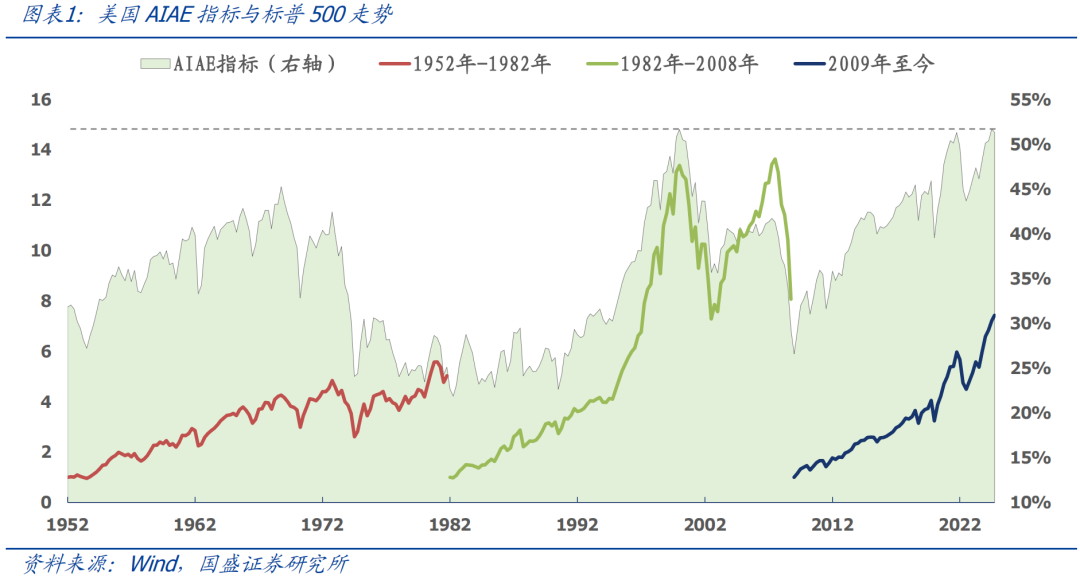

根据美联储12月12日发布的最新数据,三季度美股AIAE指标上行至52%,已超越2000年互联网泡沫时期的高点,存在较高回撤风险。美国AIAE指标与标普500走势具有强相关性,历史上该指标曾于2000年和2022年两次超过50%的高位,随后标普500分别经历了46%和25%的大幅回调。目前AIAE已攀升至52%,超越历史大顶,应当警惕当下美股估值风险。

01

AIAE指标:风险资产配置比例

什么是 AIAE 指标?其英文全称为 Aggregate Investor Allocation to Equities,即全市场权益配置比例。AIAE 指标最早是由杰西·利弗莫尔(化名)在 2013 年的博客文章《The Single Greatest Predictor of Future Stock Market Returns》中提出,其根本逻辑是投资者会根据风险资产和安全资产的供应量,动态调整两者的价格,从而达成市场均衡的状态,也因此反映了市场整体的风险偏好。AIAE 指标具体构建方式如下:

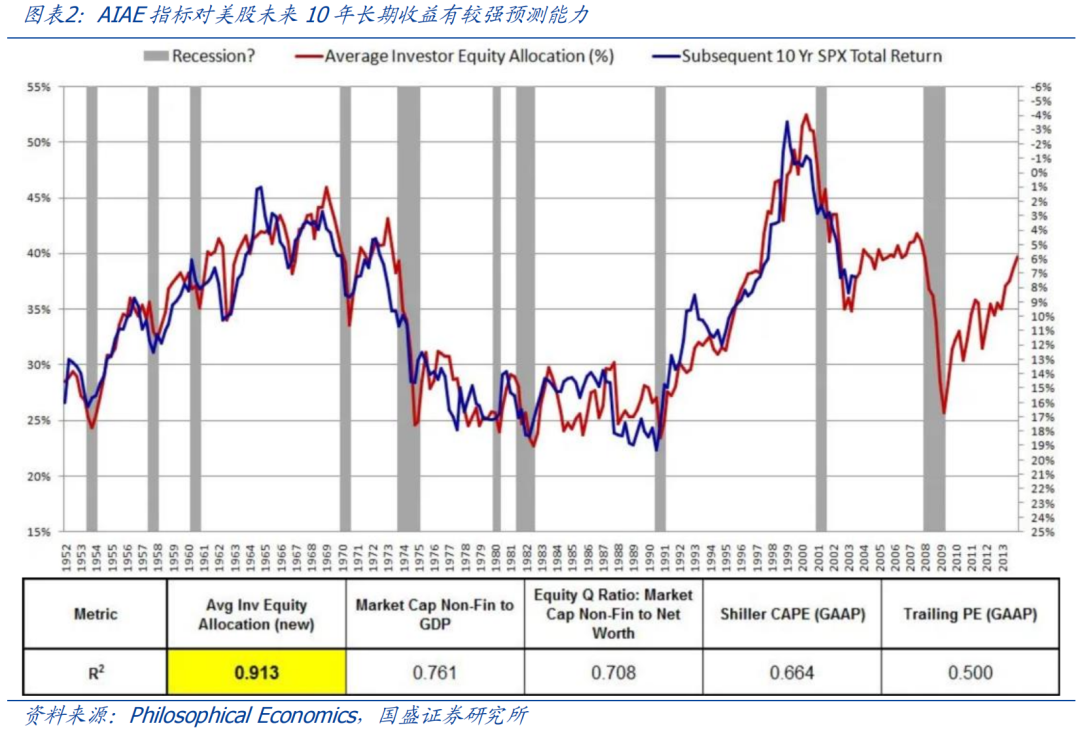

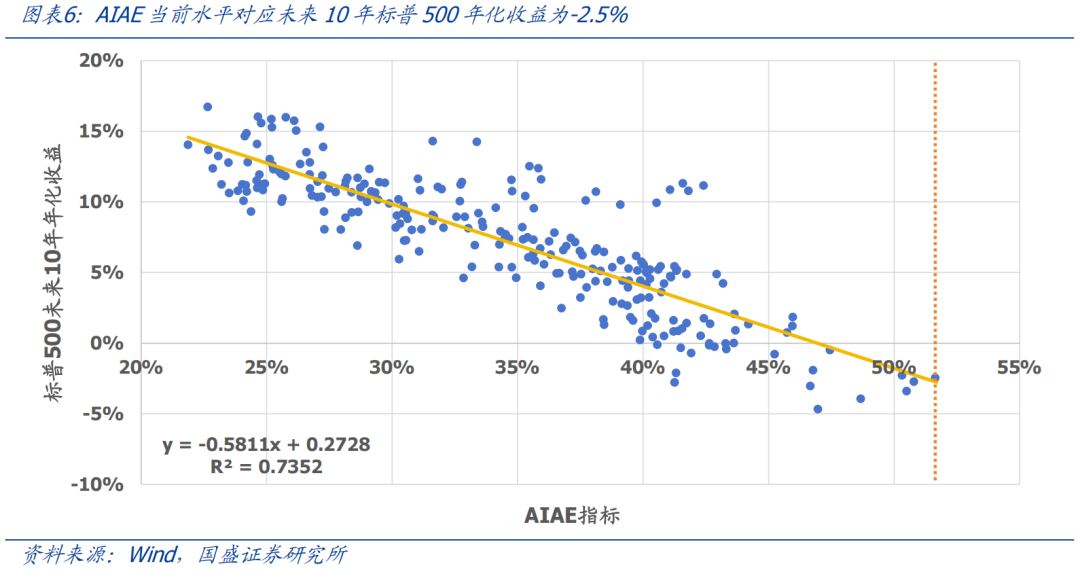

AIAE指标与美股未来10年的长期回报具有极高的相关性,基于AIAE指标可准确预测美股1952-2013年的大部分行情,对2000年的科网泡沫有很强的预警作用。基于杰西·利弗莫尔的统计,AIAE指标与美股未来收益的拟合优度高达91.3%,远远高于巴菲特指标(总市值/GDP)、Tobin’s Q指标(总市值/净资产)和席勒PE(总市值/过去十年通胀调整后的盈利)。

02

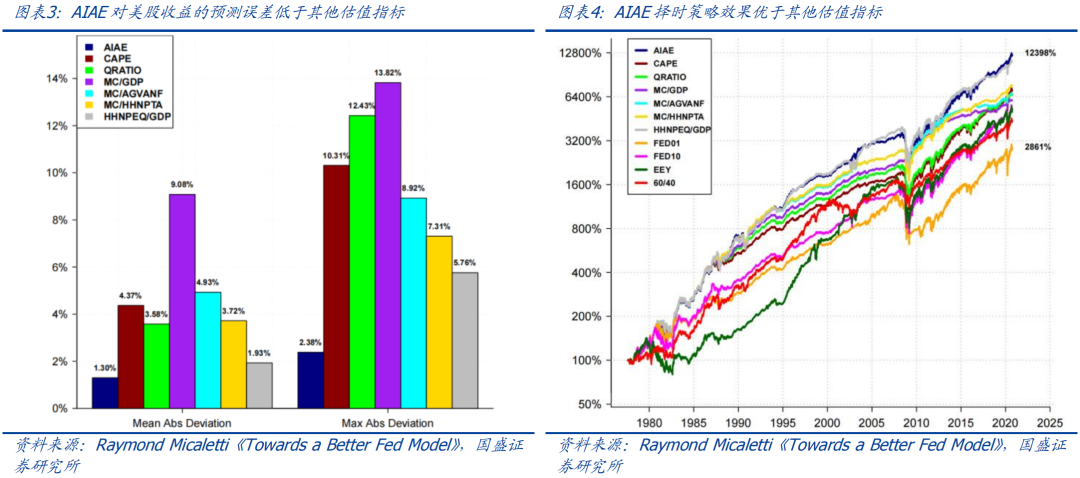

美股应用:AIAE择时效果优于其他估值指标

AIAE 指标的择时效果如何?Raymond Micaletti 在 2020 年的论文《Towards a Better Fed Model》曾系统性地比较过 AIAE 指标与 CAPE、Tobin’s Q、MC/GDP、Fed Model 等指标的效果,发现无论是从预测准确性还是从策略表现来看,AIAE指标均明显优于其他估值指标。

03

最新观点:美股承担较高估值回落压力

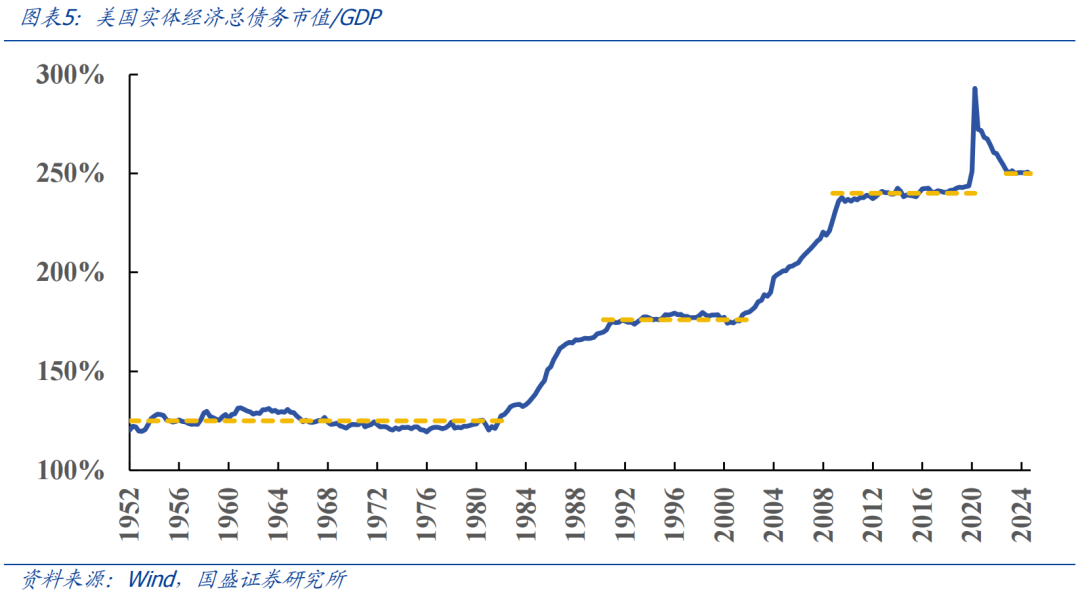

当前AIAE指标已超越历史极值,预示较高下行风险,从安全资产总市值来看,鉴于政策宽松节奏放缓,实体经济总债务难以大幅扩张,因此风险资产即美股市场将承担更高的估值回调压力,四季度美股市值也已有下行迹象。

美国债务扩张与GDP增长的速率基本一致,两者比例从历史上来看三次上台阶均伴随着大规模的政策宽松,而当前一方面经济放缓,另一方面政策宽松步调预计减慢,债务市值扩张空间受限。数量层面美联储仍处于缩表进程中,联邦政府的高额债务也面临着不可持续的风险;价格层面在最新议息会议中联储释放信号偏鹰,表明将采取更为谨慎的政策路径,同时也抑制了市场风险偏好。

截至12月20日,美股总市值已有明显滑落,根据AIAE拟合模型的最新预测,未来10年标普500年化收益预计为-2.5%。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)