@全体股民:《投资研报》巨额特惠,满3000减1000,满1500减500!【历史低价手慢无,速抢>>】

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:君

一个月前,金发拉比曾披露重大资产重组预案,拟将参股公司韩妃投资纳入合并报表范围,复牌后股价盘中涨停。

日前,金发拉比宣布终止重组事项,并调整收购方案,拟以4127.67万元受让珠海韩妃51%股权、以1012.69万元受让中山韩妃51%股权,交易价款合计5140.36万元。与此前的方案相比,此次调整改变了交易性质,从重大资产重组转为普通关联交易。

对此,金发拉比解释称,为加快推进公司战略实施,完成“母婴+医美”战略布局,实现“健康宝宝+漂亮妈妈”的战略转型并降低收购风险。

重组终止 跨界医美变数未消

从金发拉比与韩妃投资的合作历程来看,这一跨界投资显然并非一时兴起。

2021年4月,金发拉比以2.38亿元受让韩妃投资36%股权,正式进军医美服务领域。同年6月,交易各方对业绩承诺期间和金额进行调整并最终定为:标的公司2023年和2024年的归母净利润分别不低于7800万元和8500万元。

2023年9月,金发拉比以5950.59万元受让韩妃投资13%股权,交易完成后,持有韩妃投资49%的股份(未形成控制)。

今年10月9日,金发拉比发布重大资产重组预案,拟通过增资和受让表决权的方式合计控制韩妃投资88.47%股权的表决权,并将其纳入合并报表范围。

截至目前,金发拉比已为韩妃投资付出了将近3亿元的巨款,却只换来了一个“拖油瓶”,本就不景气的业绩雪上加霜。

近年来,韩妃投资的财务状况堪忧。2022年、2023年、2024年上半年,韩妃投资分别亏损5474.75万元、2125.19万元和236.87万元,未能完成业绩承诺要求。截至2024年6月,韩妃投资净资产为-4264.70万元。

因韩妃投资医美业务持续亏损,金发拉比2022年、2023年分别确认韩妃投资的投资损失1630.41万元和828.39万元,分别确认韩妃投资的长期股权投资减值损失6063.34和739.39万元,是侵吞当期利润的“元凶”。2024年前三季度,金发拉比再次计提投资损失233.25万元,同样与韩妃投资密不可分。

从韩妃投资各项财务数据中,可以看出其收购风险明显偏高,转为收购其旗下的盈利资产不失为明智之举。

珠海韩妃和中山韩妃2023年合计实现净利润800万元,2024年前8个月合计净利润已达到767万元,盈利能力较为稳定。

根据沪深交易所《并购重组典型案例汇编》,运作规范的上市公司可以围绕产业转型升级、寻求第二增长曲线等需求开展符合商业逻辑的跨行业并购。理性的跨界并购有助于公司寻找新的增长点,对冲行业周期风险。

但是,倘若上市公司对新行业的了解与认识不足,仅注重通过财务性并购扩大自己的盈利规模,缺乏相关资源、运营经验、人才储备和整合能力,无法准确判断市场需求和风险,盲目追求通过跨界实现快速发展和增长,则可能面临标的失控,甚至导致上市公司自身经营质量下降。

金发拉比作为一家长期深耕母婴消费品的企业,要在医美领域建立竞争优势、实现业务协同并非易事。尤其是在公司自身已连续多年亏损的背景下,此次投资的回报能力仍需时间验证。

经营业绩步入“寒冬” “闭店潮”或将延续

金发拉比主要从事中高端母婴消费品的设计、研发、生产及销售,产品涵盖婴童服饰、婴幼儿棉制用品和日用品,核心业务是对“拉比(LABI BABY)”“下一代(I LOVE BABY)”及“贝比拉比(BABY LABI)”三大自有品牌的运营管理。

近年来,金发拉比经营业绩惨淡、深陷亏损泥潭。2022年、2023年,金发拉比实现营业收入2.45亿元和2.04亿元,分别同比下降18.03%和16.79%;扣非后归母净亏损9070.72万元和2570.09万元,

作为国内童装行业头部品牌,森马服饰被视为行业的风向标,其业绩向来备受关注。财报显示,2024上半年森马的儿童服饰营收为40.7亿元,同比增长6.43%,占总营收的68.35%。毛利率方面,2024上半年儿童服饰毛利率为49.55%,同比增长3.12%。

与之相对的,金发拉比却步入了业绩“寒冬”,上半年营收首次跌至亿元以下规模,仅为0.78亿元,同比减少24.29%;净亏损284.17万元,亏损同比扩大137.48%。第三季度,公司出现增收不增利,营业收入0.6亿元,同比增长29.26%,环比增长73.53%;净利润-734.91万元,同比下降114.66%,环比下降121.64%。

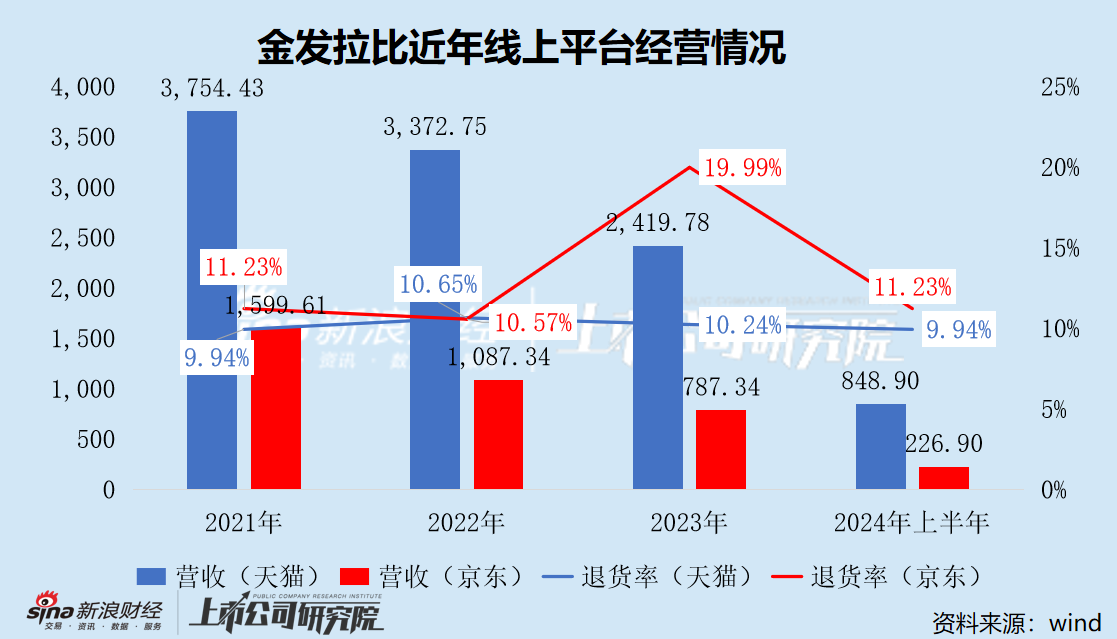

从销售渠道来看,加盟销售收入和毛利率降幅最大,分别为30.82%和4.02%。线上销售收入较去年同期下降18.49%,其中天猫线上店收入同比下降15.36%,退货率同比上升2.04%;京东线上店收入同比下降31.02%,退货率同比上升1.09%。

进入2024年,出生人口下滑、消费信心疲软、门店新客减少及运营成本攀升等问题依旧悬而未决,闭店与转行似乎成为线下母婴店的自救法宝。

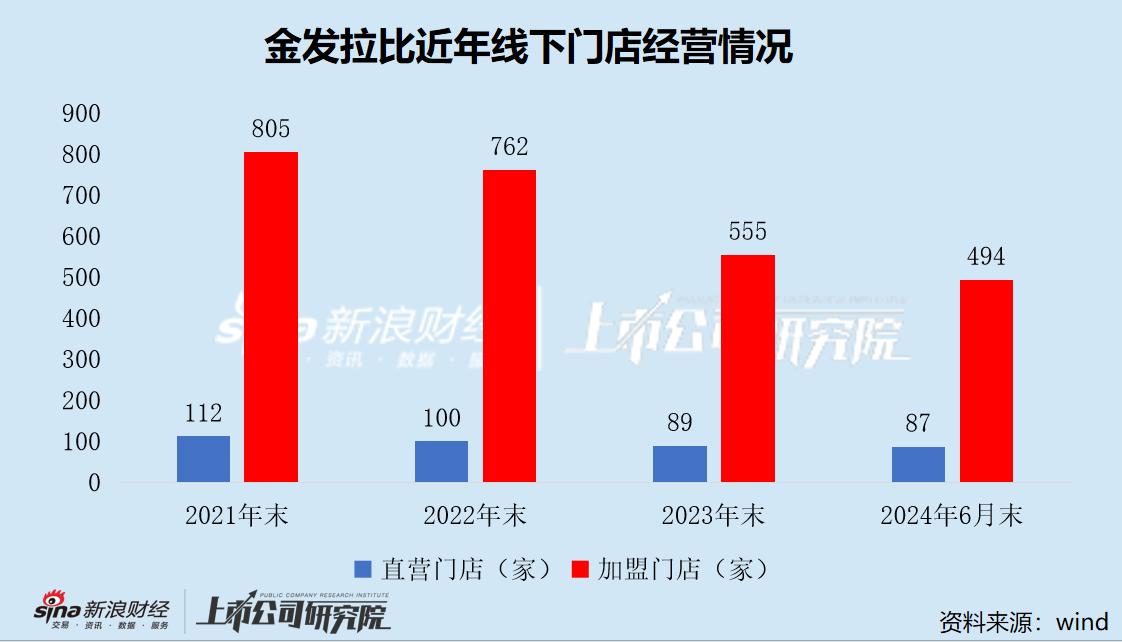

上半年,由于合同到期及经营效益差,金发拉比线下直营门店、加盟门店均延续了闭店潮,且直营门店店均收入同比下滑。

公司直营门店由年初的89家下降至87家,净减少2家,关闭门店数量4家;加盟门店由年初的555家下降至494家,净减少61家,关闭门店数量72家。

从直营门店单点收入来看,线下直营门店业绩颓势未改。上半年,直营门店店均收入为20.59万元,而去年同期的直营门店店均收入为21.41万元,同比下降3.83%。

金发拉比库存状况也难言乐观。2021年至今,公司存货余额虽然在持续减少,但仍保持在亿元以上规模。今年前三季度,存货占总资产比重为11.81%,较年初上升0.37个百分点;存货周转天数高达407.67天,这或说明公司产品从完成生产到实现销售大约需要超过一年的时间。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)