炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:格力博上市即亏损,究竟是财务造假还是投资者逻辑崩坏?一方面,公司被质疑造假背后,出现三大诡异信号,即难以函证的海外收入、异于同行的财务数据及财务总监及董秘双双离任;另一方面,公司过于单一依赖大客户下,公司薄弱的话语权同时遭遇竞品蚕食份额,公司高企的存货是否埋雷?此外,格力博高价发行后高募37亿出现上市即巅峰,不仅业绩大变脸,股价也破发,作为保荐机构的中信建投或存被问责风险。

近日,格力博发布2023年业绩预告,业绩出现大变脸。

公告显示,公司预计2023年营业收入为46亿元至47亿元,上年同期为52.11亿元,比上年同期下降9.8%至11.7%;预计归属于上市公司股东的净利润为亏损3.7亿元至4.3亿元,同比下降239.1%至261.7%;预计扣除非经常性损益后的净利润为亏损3亿元至3.6亿元,同比下降235.7%至262.9%。

公司业绩快速大变脸,上市前后数据形成巨大反差。值得注意的是,公司于2023年1月于创业板上市,但上市申报财报数据表现出高速增长。

对于业绩变脸,公司称主要受下游零售商去库存影响。然而,对于公司上市首年即亏损现象,投资者一度对其数据真实性产生质疑。格力博上市即亏损背后究竟是财务造假还是投资逻辑崩坏?

被质疑财务造假背后的三大“诡异”信号?

格力博公司自 2007 年开始从事新能源园林机械的研发、设计、生产及销售。公司产品按动力类型可分为新能源园林机械和交流电园林机械,其中以新能源园林机械为主,收入占比约 70%。公司新能源园林机械覆盖手持式、手推式、坐骑式和智能式全系列产品,主要包括割草机、打草机、吹风机、修枝机、链锯、智能割草机器人、智能坐骑式割草车及配套的电池包;交流电园林机械主要为清洗机、割草机,其他产品主要为空压机、电动工具和配件等。

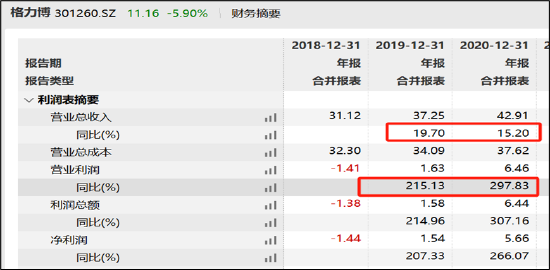

公司于2023年1月17日于创业板发行上市。公司上市前后业绩反差极大。在公司上市预申报材料中,公司营收增速均超过15%,而净利润增速更是连续两年超过200%。

来源:wind

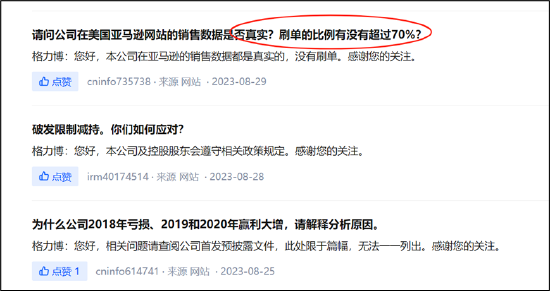

来源:wind需要指出的是,公司上市问询阶段净利润增速出现下滑,但最近一期申报数据(2022年上半年)净利润仍然超2亿元。然而,公司2023年发布半年报时,二季度出现亏损。对于投资者格力博上市前后业绩反差现象,投资者提出疑问,甚至对公司数据真实性产生质疑,具体如下图:

来源:互动易

来源:互动易对于公司是否存在财务造假我们或难以辨别,但公司却出现一些值得警惕的信号。

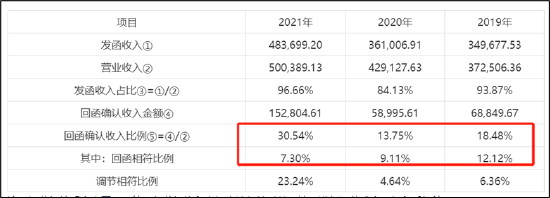

首先,公司几乎100%的海外收入,但通过询证函可验证的收入占比较低。

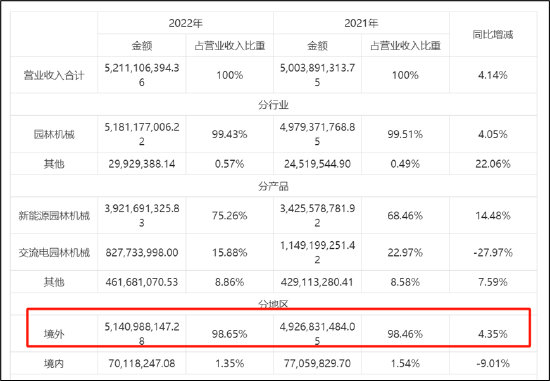

数据显示,2021年、2022年公司来自于境外的销售收入占比分别是98.46%、98.65%。截至2023年上半年,公司来自于境外的销售收入占比是96.75%。境外依旧是公司产品主要的销售市场。

来源:招股书

来源:招股书然而,如此高比例的海外收入,通过询证函可确认的收入比例较低。根据招股书发现,2019年至2021年,公司询证函发函回函占营业收入比例分别为18.48%、13.75%和 30.54%,回函比例较低。其中回函相符比例更是低至10%以下,同期回函相符比例分别为12.12%、9.11%、7.3%。对此,公司称回函低主要受限于大客户自身内控或法务要求,未予以回函。需要指出的是,公司的主要客户如 Lowe’s、Amazon,报告期内销售收入合计占比分别为 63.24%、 63.26%和 41.36%。

来源:公告

来源:公告其次,在公司客户收入直接函证确认匹配较低的情况下,公司出现异于同行的财务数据。

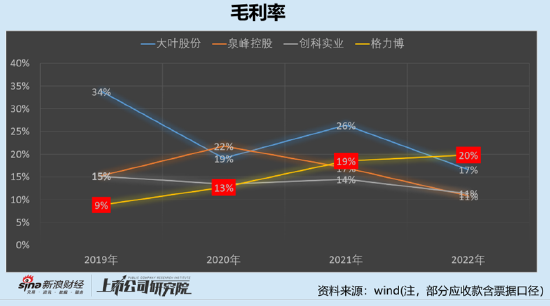

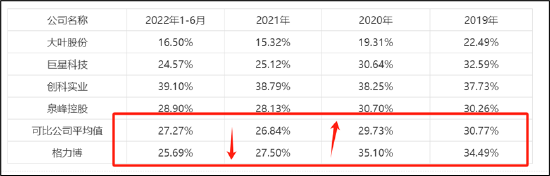

公司主要从事新能源园林机械的研发、设计、生产及销售,基于公司所属行业类别,同时考虑所属行业分类下上市公司的主营业务产品及结构、产品功能及应用领域等因素后,公司选择了大叶股份、泉峰控股和创科实业等公司作为同行业可比公司进行比较分析。我们发现,公司近年应收款占比持续扩大,异于同行。近年同行应收款占比均出现下降趋势,格力博却相反。Wind数据显示,格力博的应收款与营收占比为由2019年的9%大幅上涨至2022年的20%。值得注意的是,2022年,格力博应收账款占比显著高于其他三家同行。

此外,公司毛利率上市申报数据高于行业均值,而上市后却又出现低于行业均值现象。需要指出的是,由于产品结构差异、商业策略不同等原因可能会造成毛利率差异。

来源:公告

来源:公告最后,公司成功上市后出现财务总监与董秘双双离任现象。

在格力博上市1个多月之际,2023年3月22日,时任公司财务总监的崔鹏、董事会秘书的季正华双双离任。据悉,高管离职公司第一届高级管理人员崔鹏先生在本次换届选举完成后不再担任公司财务总监,离任后继续在公司任职。季正华先生在本次换届选举完成后不再担任公司董事会秘书,离任后继续在公司任职。其中,崔鹏2018 年 11 月至今,任格力博有限财务总监,格力博董事、财务总监;季正华先2018 年 12 月至今,历任格力博有限董事长助理,格力博董事会秘书。

投资逻辑崩坏?大客户依赖下的竞争替代与持续高涨的存货

对于业绩大幅下滑,公司在预告给出了五大理由,其中最重要为公司去库存影响。

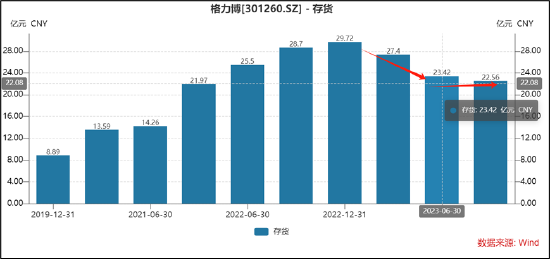

受下游零售商去库存影响,公司营业收入同比下降9.8%~11.7%。 2018年至2022年,公司所处的锂电OPE行业高速增长,叠加2020-2022年期间全球供应链及物流遭受冲击,为保障供货及时性,下游渠道在2020-2022年期间库存水平持续上升,并在2022年达到顶峰。数据显示,公司2022年存货高达29.72亿元。

我们发现,公司一季度存货环比期初下降8%,二季度下降15%,但三季度去库存又仅为4%。需要指出的是,公司业务呈现一定季节性特征。据悉,春、夏季节为园林机械行业的市场需求旺季,考虑到生产备货及物流运输需要一定周期,公司产品的销售旺季主要集中在每年第四季度及第一季度。因此,格力博高企的存货风险到底大不大,有没有藏雷,我们或需要时刻关注其去化进度。

事实上,公司去库存压力或只是“果”,真正的“因”或遭自身商业模式短板反噬。即公司过于单一依赖大客户下,公司薄弱的话语权同时遭遇竞品蚕食份额,使得公司的经营业绩压力进一步加大。

公司存在单一客户依赖特征。上市申报期间,公司第一大客户Lowe’s的销售收入占比分别为48.08%、57.22%、50.79%。然而,2021年上半年,公司的第一大客户收入占比骤降至28.59%。2021年上半年对Lowe’s销售占比大幅下降,主要由于竞争对手泉峰集团进驻Lowe’s供应商体系,抢占了公司的部分产品市场。2020年,受市场竞争影响,公司greenworks品牌园林机械产品中的60V平台产品暂停在Lowe’s销售,80V贴牌产品(“Kobalt”)调整为仅在Lowe’s线上平台销售。

上述调整对公司与Lowe’s之间的销售收入影响究竟多大呢?2022年,公司的第一大客户销售收入占比仅为14.78%,相比巅峰时刻的近60%,出现大幅缩水。

上市即巅峰 中信建投保荐或踩中监管红线

格力博于2023年2月8日在深交所创业板上市,保荐机构为中信建投。

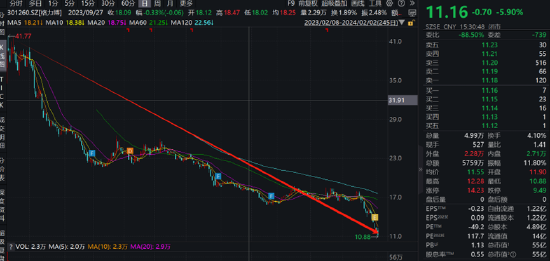

值得注意的是,在中信建投的助力下,公司出现“两高”现象,即“高募资、高市盈率”。格力博上市发行价为30.85元/股,对应市盈率超63倍,显著高于行业33倍的市盈率。格力博本次发行募集资金总额为37.5亿元,扣除发行费用后募集资金净额为35.44亿,格力博最终募集资金净额比原计划多8839.66万元。

来源:wind

来源:wind格力博获得高募资的同时,作为保荐及承销商的中信建投也赚得盆满钵满。格力博本次发行费用总额为2.05亿元,其中中信建投获得保荐及承销费用为1.61亿元。

然而,格力博却出现股价上市即巅峰,目前公司股价仍处于破发状态。公司股价巅峰时超40元/股,在不久后便出现破发,随后公司股价持续受挫。目前,公司股价较巅峰跌幅或超70%。

来源:wind

来源:wind格力博出现上市即亏损,作为保荐机构的中信建投是否勤勉尽责,有没有可能被追责?中信建投保荐或踩中监管红线。

格力博上市选择的是创业板第一套标准,即最近两年净利润均为正,且累计净利润不低于人民币5000万元。

而根据《证券发行上市保荐业务管理办法(2023修订)》规则,发行人在持续督导期间出现下列情形之一的,中国证监会可以根据情节轻重,对保荐机构及其相关责任人员采取出具警示函、责令改正、监管谈话、对保荐代表人依法认定为不适当人选、暂停保荐机构的保荐业务等监管措施:其中之一便是,首次公开发行股票并上市、股票向不特定合格投资者公开发行并在北交所上市和上市公司向不特定对象公开发行证券并上市当年即亏损且选取的上市标准含净利润标准。

值得注意的是,今年年初,管理层进一步加大对“只荐不保”的看门人中介进行强监管。公开资料显示,1月12日,证监会连发6条监管处罚,分别是针对中信证券、中德证券、万和证券,以及这3家券商的6名保荐代表人。而其原因就是3家券商及6名保荐代表人保荐的可转债项目,发行人在证券发行上市当年发生了营业利润“腰斩”,甚至直接亏损的情况。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)