炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题 戴康:四季度是买港股的最佳时机—广发证券22年资本论坛(海外论坛)演讲全文

来源 戴康的策略世界

文 戴康 CFA 广发证券首席策略分析师

广发证券2022年“重估中国优势”资本论坛暨上市公司闭门交流会于8月30日在杭州举行。广发证券首席策略分析师戴康上午于主论坛发表演讲《此消彼长,水到渠成——资本市场展望》(点击查看演讲全文);下午于海外论坛发表演讲《底部夯实,蓄势待发——港股策略展望》,以下为演讲原文:

各位投资者大家下午好,我是广发证券戴康,欢迎大家参加“重估中国优势”广发证券资本论坛下午的海外论坛。很高兴和大家分享我们关于港股策略的最新观点,我今天主要和大家交流当前市场最关注的几个核心问题——港股筑底是否完成?海外因素是否掣肘?港股增量资金来源于哪?港股未来上涨的推动力是什么?以及当前行业配置我们建议哪些方面?

首先,港股是否筑底完成?我们认为答案是肯定的。

回顾年初至今港股行情:(1)港股的表现弱于全球大多数权益资产,价值相对占优。(2)“稳增长提升价值胜率+美债利率压制成长表现”主导22H1港股市场风格。

我们认为22年3月15日港股的底部位置支撑力度较强。回溯历史上港股探底回升的经验来看,港股筑底的必要条件是赔率合意(估值水平绝对低位)。趋势反转的充分条件:(1)政策反转支撑(国内政策边际转松);(2)经济指标显著回升(工业增加值同比指引性较强)。

港股筑底的必要条件已经实现。3.15港股估值与过去六轮历史底部水平相当,实现筑底必要条件。从充分条件来看,22年国内“政策底”已于4月底进一步夯实。这也是我们5月中旬大势研判从“慎思笃行”翻多的基础,国内经济与信用最悲观时刻过去。决策层致力于恢复经济活力的姿态是明确的,未来中国基本面复苏的方向是确定的。

因此,从历史经验指引的港股筑底的必要和充分条件来看,港股已经完成筑底的确定性较强,当前是长期战略性配置港股的机会。

第二点,海外因素是否成为港股上涨行情的掣肘?当前美联储货币政策仍处于实质性紧缩最剧烈的阶段,美联储紧缩的政策、美元流动性是市场担心制约港股趋势反转的核心矛盾,但我们认为当下无须过度担忧。

首先,市场更关注在海外因素的制约下港股会类似18年再次探底,但我们认为无须过度担心。回顾18年12月,港股二度探底主要受到美元流动性持续紧张的压制,LIBOR-OIS利差突破40BP的阈值后继续上行时,港股会受到明显抑制。虽然目前美联储加快收紧流动性和抬高基准利率,但美国金融体系存量流动性处于极度充裕的状态,因此我们认为在没有类似疫情等黑天鹅事件的情况下,美元流动性不会类似18年底出现特别紧张的情况,当前无需过度担忧对港股造成负面抑制。

此外,虽然当前美联储仍处于紧缩阶段,但未来基本面回升将驱动港股上行。回看历史上美联储加息周期中,港股不必然持续下跌,绝对收益可由分子端驱动。目前我们测算下,港股盈利将于中报探底,未来基本面的回升将驱动港股上行,分母端不会是主要掣肘。

最后,我们判断美债利率未来大概率不会成为港股行情的掣肘。回溯来看美债利率高位上行确实对港股产生负面冲击,10年期美债名义利率突破3.5%、实际利率突破1.5%的阈值后继续上行时,分母端的影响将对港股起到主导作用。但是目前我们对海外流动性的判断是,8.26 Jackson Hole会议重申当前美国货币和财政政策的首要任务是控通胀,当前美联储坚决紧的政策支撑美债利率短期高位运行,但突破前期3.5%的可能性较小。短期联储鹰派预期支撑10年期美债利率高位震荡,但Q4随着衰退压力增加、通胀逐步回落,10年期美债利率将在年底前形成更明显的下行趋势。因此,美债利率未来大概率不会成为港股行情的掣肘。

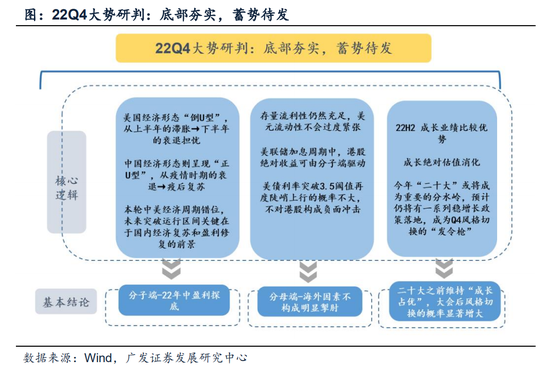

第三点,对下半年港股大势研判怎么看?我们的判断是“底部夯实,蓄势待发”。

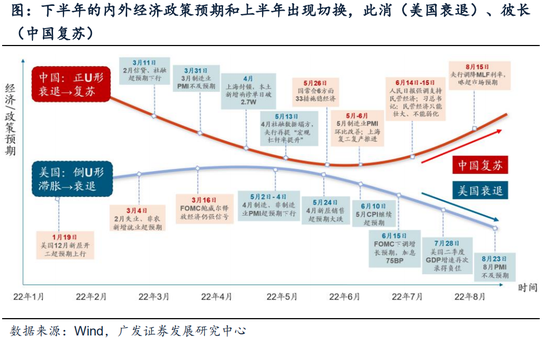

分子端:政策暖风下“此消彼长”的中国优势,是驱动港股的关键。我们在《22年A股中期策略展望——此消彼长,水到渠成》中提出中期大概率呈现“美国衰退得快+中国复苏得慢”的组合。(1)美国经济形态“倒U型”,从上半年的滞胀→下半年的衰退担忧:美国7月Markit制造业、服务业、综合PMI均创两年多新低,暗示美国经济已进入技术性衰退。(2)中国经济形态则呈现“正U型”,从疫情时期的衰退→疫后复苏:7月数据显示“经济弱复苏”,但我们认为四季度政策取向有望更加积极,后续经济“环比改善”的趋势具有较大确定性。

此外分母端来看,中美“此消彼长”的逻辑也会助力港股行情的扩散。历史“此消(美国衰退)彼长(中国复苏)”港股表现如何?复盘历史中国经济相对占优,中美经济增速差走阔,往往分为以下三种情形:(1)中国经济复苏,美国经济衰退;(2)中国经济平稳,美国经济衰退;(3)中美经济均衰退,但美国衰退更显著。其中,中国经济逐步复苏,向上动能强劲,美国经济衰退阶段,往往对应中国主权信用风险溢价(CDS价格)回落,港股走强且优势大于A股;而若中国经济只是趋于平稳,美国经济衰退,即使中国经济相对占优,港股的行情亦有所分化。稳增长的基调下,中国复苏的方向确定,而海外衰退的压力也逐渐明晰,因此我们判断中美经济周期背离的趋势也将助力港股行情的扩散。

大势研判:(1)7月以来国内疫情反复、地产疲软对经济复苏的逻辑有一定扰动,短期港股或维持震荡行情,底部支撑力度强,可逢低布局。(2)向后展望,未来形成单边上行趋势以及上行空间取决于经济、盈利预期实质性的上修。待中国经济增长回升和联储收紧步伐放缓迹象均兑现(我们认为大会后政策取向有望更加积极),可能会为港股估值修复提供积极催化剂,港股反弹“蓄势待发”。

风格研判:大会之前维持“成长占优,适度外溢扩散”,大会之后风格切换的概率显著增大。

下面我简单介绍一下我们对于DDM各因素的核心判断。

海外经济来看,美国经济将比主流预期更快地陷入衰退!

我们预计年内美国经济下行快于市场预期。历史上,密歇根大学消费者预期指数快速回落跌破50的情况大多与当前高通胀+经济回落的特点相符,之后一个季度美国实际GDP同比增速都呈现快速回落,下行幅度大约为1个百分点。

美国商品消费已提前回落,服务消费修复空间已不大。

22年下半年美国投资增速将走弱。(1)非金融部门盈利走弱抑制投资意愿;(2)利率上行期间,企业加杠杆的速度会放缓。

美国通胀大概率已经见顶,但仍有一定的韧劲。

国内经济来看,7、8月数据确认经济“弱复苏”。展望年内,由于“稳就业”与“稳地产”的相关性较强,地产有进一步放松的可能。下半年经济复苏的强弱取决于地产政策的放松幅度。

基建与消费均是“稳增长”发力方向,但难以大幅超预期。(1)当前财政收入、城投受限,资金来源难以大幅扩张,基建上限难以大幅超预期;(2)7月大部分零售品增速相较6月有所回落,而6、7月持续复苏的细分行业较少。

另一方面,海外高通胀将会强化“此消彼长”的中国优势。7月中国出口持续高位回升,结构上仍以海外“出行链”为主。中国相对较低的通胀压力,不仅给予政策更大的操作空间(再加杠杆),也能够提升中国制造业的全球竞争优势(成本更低),进一步强化“此消彼长”的中国优势。

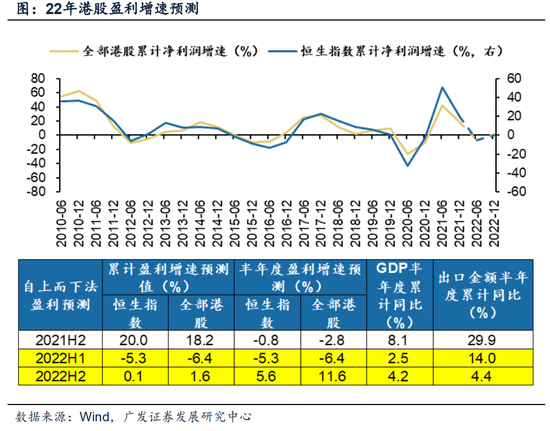

综合测算下,我们预计港股盈利底将在22年中出现。我们结合对中国经济的综合判断,自上而下对港股盈利增速进行计算:全部港股22H1、22H2盈利增速分别为-6.4%、11.6%。我们采用自上而下或自下而上测算的港股盈利增速均与市场一致预期的结果较为接近,均显示港股盈利底将于22年中出现。

贴现率来看,我们判断22H2美联储继续紧缩,最早或于年底结束加息

海外方面,22H2美联储继续紧,最早或于年底结束加息。我们认为22年12月可能就是本轮美联储紧缩政策的最后一次加息。不过,当前美联储隔夜逆回购使用量仍处历史高位水平,倘若未来不发生“黑天鹅事件”,美元流动性危机的概率很小。

短期美联储鹰派预期支撑10年期美债利率高位震荡,但Q4随着衰退压力增加、通胀逐步回落,10年期美债利率将在年底前形成更明显的下行趋势。

第四点,未来港股的增量资金来源于哪?我们整体的一个判断是,外资配置有回补空间,南下资金趋势增配延续。

首先,对于海外资金,21年港股国内“反垄断监管”不断加码,外资流出明显扩大,而未来有配置回补的空间,尤其是在“此消彼长”的逻辑下,中国主权信用风险溢价(CDS价格)回落,会吸引资金增配中国优势资产。虽然近期国内疫情反复,外资六月下旬以来重回流出趋势,体现避险属性,但后续伴随疫情得到实质性的改善,经济、盈利增长预期得到实质性的修正,资金层面也将明显改善。

另外,南下资金对港股配置型思路明显,在港股下行时反而由净流出转为净流入。向后展望,我们认为港股仍然是保险资金与理财的绝佳“出海”机会。(1)目前,保险公司资金权益资产配置比例存在较大的上升空间。同时,保险资金对境外资产配置的比例偏低,港股成为资本市场开放背景下保险资金“出海”的绝佳窗口。港股金融板块低波动、高股息特征有助于平滑保险公司投资板块的收益波动。

第五点,下半年港股上涨的推动力有哪些?我们整体的判断是分子端是核心驱动,同时中美经济周期背离的环境下,海外增量资金也将助力行情的扩散。

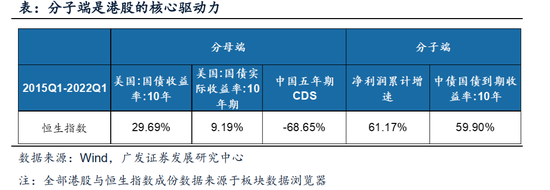

政策暖风下“此消彼长”的中国优势,是驱动港股的关键。我们基于DDM模型拆解来验证,发现从历史长周期来看分子端是港股的核心驱动力:恒生指数与净利润累计增速的相关性超过60%。此外,中债利率作为国内经济风向标与恒生指数有近60%的正相关性。同时,回顾历史上港股与A股盈利同时上修、跨度大于半年的区间,港股往往录得更大涨幅。港股对于基本面更加敏感,主要与其机构投资者为主的市场结构有关。

港股行情除了主要靠分子端驱动上行以外,分母端来看,中美“此消彼长”的逻辑也会助力港股行情的扩散。从历史长周期来看此逻辑亦能得到验证,中国五年期CDS利差与恒生指数显著负相关性体现外资交易“中国优势资产”的逻辑,两者负相关性高达-68.65%。

第六点,我们来看一下当前港股的行业配置思路:

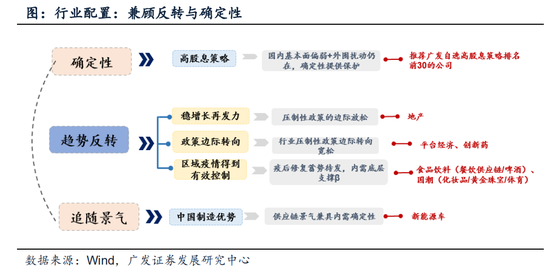

整体来说,我们建议沿着中国决策层致力于恢复经济活力,政策暖风下的中国优势渐显的思路进行配置,建议关注“兼顾反转与确定性”的3条主线:

第一条配置主线是确定性提供保护。我们推荐高股息策略。

当前国内基本面仍偏弱+外围扰动仍在,配置高股息策略有望在底部震荡行情寻求确定性机会。一方面,恒生高股息指数表现持续较优,是港股长期优胜策略。另一方面,高股息策略往往具备更好的防御性质,市场弱势时资金更青睐具有稳定分红的“类债券”公司。根据广发高股息策略筛选出的高股息标的池:整体风格偏价值。推荐广发自选高股息策略排名前30的公司。

第二条配置主线是趋势反转,看好未来中国经济更明朗的复苏趋势及更有利的政策环境。

首先是“稳增长”再发力,压制性政策转向边际放松,供需梗阻的进一步疏通的(地产)。地产作为稳信用最重要抓手,四季度政策仍有望发力,继续沿着“稳销售-稳信用-稳供给-稳投资” 展开。我们推荐地产板块的投资机会。

其次是行业压制性政策转向宽松的(平台经济/创新药)。(1)平台经济:监管政策转向,港股互联网板块后续修复空间可期。我们建议关注港股互联网板块“困境反转”(民生与就业强相关的外卖、电商);(2)创新药:如果政策预期趋于稳定。我们建议关注前期的压制性政策边际宽松,政策预期转暖的创新药。

最后是疫后修复蓄势待发,内需复苏支撑β的(食品饮料/国潮)。20年疫后消费行情经验可见,消费结构性机会的逻辑在于:广谱的内需修复支撑板块β。映射至本轮,四季度经济回暖、需求复苏之下,我们建议关注:餐饮&社交复苏+渗透率抬升—食品饮料(餐饮供应链/啤酒);居民补偿消费+品牌渠道优化—国潮(黄金珠宝/化妆品/体育服装及用品)。

第三条配置主线是追随景气,挖掘中国制造优势。

我们建议关注具备供应链优势,兼顾内外需确定性的(新能源汽车)。新车型投放、动力电池技术创新、购置税政策延期之下,新能源汽车需求韧性可支撑高景气。

大家一直讲港股是HARD模式,近几年港股受到中国经济结构调整的影响,今年受到海外滞胀美联储收紧和逆全球化的冲击,祝大家在股市度过最艰难的时刻后能够和我们一起重估港股的中国优势,投资业绩长虹!(完)

以上内容及观点以8.29发布的报告《底部夯实,蓄势待发》为准。

风险提示:地缘政治冲突超预期(俄乌冲突持续扰动能源供给、伊核协议无法顺利达成等)、全球疫情形势超预期(新冠病毒变异程度加剧、猴痘病毒扩散程度加剧等)、全球流动性收紧斜率超预期(美联储加速紧缩、欧央行快速加息、日本央行宽松货币政策转向等)、国内经济增长不及预期(出口超预期受海外需求拖累、地产消费信心难恢复等)等。

责任编辑:王涵

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)