炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:【海通策略】休整等待基本面(荀玉根、吴信坤、杨锦)

来源:股市荀策

核心结论:①7月初以来市场震荡源于基本面未跟上股市步伐,借鉴历史,底部起来的第一波上涨时空已经明显,阶段性休整也正常,反转向上的趋势不变。②成长:光伏、新能源车等中期趋势向上,短期热度偏高,进一步上攻需要更好基本面数据,如新能车销量、光伏硅料价格和海内外需求。③消费:估值和机构配置比例较低,借鉴20年,消费数据有望逐渐改善,尤其是必须消费品,如医药、食品、农业。

休整等待基本面

4月市场低点以来,A股各大指数均明显上涨,沪深300指数点位已回到3月初疫情前水平。7月初以来市场整体呈现震荡格局,我们认为这是因为基本面的修复尚未跟上市场上涨步伐。正如印第安谚语所云“别走得太快,等一等灵魂”,未来A股进一步上涨需要等待基本面数据好转的支撑。

1. 近期市场震荡内因是基本面尚未跟上股市步伐

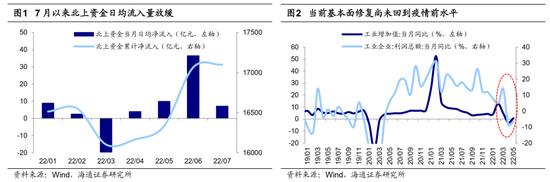

7月初以来市场整体呈现震荡格局。回顾月初以来市场表现,在经过5、6两个月的快速上涨后,7月以来(截至22/07/08,下同)A股进入高位震荡阶段,4月底低点到6月上证指数涨幅为18.7%,沪深300为19.4%,而7月至今上证指数跌1.3%、沪深300跌1.3%。指数高位震荡的同时,增量资金流入也在放缓。我们在《4月底以来增量资金来自哪?-20220703》中分析过,4月底以来的修复中,公募基金发行并未明显放量,增量资金主要来自北上资金和杠杆资金。而进入7月,北上资金的流入明显放缓,5、6月北上资金日均净流入分别为9.9亿元、36.5亿元,7月至今缩量至7.1亿元。

4月低点是反转底,基本面未跟上是市场震荡主因。我们在前期多篇报告分析过,投资时钟和牛熊周期分析,市场4月低点是3-4年大底,浅V型反转,基本面好转支撑行情进二退一式逐步抬高,详见《反弹到反转需要啥条件?-20220504》、《对比历史,这次可能是浅V底-20220605》、《曙光初现——2022年中期资本市场展望-20220618》。4月底市场低点以来,A股各大指数涨幅明显,各大指数已经回到3月初水平,但基本面尚未恢复到3月以前的水平。5月工业增加值当月同比为0.7%,较4月低点的-2.9%有所回升,较3月以前的水平尚有明显差距,2月工业增加值当月同比为12.8%;5月工业企业利润当月同比增速较4月低点-8.5%有所回升,但仅为-6.5%,对比2月时工业企业利润当月同比的5%尚有差距。

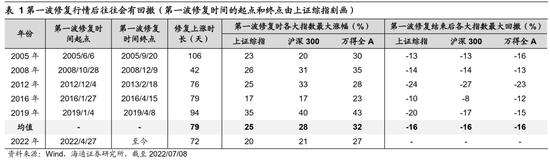

借鉴历史,底部第一波上涨时空已经明显,阶段性休整很正常。对比过去5次熊市见底后的第一波修复行情,以上证综指刻画,指数上涨的平均持续时长为79天,第一波修复时的最大涨幅平均为25%(沪深300平均涨28%、万得全A平均涨32%),而第一波修复行情走完后上证综指、沪深300、万得全A平均最大回撤均为16%。4月底以来A股上涨持续72天,上证指数最大涨幅为20%、沪深300为21%、万得全A为27%,这次市场修复时空已经较为可观,详见表1。诱导市场阶段性休整的因素是:第一,CPI阶段性高企。3月下旬以来猪价开始上行,6月底生猪均价相较5月底环比上涨30%、同比上涨27%,6月CPI同比上行至2.5%,略高于一致预期的2.4%。第二,中报数据较差。借鉴2020年疫情冲击下,7-10月A股盈利预测大幅下修,市场经历前期大涨后估值回升到中高位,市场进入震荡调整阶段。我们认为今年中报期盈利预测还会下修,幅度可能小一点,详见《借鉴20年,看中报盈利下修的影响-20220624》。第三,当前美欧经济处于滞胀期,美欧经济下行会对我国外需形成冲击。

2. 高景气成长进一步上攻需要基本面数据加持

4月底以来我们一直看好以光伏、新能源车为代表的成长,6月中下旬开始提出优化结构,重视消费,详见《本轮上涨后各行业热度如何?-20220627》、《曙光初现——2022年中期资本市场展望-20220618》。行业的表现,最终也需要基本面的支持,下文我们讨论这两个方向的景气度。

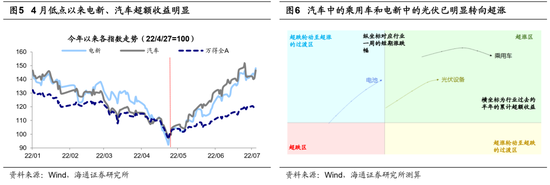

光伏、汽车、动力电池等领涨源于高景气。4月下旬市场反转以来,电新、汽车领涨,电新最大涨幅为63%(相对沪深300超额收益为42个百分点,下同),汽车为63%(42个百分点),均实现明显的超额收益。其中,光伏、乘用车和动力电池三个子领域上涨明显,动力电池最大涨幅为83%(62个百分点),乘用车指数为80%(60个百分点),光伏指数涨73%(52个百分点)。我们在《新能源、汽车的景气如何?-20220704》中分析过,电新、汽车景气度较高,是近期领涨的驱动因素。

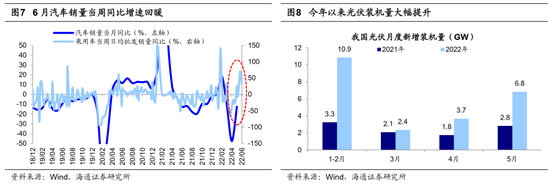

汽车方面,高景气来自于政策支持以及供给端优化、电动智能化加速。具体看,政策支持汽车供需快速恢复是关键,截至6/30乘用车日均批发销量当周同比达30%。此外,供给端优化和电动智能渗透加速催化了本轮景气的上行:一方面,4月以来汽车企业面临的成本压力逐渐减弱;另一方面,智能化渗透率创下新高,1-4月L2+级别乘用车渗透率达到31.0%。同时,电动化也加速渗透,今年3月以来,单月渗透率首次突破20%,4-5月更达到24%以上,电动化加速也带动动力电池板块的高景气。光伏在事件和政策催化下,海内外需求高涨。从海外看,俄乌冲突加速了欧洲能源转型,利好国内光伏组件厂商出口。此外,6月美国宣布对从东南亚四国进口的光伏电池和组件免税 24 个月,作为东南亚组件主要产能的国内厂商也有所受益。1-5月我国光伏电池出口金额同比高增96%。国内方面,稳增长政策支持下,国内分布式光伏装机高速增长,22Q1分布式光伏装机量达8.87GW,同比增长217%。总体来看,今年1-5月我国新增光伏装机23.7GW,较去年同期增长139%。

高景气成长短期热度已在高位,进一步上攻需要更好基本面数据加持。从估值和交易指标看,当前成长整体热度处在历史高位,汽车综合热度为98%、电新为73%。那么接下来,高景气成长行业是否还能上涨?我们认为这取决于行业景气度是否能够进一步上行,为股价提供向上动能,而这需要等待基本面数据的验证。

汽车方面,新能源车全年销量是看点。随着新能源渗透加速,新能源汽车销量将会是景气决定的关键因素,后续应关注业绩兑现情况。由于下半年是汽车销售的旺季,当前仍然是观察窗口早期。乘联会预期22年新能源车销量在600万辆左右,若22年新能源车销量能够达到乐观假设水平(650万辆以上),那么行业高景气有望进一步推高股价表现。2013年至今(截至22/7/8)汽车指数PE(TTM)均值为21.6倍,当前PE为37.2倍,远高于13年以来均值。在股价水平保持不变的前提下,若汽车指数PE在今年年底回归均值,则要求22年归母净利润增速为72%,根据Wind一致预期,22年汽车归母净利增速为34.3%。若我们考虑新能源乘用车指数,13年以来PE均值为28.1倍,当前为50.5倍;如果PE在今年年底回归均值,则要求22年归母净利增速为80%,而当前Wind一致预期增速为58.3%。

光伏方面,需关注硅料价格和海内外需求。从硅料价格看,今年1月以来多晶硅价格指数上涨16%,应关注其对光伏装机产生的影响。若下半年硅料产能逐步投放,硅料环节供应紧张或将缓解。从需求看,应重点关注海外和国内需求变化:海外方面,根据Solar Power Europe,乐观(中性)情境假设下,22年全球光伏新增装机量为270.3GW(228GW),同比增长61%(36%);国内方面,国家能源局预计全年光伏发电新增并网108GW,同比增长95.9%。若22年上游硅料产能大量投放、硅料价格回落,国内外支持政策对装机量带来超预期的边际变化,那么都将支持光伏景气度进一步上行。当前光伏设备指数PE(TTM)为49.3倍,高于制造业PE的31.5倍。在股价水平保持不变的前提下,若光伏设备指数PE今年年底达到制造业PE水平,则22年光伏设备指数归母净利增速为134%。根据Wind一致预期,光伏指数22年归母净利增速为103%。

3.消费跟上也需要数据回升得到验证

6月下旬(22/6/15-22/6/30)消费类行业已经有所表现,商贸、食品饮料、家电等行业涨幅居前,如社服最大涨幅为13%、商贸零售13%、食品饮料12%,医药10%,农林牧渔7%。进入7月后,国内疫情反复,市场担忧疫情防控持续影响消费复苏,消费类行业有所下跌。但往前看,消费类行业再次表现,需要消费数据逐步回升验证。

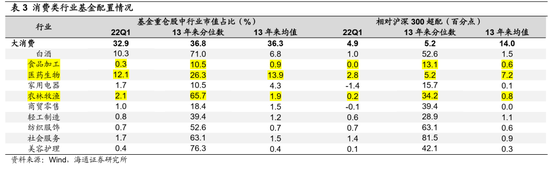

目前消费行业估值和机构配置比例均较低。截至2022/7/8大消费板块PE(PB)为29.5倍(4.12倍),处于13年以来45.7%(64.7%)分位,整体看消费估值处于历史中等水平,细分行业中食品、医药、家电等行业估值分位数均已偏低,详见表2。从盈利估值匹配度看,以22年Wind一致预期归母净利增速计算,大消费的PEG仅为0.69,投资的性价比已经凸显。但目前机构投资者对消费的配置比例处于历史较低水平,22Q1基金重仓股中大消费板块持有市值占比(相对沪深300的超配比例)为32.9%(4.9个百分点),处于13年以来36.8%(5.2%)分位,同时当前北上资金持股中大消费板块的持股市值占比(相对沪深300超配比例)仅34.1%(11.3个百分点),处于16年以来10.3%(8.7%)分位。

参考2020年,消费基本面或在三季度后半段复苏。目前消费行业受今年疫情影响较大,对于未来消费基本面何时回升,我们认为可以对比参考2020年疫情,当时国内社零当月同比从2019/12的8%大幅下滑至2020/02的-20.5%。随后稳增长的消费刺激政策开始发力,20年2月国家发改委等23部门联合印发《关于促进消费扩容提质加快形成强大国内市场的实施意见》。4月8日武汉正式解除离汉通道管控,8月社零当月同比转为正增长,11月消费实现5%的较高增速。今年疫情冲击下4月社零当月同比从2月的6.7%下滑至-11.1%。随后稳增长的促消费政策开始陆续推出,4月国务院办公厅发布《关于进一步释放消费潜力促进消费持续恢复的意见》,各地促消费政策也在频频加码。6月1日开始上海正式复工复产,居民出行已经基本恢复,目前正向常态化防控转换。对比参考2020年,随着本次疫情逐渐得控,稳增长政策落地见效,经济将逐步企稳回升,叠加三、四季度中秋、国庆假期对消费的拉动,消费类行业投资价值将逐步提升。

从结构上看,2020年疫情后必需消费率先复苏,可选消费相对滞后,对应到市场表现来看,20年3月市场低点之后日常消费行业表现明显占优,而可选消费板块整体大涨是在9月之后。这轮消费修复或类似20年,消费复苏前期日常消费可能相对更优,后期可选消费机会可能更大,日常消费品中,关注食品、医药、农业等。

医药方面,CXO受益于医药研发投入加大和医药投融资活跃,行业景气度仍可持续;医疗服务景气度与高壁垒持续,国家鼓励社会办医态度不变,预计2022年持续稳健成长,其中眼科服务增速最快。农业方面,关注养殖产业链,我们去年提出能繁母猪存栏已在21年7月开始去化进程,根据养殖盈利和能繁母猪存栏判断,今年年中有望迎来猪价拐点。目前猪价已经开始上行,6月底生猪出栏均价相较5月底环比上涨30%、同比上涨27%。下半年猪价中枢有望延续上行趋势,生猪养殖产业链(养殖、饲料和动物疫苗)盈利有望改善。食品方面,需求端受益于疫后消费场景的恢复,例如餐饮业复苏对调味料和速冻食品的需求相应增加。同时食品的成本端受益于上游原材料价格的回落,历史上CPI-PPI剪刀差收窄时食品的毛利率往往会修复,从而提升盈利水平。

风险提示:国内疫情恶化影响国内经济;美国经济硬着陆影响全球经济。

责任编辑:张书瑗

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)