炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源 Wind

今夏首席网红非新东方莫属!

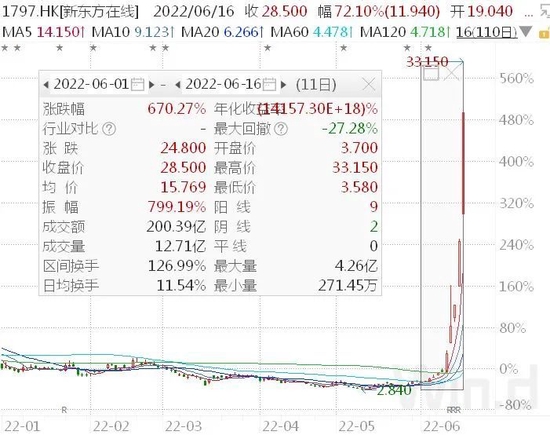

新东方的东方甄选直播在6月初,流量明显增加。数据显示,东方甄选直播间观看人数从几十万人跃升至超过千万人,截止到本周四,该直播间观看人数达到4000多万人。

除了观看人数增多,东方甄选的关注人数也迅猛增加,突破1000万。单日GMV也突破千万元。东方甄选直播间各项数据的暴增,直接带动港股新东方在线股价跳涨,6月至今涨幅达到670%。

新东方在线接连大涨,让A股的教育和网红板块在集体拉升。

6月16日,A股在线教育板块有10家公司股价涨停,股价涨幅超过5%的个股达到19只,接棒之前的汽车和金融,领涨沪深两市!

// A股缩量调整 //

6月16日,沪深两市前期强势板块集体休整,券商、石油天然气、保险、银行、石化、海运、化肥农业等调整明显。指数方面,上证指数失守3300点,创业板指报收于2600点之下。

尽管如此,两市仍有2989家公司股价上涨,只有1654家公司股价下跌。成交额较上一个交易日略有缩量,只有1.08万亿元。

北向资金忽略指数来回奔波,依旧稳步净流入。

Wind数据显示,北向资金全天净买入44.52亿元,连续3日净买入。尽管日内双创指数强于主板,但外资仍以沪市流入为主,沪股通净买入32.54亿元,深股通净买入11.98亿元。

6月16日,主力再次开溜。Wind数据显示,沪深两市主力资金全天净流出374.61亿元。其中创业板主力资金净流出33.51亿元;沪深300主力资金净流出174.58亿元。

// 美股在加息后的套路 //

美联储5月加息公布后,美股当天也大涨以贺,与6月加息落地时的表现如出一辙。不过5月份,美联储加息之后,美股整体趋势不是上涨而是下跌,市场似乎需要一点时间,才能走出美联储设置的“似鹰似鸽”的迷魂阵。

美联储主席鲍威尔在议息会议后的新闻发布会上表示,预计加息75个基点的举措不会成为常态,下次会议最有可能是加息50个基点或75个基点。美股市场当时似乎只听到了前半句,而忽略了后半句。

到了亚太交易时间,美股投资者终于明白,75个基点的加息幅度已经超出了此前的市场预期,也超出了美联储设定的加息路径,因此美股期货在亚太市场交易时间段不断走低。

东北证券点评称,CME Fedwatch显示在一周前,6月FOMC会议加息75BP的概率仍处于低位。本次会议公布点阵图可以体现出会议中各官员态度相较之前更加偏鹰,决策者加息预期愈发激进。点阵图显示今年底联邦基金利率将升至3.4%。

光大证券(维权)则表示,即便美联储超预期加息75个基点,也不太可能抑制高通胀,而高通胀对美股并不友好。

该机构解释称,若要成功抑制高通胀,特别是通胀水平高于5%左右水平时,联邦基金利率水平必须与通胀水平相当,才能有效抑制通胀,然而,在现阶段美国经济转弱、财政支出压力较大的背景下,美联储很难激进加息至8%左右水平(5月CPI同比增速8.6%)。

因此,高通胀仍将持续较长一段时间,通胀将持续受地缘政治、供应链紧缩以及劳动力短缺问题扰动,抬升通胀粘性。从美股的角度来说,高通胀不仅抑制企业盈利、提高成本,并且导致美联储加快收紧货币政策,从估值和流动性角度冲击美股。

回溯美国1972年和1976年的两次高通胀时期,也可以发现,高通胀时期,经济衰退风险显著上行,叠加美联储货币政策被通胀束缚,较难放松,美股大概率继续承压。

// 超预期加息的风险 //

不仅是美联储超预期加息,其他央行超预期加息的例子也不在少数。

6月16日,瑞士央行意外将政策利率及存款利率提高50个基点至-0.25%,为7年来首次上调利率,预期为维持在-0.75%不变。

6月7日,澳大利亚联储意外加息50个基点至0.85%。5月2日,澳洲联储意外加息25个基点。

5月4日,印度央行意外加息40个基点至4.4%。

4月14日,韩国央行意外加息25个基点。

4月13日,新西兰联储意外加息50个基点至1.5%。

……

市场目前低估了美联储未来超预期加息的节奏和幅度吗?

民生证券点评称,当前宏观环境下,市场可能低估了未来超预期加息的风险。当前以原油、天然气为首的大宗商品价格居高不下。美国居民工资增速居高不下,且对服务消费有所加速,未来通胀增速超预期概率不低。这种情况下,依赖通胀数据的加息节奏往往会超出市场预期。欧央行三季度超预期加息已是前车之鉴。

该机构还表示,不轻言“美债利率已见顶”。本轮缩表带来的流动性压力或不能忽视,银行准备金不断下降在中期或将抬升美债利率。

// A股需要担心吗? //

西部证券认为,短期不悲观,市场当前交易的核心还是在于经济修复的节奏超预期。

该机构解释称,短期来看,本轮反弹与疫情修复节奏高度一致,本轮反弹的时间和空间演绎尚未到达极致。

在2012年、2015年、2018年中的四轮熊市超跌反弹平均持续约44个交易日,万得全A的平均反弹幅度达到23%,而当前市场反弹已经持续了32个交易日,反弹幅度为18%。

中期来看,随着下半年通胀上行压力逐步显现,在没有类似2009年和2020年全面刺激的环境下,市场持续大幅改善的概率较低。风格上看,市场开始再平衡,前期滞涨行业开始补涨,另外,金融股的启动并非一定意味着市场的上行,不要过度迷信于“幸存者偏误”。疫后修复反弹之后,市场关注点将回归确定性,下半年把握消费板块的战略性布局机会。

从政策面看,在经济修复结构性分化背景下,下半年“促消费”政策进一步发力仍然具有确定性。从盈利上看,历史上CPI上行,PPI回落阶段,消费行业盈利也有望得到明显改善。从市场层面看,在盈利预期下修期,行业集中度较高的消费行业较为稳定的业绩也会获得确定性溢价。

责任编辑:王涵

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)