(来源:中航证券研究)

事件

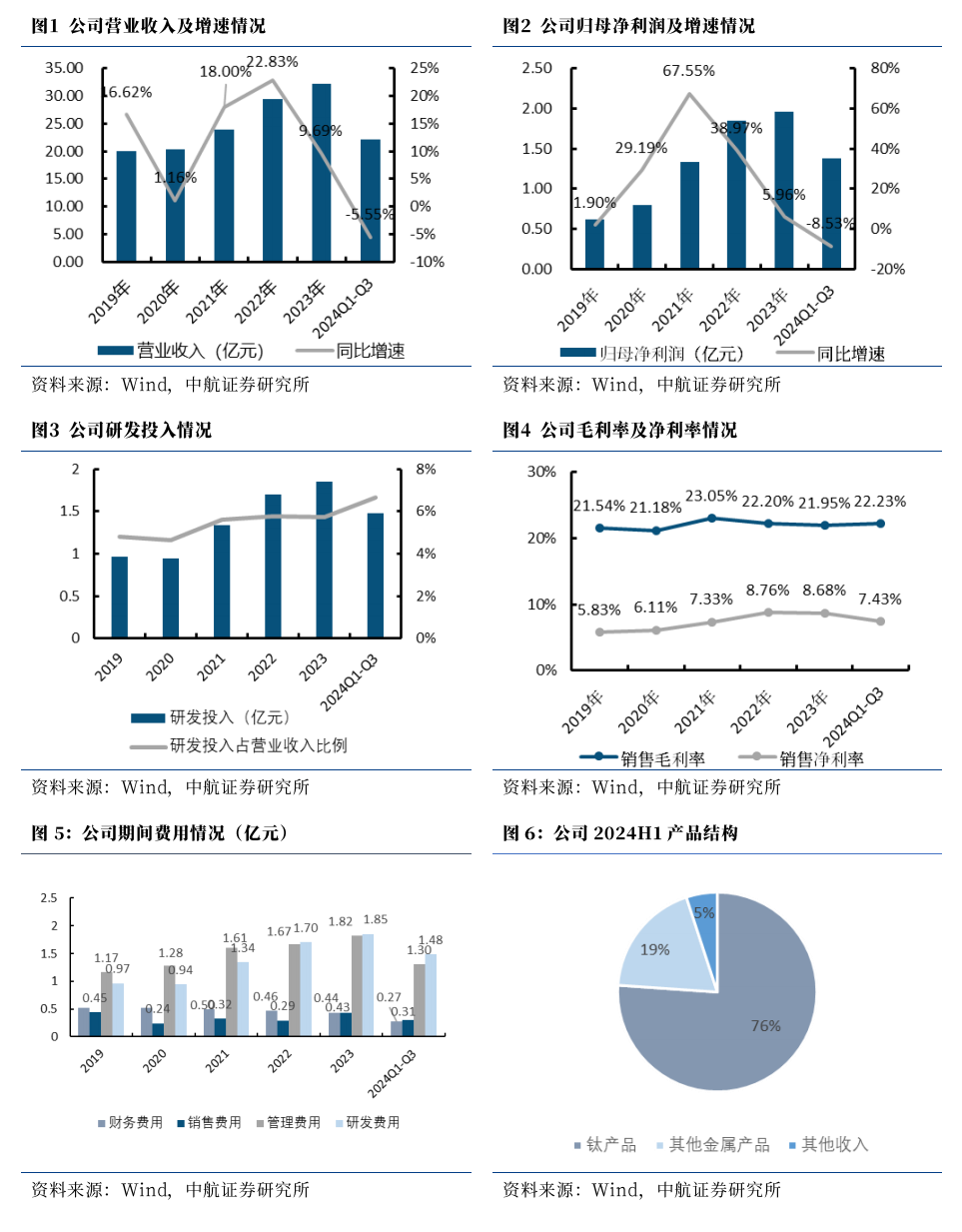

公司10月31日公告,2024年前三季度实现营收(22.20亿元,-5.55%),归母净利润(1.38亿元,-8.53%),毛利率(22.23%,-0.38pcts),净利率(7.43%,-1.85pcts)。24Q3实现营收(6.76亿元,同比-13.08%,环比-19.48%),归母净利润(0.42亿元,同比-10.63%,环比-28.30%),毛利率(20.85%,同比-1.92pcts,环比-3.15pcts),净利率(5.89%,同比-3.85pcts,环比-3.12pcts)。

投资要点:

“打造全球领先的稀有金属材料加工基地”

公司是我国稀有金属新材料行业的领先者,依托控股股东西北有色金属研究院的科研实力,形成了钛及钛合金加工材、层状金属复合材料、稀贵金属材料、金属纤维及制品、稀有金属装备、钨钼材料及制品、钛材高端日用消费品及精密加工制品等八大业务领域,产品主要应用于军工、核电、环保、海洋工程、石化、电力等行业和众多国家大型项目。

业绩有所下滑,公司围绕航空航天和高端民用材料持续发力

2024年前三季度,公司营收(22.20亿元,-5.55%)和归母净利润(1.38亿元,-8.53%)均有所下滑,但公司坚持围绕国家重点战略和高端民用材料需求方向,开拓新兴领域,优化产品结构,其中舰船、兵器、核电及新能源领域的需求持续增长。2024年上半年高端民用材料方面,高端钛合金产品收入同比增长8%,锆材收入同比增长43%,钽铌材料收入同比增长92%。

2024年前三季度,公司毛利率(22.23%,-0.38pcts)略降,但基本维持稳定;净利率(7.43%,-1.85pcts) 下滑幅度大于毛利率,我们认为主要系投资净收益(0.14亿元,-46.04%)减少,同时由于计提存货跌价准备增加导致资产减值损失(-0.30亿元,-106.29%)增加所致。

研发投入保持增长,航空航天等高附加值合同致应收账款增加

2024年前三季度公司三费率(8.47%,+0.69pcts)略有增长,主要系管理费用率(5.87%,+0.68pcts)小幅增加所致,销售费用率(1.38%,+0.11pcts)和财务费用率(1.22%,-0.10pcts)基本保持平稳波动。研发费用率(6.68%,+1.46pcts)和研发费用(1.48亿元,+20.91%)均保持增长,公司瞄准市场需求,大力开展产品研发工作,加速推进科研成果转化,并将其转化为企业核心竞争力。

公司预付款项(0.71亿元,较2023年末增加51.55%),主要系支付材料预付款增加,一定程度反应公司需求增长,加紧备货的情况;应收账款(15.43亿元,较2023年末增加36.92%),主要系航空航天、舰船等高附加值产品合同增加较多,回款周期较长所致,待产品验收可提供业绩增量。

加速补链强链,提升海洋工程领域竞争力

为提升公司锻造等关键工序控制能力,提升公司在海洋工程领域的综合配套能力,2023年10月末,公司投资1.92亿元用于“海洋工程用大规格低成本钛合金生产线技改项目”建设,其中设备投资约9200万元,厂房建设投资约5900万元,研发试验楼建设投资约4100万元,预计下半年正式投产,将提高公司在海洋工程领域核心竞争力。

推进子公司上市,利用资本市场实现高质量发展

公司积极推进天力复合、西诺稀贵北交所上市,具体情况:1、天力复合已于2023年7月12日在北交所成功上市;2、西诺稀贵于2023年8月30日向北交所递交上市申请,9月5日获得受理,由于公司上市申请文件中财务报告有效期即将届满,公司于2024年3月26日递交了中止审核申请。我们认为,随着子公司上市的推进,将进一步完善公司治理结构,促进子公司实现快速发展,拓展融资渠道。

投资建议

1、公司围绕航空航天等军品领域,以及核电、海洋工程、新能源等高端民用领域持续优化产品结构,培育利润增长点,同时提升高附加值产品市占率,以提高利润水平;

2、随着航空航天钛材需求增长,公司军品业务有望快速提升,同时高端民用领域需求及应用的不断拓展,将为公司贡献业绩新增量;

3、公司努力推进子公司西诺稀贵北交所上市,将增强公司资金实力、提高品牌效应。

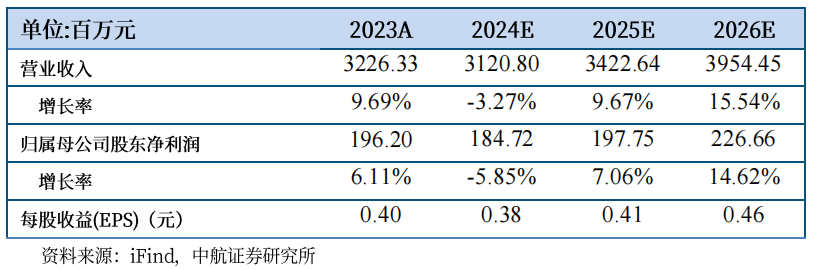

我们预计公司2024-2026年的营业收入分别为31.21亿元、34.23亿元和39.54亿元,归母净利润分别为1.85亿元、1.98亿元和2.27亿元,EPS分别为0.38元、0.41元和0.46元,我们维持“买入”评级,2024年11月1日收盘价16.25元,对应2024-2026年预测EPS的43倍、40倍及35倍PE。

风险提示:产品价格下降,海绵钛价格上涨,交付波动风险,行业景气度下降。

盈利预测:

公司主要财务数据

本文数据来源如无特别说明均来自wind资讯

中航证券研究所以“立足军工、做深高科技”为核心,秉承深度产业链研究方法,内外兼修打造精品特色研究业务。研究所由五次获得新财富机械(军工)第一的明星分析师邹润芳领衔,董忠云博士担任首席经济学家,着力打造总量(宏观策略等),军工相关的硬科技产业链,包括军工、先进制造、电子半导体、新材料、新能源等,同时重点兼顾“十四五”国家战略方向,布局新兴产业和大消费等领域。

研究所拥有目前全市场规模最大的军工研究团队,依托航空工业集团强大的央企股东优势,深度覆盖军工行业各领域,全面服务一二级市场。并已覆盖宏观、策略、先进制造、新材料、TMT、农林牧渔、医药生物、社会服务等多个研究方向,致力于探索战略产业的发展方向,拓展产融结合的深度与广度,为客户和集团创造价值。

张超(证券执业证书号:S0640519070001),中航证券军工行业首席分析师,毕业于清华大学精仪系,空军装备部门服役八年,有一线飞行部队航空保障经验,后在空装某部从事总体论证工作,熟悉飞机、雷达、导弹、卫星等空、天、海相关领域,熟悉武器装备科研生产体系及国内外军工产业和政策变化;2016-2018年新财富第一团队核心成员,2016-2018年水晶球第一团队核心成员。

zhangchao@avicsec.com

梁晨(证券执业证书号:S0640519080001),中航证券军工分析师,从事军工行业研究;北京科技大学材料硕士;熟悉航空制造、材料加工等领域,熟悉军工企业科研及生产体系。

liangc@avicsec.com

王绮文(证券执业证书号:S0640121120018),香港城市大学商务资讯系统理学硕士,从事军工材料、检测等领域公司研究。

wangqw@avicsec.com

证券研究报告名称:《西部材料(002149)2024三季报点评:业绩短期承压,持续优化产品结构、提升高附加值产品市占率,巩固行业优势地位》

对外发布时间:2024年11月5日

航空报国

航空强国

○

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)