中国经济网北京11月6日讯 金鸿顺(603922.SH)开盘一字涨停,截至发稿时报25.92元,涨幅10.02%。

金鸿顺昨晚发布关于披露重组预案暨公司股票复牌及一般风险提示性公告。公司股票(证券简称:金鸿顺,证券代码:603922)自2024年10月23日(星期三)开市起开始停牌,经向上海证券交易所申请,公司股票(证券简称:金鸿顺,证券代码:603922)自2024年11月6日(星期三)开市起复牌。

金鸿顺昨晚发布发行股份及支付现金购买资产并募集配套资金暨关联交易预案。上市公司拟以发行股份及支付现金的方式购买蔡荣军、和正实业、蔡振鹏、长鑫投资、经开同创、屹唐华创、中金启辰、嘉兴骅行、青创伯乐他山、湖州汇睿、隆华汇博源、联通中金、青创伯乐九逸、华睿嘉银、华睿盛银、浙股优企、汇芯数智、三江骅文、创想文化、嘉睿壹号、嘉睿未来之星、汇芯十一期合计持有的新思考95.79%股权。同时,上市公司向不超过35名特定投资者发行股份募集配套资金。

本次交易由发行股份及支付现金购买资产和募集配套资金两部分组成。本次发行股份及支付现金购买资产不以募集配套资金的成功实施为前提,最终是否募集配套资金不影响公司发行股份及支付现金购买资产行为的实施。

本次交易中拟发行股份的种类为人民币A股普通股,每股面值为1.00元,上市地点为上交所。

本次发行股份购买资产的定价基准日为上市公司审议本次交易相关事项的第三届董事会第十九次会议决议公告日。经上市公司与交易对方协商,本次发行股份购买资产的发行价格为14.20元/股,不低于定价基准日前60个交易日上市公司股票交易均价的80%。

本次发行股份及支付现金购买资产的发行对象为蔡荣军、和正实业、蔡振鹏、长鑫投资及新思考财务投资人。鉴于标的资产的交易对价尚未确定,本次交易中向交易对方发行的股份数量尚未确定。具体发行数量将在重组报告书中予以披露。

本次募集配套资金拟发行股份的种类为人民币A股普通股,每股面值为1.00元,上市地点为上交所。本次发行股份募集配套资金的定价基准日为向特定对象发行股份的发行期首日,发行价格不低于定价基准日前20个交易日上市公司股票均价的80%。

上市公司拟向不超过35名符合条件的特定投资者发行股份募集配套资金,募集配套资金总额不超过本次拟以发行股份方式购买资产的交易价格的100%,发行股份数量不超过本次发行股份及支付现金购买资产后上市公司总股本的30%。

本次募集配套资金拟用于支付本次交易现金对价、中介机构费用、交易税费等。募集配套资金具体用途及金额将在重组报告书中予以披露。其中,用于补充上市公司和标的公司流动资金、偿还债务的比例不超过拟购买资产交易价格的25%或不超过募集配套资金总额的50%。

公司本次向不超过35名符合条件的特定投资者发行股份募集配套资金,发行的股份自发行结束之日起6个月内不得转让。

本次交易前,交易对方与上市公司不存在关联关系。本次交易完成后,预计交易对方中蔡荣军、和正实业及其一致行动人蔡振鹏、长鑫投资合计持有上市公司股份比例将超过5%,构成上市公司的潜在关联方。因此,本次交易预计构成关联交易。本次交易相关的审计、评估及尽职调查工作尚未完成,标的资产交易价格尚未最终确定。上市公司拟通过发行股份及支付现金相结合的方式支付交易对价,具体比例将由上市公司与交易对方另行协商并签署交易协议确定。对于本次交易是否构成关联交易,公司将在重组报告书中予以详细分析和披露。

本次交易前后,上市公司的控股股东均为众德科技,实际控制人均为刘栩,本次交易不会导致上市公司控制权变更。

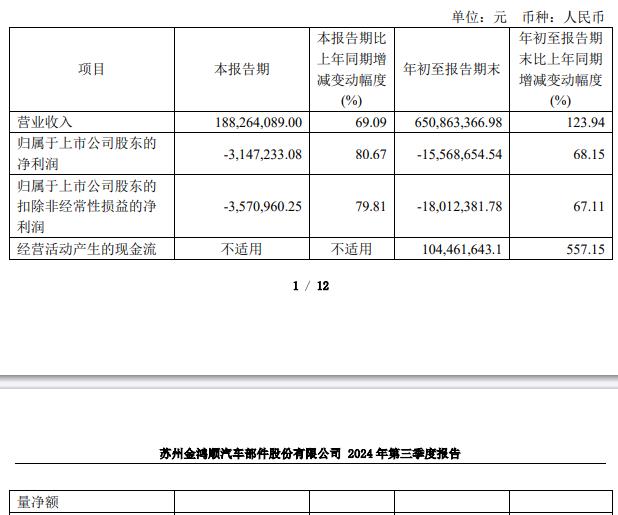

金鸿顺2024年第三季度报告显示,2024年第三季度,金鸿顺实现营业收入1.88亿元,同比增长69.09%;归属于上市公司股东的净利润-314.72万元;归属于上市公司股东的扣除非经常性损益的净利润-357.10万元。

2024年前三季度,金鸿顺实现营业收入6.51亿元,同比增长123.94%;归属于上市公司股东的净利润-1556.87万元;归属于上市公司股东的扣除非经常性损益的净利润-1801.24万元;经营活动产生的现金流量净额为1.04亿元,同比增长557.15%。

金鸿顺年报显示,2019年至2023年,金鸿顺归属于上市公司股东的扣除非经常性损益的净利润分别为-9423.26万元、-2880.07万元、-1862.03万元、-2950.90万元、-4508.36万元,扣非净利润已连亏5年。

天眼查APP显示,苏州金鸿顺汽车部件股份有限公司,成立于2003年,位于江苏省苏州市,是一家以从事汽车制造业为主的企业。企业注册资本17920万人民币,实缴资本12800万人民币。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)