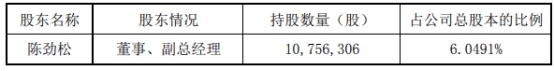

中国经济网北京11月1日讯 宝丽迪(300905.SZ)昨晚披露的关于公司高级管理人员减持股份的预披露公告显示,持有公司股份10,756,306股(占公司总股本比例6.0491%)的高级管理人员陈劲松计划自公告披露之日起十五个交易日后的三个月内以集中竞价交易、大宗交易方式减持公司股份1,500,000股(占公司总股本比例0.8436%)。

宝丽迪公告显示,陈劲松任公司董事、副总经理,减持原因为个人资金需求,股份来源于公司非公开发行取得的股份。

2020年11月5日,宝丽迪在深交所创业板上市,发行新股数量为1800万股,发行价格49.32元/股。上市首日,宝丽迪盘中创下截至目前的股价最高点124.30元。

宝丽迪IPO募集资金总额为8.88亿元,扣除发行费用后,募集资金净额为8.12亿元。宝丽迪最终募集资金净额较原计划多3.42亿元。宝丽迪2020年10月21日发布的招股说明书显示,公司计划募集资金4.70亿元,分别用于新建研发及生产色母项目、高品质原液着色研发中心项目、补充流动资金。

宝丽迪IPO的保荐机构为东吴证券股份有限公司,保荐代表人为章龙平、李强。宝丽迪本次上市发行费用为7585.13万元,其中保荐机构东吴证券股份有限公司获得保荐及承销费用5774.00万元。

2023年8月15日,宝丽迪发布2023年半年度募集资金存放与使用情况的专项报告。公告显示,经中国证券监督管理委员会《关于同意苏州宝丽迪材料科技股份有限公司发行股份购买资产并募集配套资金注册的批复》(证监许可[2023]690号)核准,公司向特定对象发行实际发行股票数量为15,226,229股,每股面值1.00元,发行价格为每股15.25元,募集资金总额为人民币232,199,992.25元,扣除各项发行费用合计人民币15,315,383.12元(不含增值税),实际募集资金净额为人民币216,884,609.13元,已于2023年6月8日全部到位,并由立信会计师事务(特殊普通合伙)审验并出具信会师报字[2023]第ZA14686号。

经计算,宝丽迪两次募集资金总额为11.20亿元。

2021年5月7日,宝丽迪发布的2020年年度权益分派实施公告显示,公司2020年年度权益分派方案具体内容为:以公司截止2020年12月31日的总股本72,000,000股为基数,向全体股东每10股派发现金股利人民币10元(含税),共派发现金股利人民币72,000,000.00元(含税);同时以资本公积金向全体股东每10股转增10股,合计转增72,000,000股。分红前公司总股本为72,000,000股,分红后总股本增至144,000,000股。本次权益分派股权登记日为2021年5月14日,除权除息日为2021年5月17日。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)