房地产市场的寒意还是传导到了信贷领域。

8月30日,人民银行发布2024年二季度金融机构贷款投向统计报告。据统计,2024年二季度末,个人住房贷款余额37.79万亿元,同比下降2.1%。

根据上市银行披露的半年报来看,个人住房贷款依旧延续去年的收缩之势,42家上市银行披露了今年上半年的个人住房贷款余额,合计达到34.1万亿元,相比去年末减少了3191亿元,其中,六大国有银行合计减少3119亿元。

随着个人房贷余额的减少,不良率却出现上升,其中有5家银行的个人住房贷款不良率超过1%。市场普遍的观点认为,目前虽然行业不良率可控,但是仍要防范风险蔓延。

六大行贷款余额约26万亿元

六大国有行依然是房贷市场的“话事人”,上半年个人住房贷款余额均超过万亿,合计约26万亿元,在42家上市银行中占比达到77%。其中,个人住房贷款余额最高的依旧是建设银行,为6.38万亿元;其次为工商银行,达到6.17万亿元。农业银行和中国银行则分别是5.1万亿元和4.75万亿元。邮储银行和交通银行分列第五和第六名,个人住房贷款余额分别为2.36万亿元和1.46万亿元。

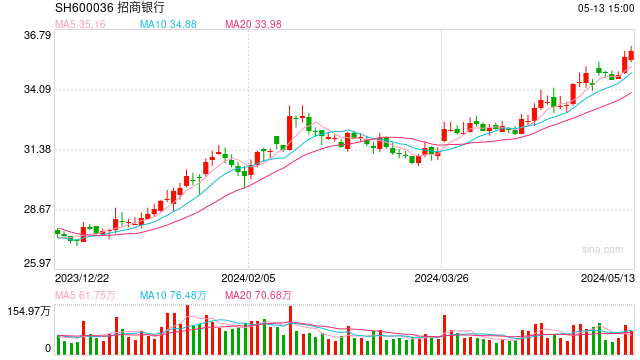

在股份行中,招商银行、兴业银行和中信银行上半年的个人住房贷款余额均超过万亿元,分别为1.38万亿元、1.07万亿元和1.02万亿元。

从增量来看,个人住房贷款收缩趋势已经从2023年蔓延至2024年。2023年,42家上市银行个人住房贷款规模首度萎缩,当年同比前一年减少了5467亿元,其中,六大行更是合计减少超万亿元。今年上半年,42家上市银行个人住房贷款余额相比年初又减少了3191亿元,其中,六大行合计减少3119亿元。

其中,工商银行、农业银行上半年个人住房贷款余额均较年初减少超千亿元,分别为1231亿元、1007亿元。

42家上市银行中,只有13家银行在上半年实现个人住房贷款净增长,且增长幅度都十分有限。其中,邮储银行增量最大,上半年个人住房贷款余额为23616亿元,较年初净增加了236亿元。

上海易居房地产研究院副院长严跃进在接受记者采访时表示,已经关注到个人房贷余额减少的问题。“个人住房贷款余额减少主要有两个方面的原因,一个是购房市场总体还是处于一个观望和下降的态势,虽然在各种鼓励政策的刺激下,房地产市场有所复苏,但是绝对量相比之前,仍出现明显萎缩;其次是与这两年提前还贷不无关系,2019年到2022年之间购房者的贷款利率和贷款成本都很高,这就导致一些高贷款利率的购房者选择提前还贷,来降低压力和成本,这也加速了个人住房贷款余额减少。”

广东省城乡规划院住房政策研究中心首席研究员李宇嘉也持相似观点,他表示,上半年上市银行个人住房贷款余额减少主要原因还是商品房销售下滑,随着房地产市场降温,居民贷款买房的意愿下滑。此外提前还贷,这个也是造成房贷余额减少的原因之一。今年上半年,不论是存款利率,还是银行理财利率均快速下行。这也导致存款搬家,提前还贷的积极性更高。

个人住房贷款不良率抬头

屋漏偏逢连夜雨,个人住房贷款规模下降的同时,不良率还出现了上升。42家上市银行中,有21家银行披露了半年度个人住房贷款的不良率,其中19家出现不同程度的提升,按照平均值来衡量,21家银行不良率提升了0.1个百分点。

国有大行方面,除了邮储银行实现了个人住房贷款不良“双降”之外,工商银行、建设银行、农业银行、中国银行和交通银行2024年上半年个人住房贷款不良率分别上升了0.16、0.12、0.03、0.07和0.11个百分点。从绝对值看,截至6月末,六大行中工商银行的个人住房贷款不良率最高,为0.60%,交通银行的个人住房贷款不良率最低,为0.48%。

整体观察,城商行、农商行的个人住房贷款不良率相比国有行和股份行要高。今年上半年,个人住房贷款不良率较高的银行是青农商行、兰州银行、郑州银行、重庆银行和渝农商行,这五家银行的个人住房贷款不良率均超过了1%,分别为1.33%、1.25%、1.12%、1.08%和1.05%。

对于不断升高的不良率,中信银行的态度是:积极控制,风险可控。该行个人住房贷款加权平均抵押率维持在40%左右水平,个人住房贷款业务整体风险基本可控。

招商银行在半年报中表示,该行坚持对存量抵押物价值进行常态化监测和重估。截至报告期末,个人住房贷款加权平均抵押率为33.05%,较上年末上升0.12个百分点,抵押物保持充足稳定,个人住房贷款业务整体风险可控。

工商银行副行长王景武在2024年中期业绩发布会上表示:“在房地产领域,我行从‘增防化治’四个方面综合施策,在落实好房地产融资协调机制的同时,把好资产选择关,着力构建分散多元均衡的房地产投融资结构,加大风险房企和项目的处置出清力度,提高拨备提取比例,房地产业资产质量总体稳定。上半年,我行房地产业不良率较年初下降了2BP。”

国家金融监督管理总局8月9日发布的数据显示,今年二季度末,我国商业银行不良贷款余额3.3万亿元,较上季度末减少272亿元;商业银行不良贷款率1.56%,较上季末下降0.03个百分点。

李宇嘉认为个人住房贷款不良率上升并非偶然,其实早在两年前个人住房贷款的不良已经开始有上升的苗头,但是基于估值以及业绩考核,银行先将这类不良贷款归于关注类,而不是直接放在不良。但是随着时间拉长,关注类贷款必须纳入不良,这就导致今年不良贷款率上升。从目前来看,个人住房贷款的不良率仍在可控范围内。

“虽然目前个人住房贷款不良率整体来看还不是很高,但是这是一个不容忽视的潜在风险。前几年由于房价不断攀升,房贷是银行最为优质的资产,但是随着房价出现松动,甚至下跌,一些炒家或者高杠杆的购买者率先承受不住,导致不良率逐步上升。由于个人住房贷款在银行的贷款中占比不小,不良升高会对银行系统产生一定风险,反过来还会继续削弱房地产市场。因此今年下半年还需要观察相关的政策,以及银行的稳健经营情况。”严跃进表示。

(作者:叶麦穗 编辑:包芳鸣)

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)