来源:独角金融

陪伴杭州银行(600926.SH)十五载的“寿险一哥”中国人寿(601628.SH),准备要“清仓”了。

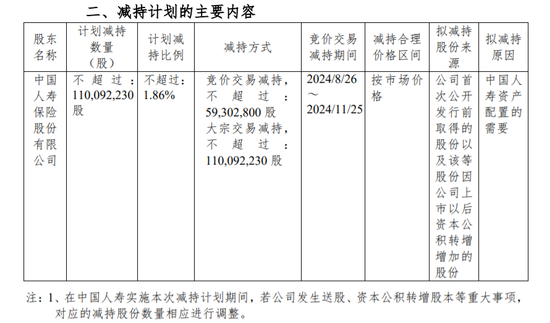

8月21日,杭州银行公告称,中国人寿拟在8月26日至11月25日的三个月内,通过集中竞价或大宗交易方式减持杭州银行股份,合计不超过1.1亿股(含本数),即不超过公司普通股总股本的1.86%。

此次是中国人寿第三次减持杭州银行的股份,前2次分别是在2021年和2023年。本次减持也是中国人寿所持有的杭州银行全部份额,交易完成后,意味着中国人寿将退出杭州银行股东之列。

按照杭州银行8月21日收盘价13元/股估算,中国人寿“清仓”杭州银行股权后,可获得14.3亿元的收益。

一方面,杭州银行业绩不错。上半年业绩快报显示,该行上半年营收99.96亿元,同比增长20%;但另一方面,该行面临信贷业务的扩张较为依赖地方基建等对公项目,导致其资本消耗大,需要定期进行融资以补充资本。

1

陪伴十五载,前2次减持套现22亿元

对于本次减持的原因,公告称,是由于“中国人寿资产配置的需要”。公告中还提到了减持计划实施的不确定性风险,中国人寿将根据监管政策、市场情况、公司股价情况等因素决定是否实施本次减持计划。同时,该计划还存在减持时间、减持股份的数量、减持价格的不确定性。

从2024年初至8月20日收盘,杭州银行股价累计涨幅高达42.94%,超过行业平均水平。不过,银行股的狂欢在8月21日被按下暂停键。截至8月21日收盘,银行板块下跌,超8成个股下跌,杭州银行当日收报13元/股,下跌3.92%。

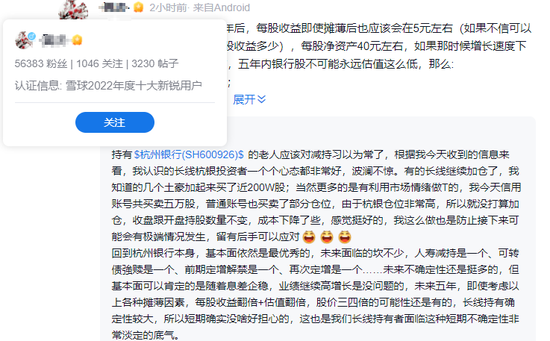

雪球2022年十大新锐用户*虎对此评论称,杭州银行基本面依然优秀,未来不确定性较多,但基本面可以肯定的是随着息差企稳,业绩将继续保持高增长。

事实上,这并非中国人寿第一次减持杭州银行股份。从财务投资角度看,中国人寿投资杭州银行获利不小。

早在2021年,中国人寿在二级市场减持了杭州银行0.94%的股份,转让金额8.43亿元;2023年,中国人寿又向杭州城投集团转让了杭州银行2%的股份,转让金额14.29亿元,两次减持合计金额22.72亿元。此次准备清仓的1.1亿股,涉及杭州银行IPO前取得5616.95万股,以及上市后送转股5392.27万股。

按照8月21日收盘价估算,第三次减持杭州银行股份,中国人寿还能再进账约14亿元。三次减持杭州银行股份,中国人寿或合计进账约36亿元。

中国人寿当初掏了多少资金增持杭州银行的股份?

回望历史,2009年,中国人寿以现金出资6.5亿元成为杭州银行的险资财务投资者。2014年,中国人寿通过协议受让方式2次增持了杭州银行股份,合计出资约16.35亿元。

从成为杭州银行险资财务投资者,到清仓这家银行股份后,15年间,中国人寿合计浮盈或达20亿元。

中国人寿并非第一家清仓杭州银行的险资。

2020年曾作为杭州银行第七大股东的中国太保,自2021年开始减持杭州银行股份,并在2022年8月清仓,合计进账34.45亿元。中国太保回应媒体称,高度认可入股以来杭州银行创造的良好业绩,减持是根据战略配置的需求,属于常规投资操作。

不过,在银行板块整体上涨的背景下,中国人寿为何选择清仓杭州银行?金乐函数分析师廖鹤凯认为,作为财务投资者,当前退出非主业,而且又是有盈利的情况,对中国人寿来说是个较好的退出时机。

《证券时报》援引业界人士的观点称,中国人寿清仓杭州银行并不意味着险资不看好银行板块,或将考虑配置比银行更具投资性价比的资产。

2

资产质量领跑行业,

4次因业务违规被罚525万

作为国内城商行的业绩佼佼者,杭州银行的业务发展和市场表现一直备受关注。

杭州银行成立于1996年9月,注册资本59.3亿元,法定代表人为宋剑斌,目前,该行拥有200余家分支机构,网点覆盖长三角、珠三角、环渤海湾等经济圈。2016年10月27日,该行成功登陆A股,发行价为14.39元。

上市后,杭州银行股价曾冲到30.29元/股,此后开启了震荡式下跌之路。尤其是在2020年4月最低时其股价已经跌至7.45元/股,随后触底反弹开启了一波上涨。

上市首年,杭州银行2016年末总资产为7204.24亿元。时间来到2024年上半年,该行的总资产已经达到1.98万亿元,较上年末增长7.79%。

从资产质量来看,杭州银行堪比大行,资产质量指标领跑行业。上半年不良贷款率仅为0.76%,不良贷款拨备覆盖率达到545%。

拨备覆盖率,反映了银行对贷款损失的弥补能力和对贷款风险的防范能力。拨备覆盖率越高,反映了银行具有更强的不良贷款风险缓释能力。

中信建投证券分析师马鲲鹏表示,杭州银行坚守稳健审慎的经营风格,资产质量整体稳定,不良可控,拨备家底十分深厚。在当前行业营收增长均面临压力的背景下,杭州银行通过拨备的“以丰补歉”保持利润高速增长,有力内生补充资本,支撑业务发展规模保持双位数增长。

长江证券分析师马祥云将杭州银行称为“被显著低估的资产质量冠军”。

不过,根据财政部2019年9月发布的《金融企业财务规则(征求意见稿)》,银行业金融机构的拨备覆盖率基本标准为150%,对于超过监管要求2倍以上,应视为存在隐藏利润的倾向,要对超额计提部分还原成未分配利润进行分配。

同时,该行还面临一些业务层面的违规问题,凸显了其在内部管理与合规执行方面存在的挑战。

8月12日,杭州银行因向监管部门报送错误数据被处以110万元罚款的消息,引起了广泛关注。

从上述罚单信息看,该行因违规向借款人收取委托贷款手续费、在投资同业理财产品时风险资产权重计量不审慎,以及向监管部门报送错误数据,部分EAST数据(监管标准化数据)存在质量问题,被罚款110万元。

一起受罚的,还有时任高管及员工,对相关违规行为负责责任,均受到警告处分。分别为:时任杭州银行北京分行金融发展四部总经理助理张璇,时任杭州银行西湖支行客户经理傅百三、万里,时任杭州银行彭埠支行行长孙雷雷。

上述处罚,反映出杭州银行在收费管理上存在不规范,同时,在数据报送上,如果出现错误将导致管理失效,引发系统性风险。

EAST数据质量问题是金融市场监管的重点之一,杭州银行此次被罚,也提醒了其他金融机构应重视数据质量。只有数据准确可靠,才能保障市场的公平和透明,促进金融市场的健康发展。

实际上,这并不是杭州银行今年收到的首张罚单,2024年1月15日,这浙江监管局开出的2024年“1号罚单”,就给了杭州银行。

因存在包括债券承销业务与债券交易/投资业务间“防火墙”建设不到位、余额包销业务未严格执行统一授信要求等违规违规行为,杭州银行被罚款210万元。同时,时任杭州银行南京分行投资银行部副总经理(主持工作)的毛韵喆也受到警告处罚。

贷款业务管理不审慎,违反外汇登记管理规定等,杭州银行分支机构也收到监管罚单。

其中,3月19日,因对与融资租赁公司合作的业务管理不审慎;个贷管理不审慎;流动资金贷款用于固定资产项目建设,杭州银行舟山分行被罚100万元,时任杭州银行舟山定海城关小微企业专营支行客户经理徐丰被警告。

4月,杭州银行北京分行因违反规定办理结汇业务、违反外汇登记管理规定、违反规定办理资本项目资金收付,被国家外汇管理局北京市分局处以105.7万的罚款。

3

上半年赚99亿,

连续三年分红比例低于30%

从业绩表现看,这家城商行并不缺钱。

上半年,杭州银行实现营业收入193.4亿元,同比增长5.36%,净利润99.96亿元,较上年同期增长20.06%。在已披露业绩快报的四家上市银行中(分别为齐鲁银行、苏农银行、瑞丰银行),与上一年同期相比,杭州银行是四家银行中归属上市公司股东的净利润增长最快的银行。

一个背景是,近年来在银行净息差不断下滑的环境下,杭州银行2021年至今净利润能够连续保持在20%的增幅,确实难得。

从存、贷款总额数据表现看,上半年杭州银行实现贷款总额9013.33亿元,较上年末增长11.68%;存款总额1.15万亿元,较上年末增长10.18%。

上半年杭州银行净息差数据暂未公布,从2023年数据看,该行2023年末净息差降到1.5%,较上一年度减少19个基点,而中国银行业平均净息差为1.69%。好在该行贷款规模增长较快,实现了利息收入的增长。

在杭州银行的业绩增长构成中,投资业务和基建相关贷款扮演了重要角色。2023年,该行投资收益实现56.49亿元,同比增长20.54%。

2023年在杭州银行的资产中,金融投资占比较高,达47%,此外,2023年贷款在资产中的占比达42%。二者给银行带来了可观的利息收入。

2023年,杭州银行实现利息净收入234.33亿元,同比增幅2.52%,利息净收入占营业收入比重达66.92%。

在贷款业务中,自2020年开始,对公贷款一直在杭州银行占据主要地位。2020年-2023年,对公贷款占总贷款规模的比例分别为61%、62%、63%、65%。

兴业证券发布的研报分析指出,杭州银行对公基本盘继续夯实,零售业务转型和信用小微纵深推进,同时加强负债成本管理,息差收窄压力有望趋缓。

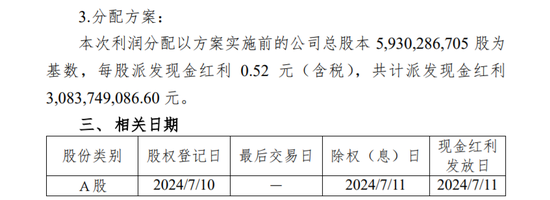

尽管业绩是城商行中的“优等生”,但杭州银行的分红率已经三年没有超过30%。

自从2016年上市后,杭州银行仅2019年、2020年现金分红比例超过了30%,分别为34.13%、31.37%。2021年至2023年,该行的现金分红比例分别24.55%、20.31%、21.44%。

对于分红比例低于30%,杭州银行有两方面考虑因素,一是资本监管要求趋严,为应对各种挑战加强内生资本积累,保障内源性资本的持续补充,进一步增强抵御风险能力。二是支持实体经济发展,该行处于稳健发展阶段,合理保留部分利润以及充实核心一级资本,满足合意信贷规模投放,有利于公司增强对实体经济的支持力度。

总的来看, 市场的波动往往与内外部因素有关,这家城商行中的业绩优等生,接下来能否提升分红比例,积极改善公司治理以及合规管理?评论区聊聊吧。

责任编辑:何俊熹

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)