【东吴机械】周尔双13915521100/李文意18867136239/韦译捷/钱尧天/黄瑞/谈沂鑫

投资评级:买入(维持)

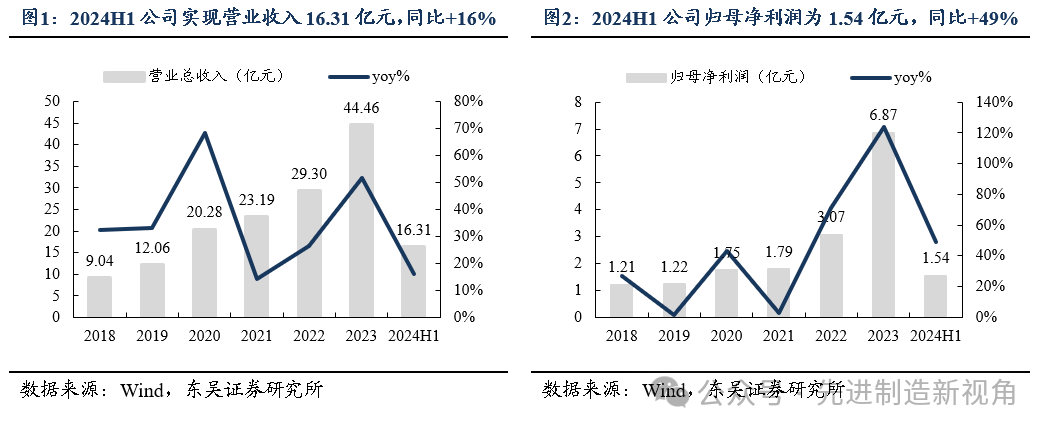

2024H1公司实现营业收入16.3亿元,同比+16%,其中Q2实现收入8.57亿元,同比+24.5%;2024H1公司实现归母净利润1.54亿元,同比+49%,贴合业绩预告指引(1.48-1.60亿元)中枢,其中Q2为0.60亿元,同比+93%;2024H1实现扣非归母净利润1.34亿元,同比+89%,同样贴合业绩预告指引(1.285-1.405亿元),其中Q2为0.45亿元,同比+142%,扣非净利润增速较高的原因主要系公司Q2非经常性损益中收到的政府补助同比大幅减少。

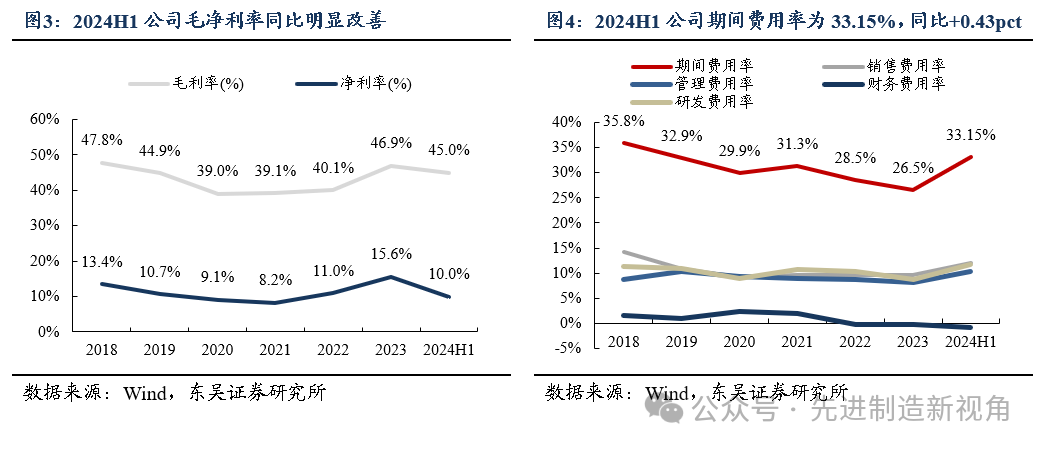

2024H1公司销售净利率为9.96%,同比+2.36pct;扣非净利率为8.20%,同比+3.15pct,盈利水平有较大提升。单Q2来看,公司销售净利率为7.22%,同比+2.48pct;扣非净利率为5.21%,同比+2.53pct。1)毛利端:2024H1销售毛利率为44.99%,同比+4.60pct;Q2毛利率为44.47%,同比+4.69pct,有明显提升。2)费用端:2024H1期间费用率为33.15%,同比+0.43pct,其中销售、管理、财务和研发费用率分别同比+0.89、-0.62、-0.96、+1.12pct。

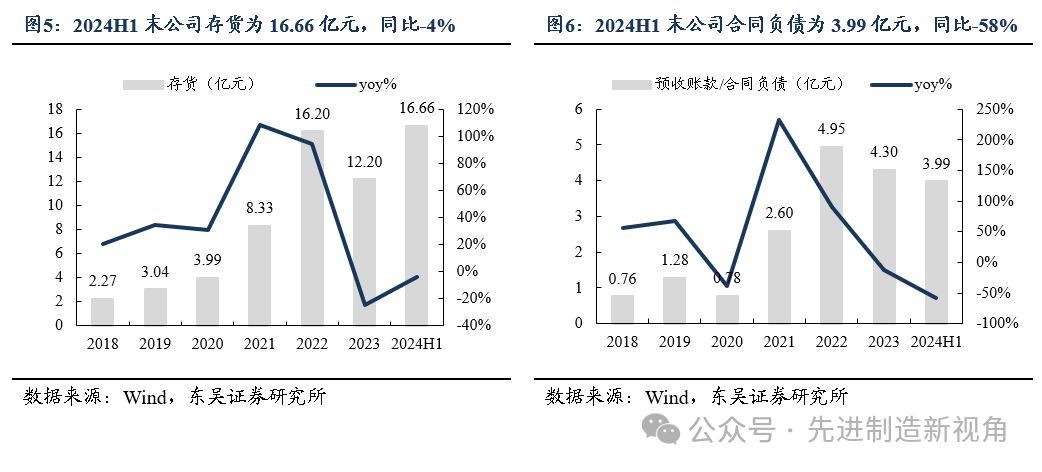

截至2024H1末,公司合同负债和存货分别为4.0和16.7亿元,分别同比-58%和-4%,表明公司在手订单大量交付;截至2024H1末,公司应收账款为11.53亿元,同比+29%,2024H1经营活动净现金流为-3.66亿元,公司回款节奏有所放缓。展望2024H2和2025年,一方面以iPhone 16 AI手机领衔的多款苹果公司新品将催生新一轮消费电子设备需求;另一方面半导体量测设备在HBM扩产带动下持续放量,公司新签订单有望实现高增长。

作为消费电子设备龙头企业,公司横向拓展半导体、新能源等领域。1)消费电子设备:潜望式摄像头将催生较大设备需求,叠加智能眼镜放量,公司有望深度受益。2)半导体量测设备:2019年并购日本Optima,正式切入半导体量/检测设备领域,在稳固硅片领域全球竞争力的同时,重点开拓晶圆制造客户群体,有望充分受益国产替代浪潮,完善了对HBM、TSV制程工艺的不良监控,获得了客户的充分认可并成功获得批量设备订单,为公司半导体板块的持续增长增加了新的动力源泉。3)新能源设备:2018年收购菱欧科技,切入汽车自动化产线与电池生产设备,同时布局光伏组件设备进一步打开成长空间。

盈利预测与投资评级

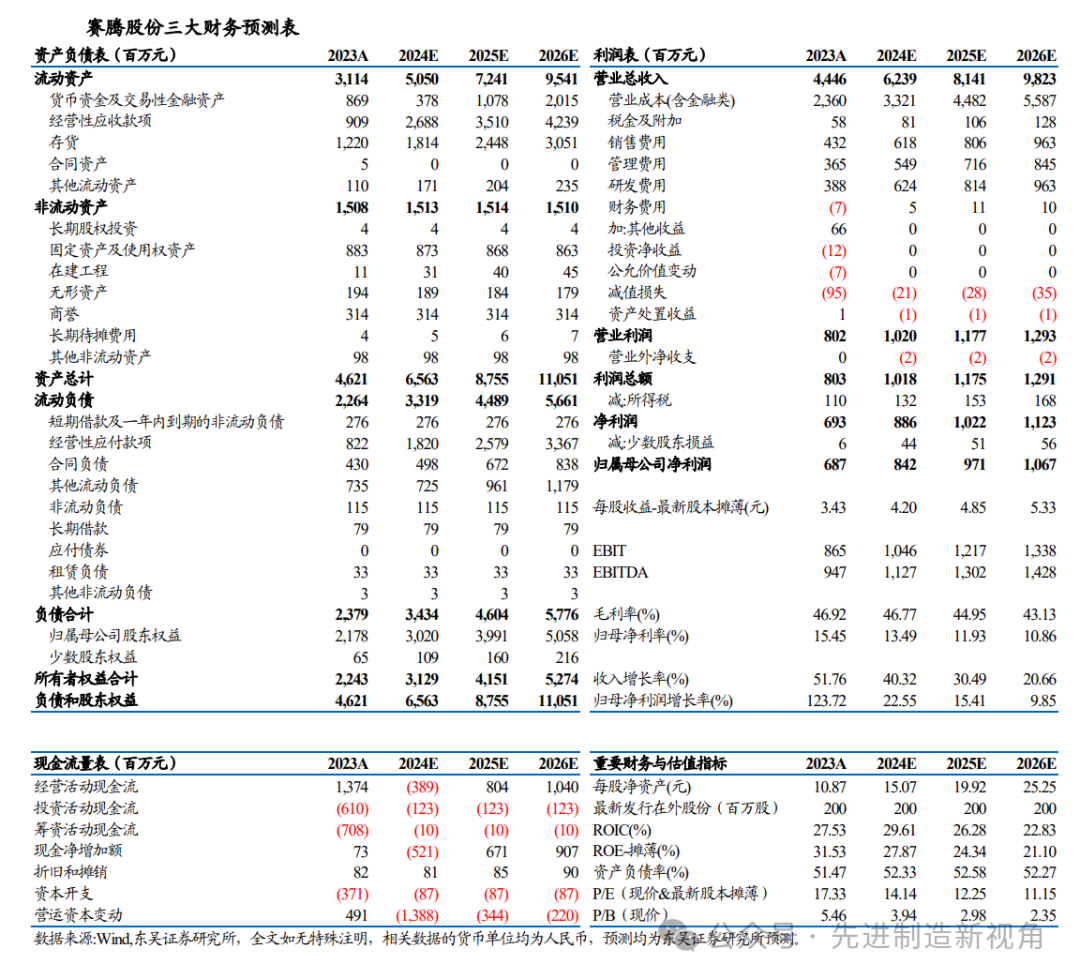

考虑到公司在手订单充足,我们维持2024-2026年公司归母净利润预测为8.4/9.7/10.7亿元,当前市值对应动态PE分别为14/12/11倍。考虑到公司在消费电子领域的竞争力,以及半导体领域的成长潜力,维持“买入”评级。

风险提示

盈利水平下滑、新业务拓展不及预期等。

感谢您支持东吴机械团队

东吴机械研究团队荣誉

2023年 新财富最佳分析师 机械行业 第四名

2023年 Wind金牌分析师 机械行业 第一名

2022年 新财富最佳分析师 机械行业 第三名

2022年 Wind金牌分析师 机械行业 第二名

2021年 新财富最佳分析师 机械行业 第三名

2021年 Wind金牌分析师 机械行业 第一名

2020年 新财富最佳分析师 机械行业 第三名

2020年 卖方分析师水晶球奖 机械行业 第五名

2019年 新财富最佳分析师 机械行业 第三名

2017年 新财富最佳分析师 机械行业 第二名

2017年 金牛奖最佳分析师 高端装备行业 第二名

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)