8月转债展望:债底+看涨期权定价模型阶段性失效,挖掘转债个券机会

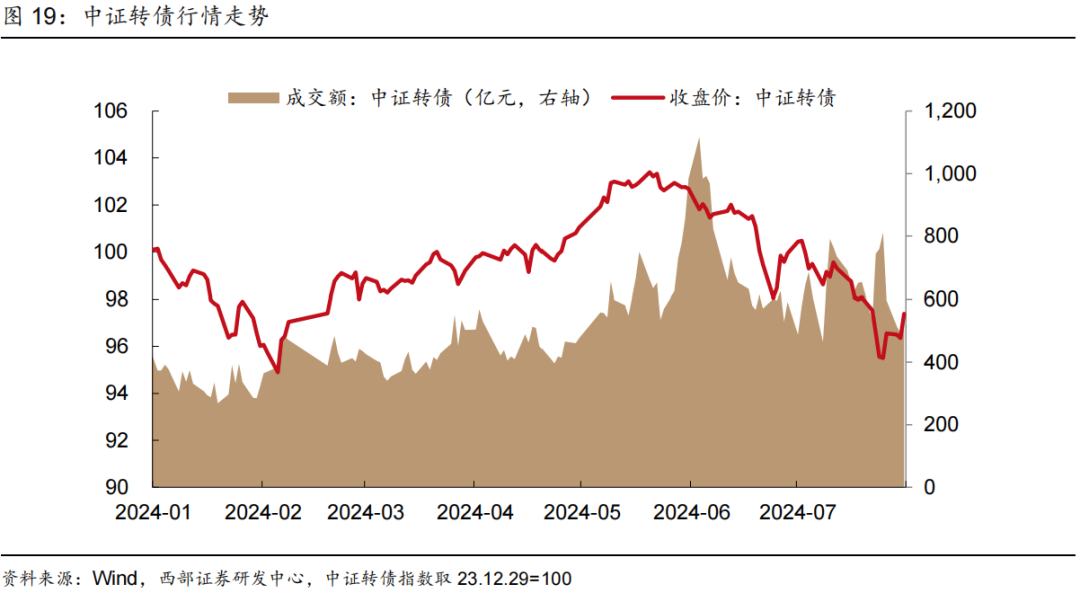

6月末短暂反弹后,7月转债市场继续大幅回撤,中证转债指数月度跌幅超过主要权益指数;转债估值收敛明显,全市场百元平价溢价率、纯债到期收益率月中双双创下21年来极值水平,纯债溢价率更是跌至18年来最低水平,跌破债底转债占比月中一度突破四成,债底+看涨期权定价模式短期失效。当前转债市场平价分布结构与18年10月类似,比较各平价区间转股溢价率,当前转债估值似乎仍未到底。短期需密切关注以公募基金为代表的机构投资者对转债的增减持动作,这或是影响转债估值调整的直接因素。

对于当前转债的配置方向:

(1)权益整体行情较弱,挖掘个股α机会,结合平价水平,建议关注24年中报业绩预喜且归母净利润同比增速较Q1有所提升的转债标的,如天源转债、大叶转债、温氏转债和广泰转债;

(2)建议关注剩余期限在2.5年以内、信用风险可控、YTM大于4%以上转债的纯债投资价值,如金能转债和合兴转债。

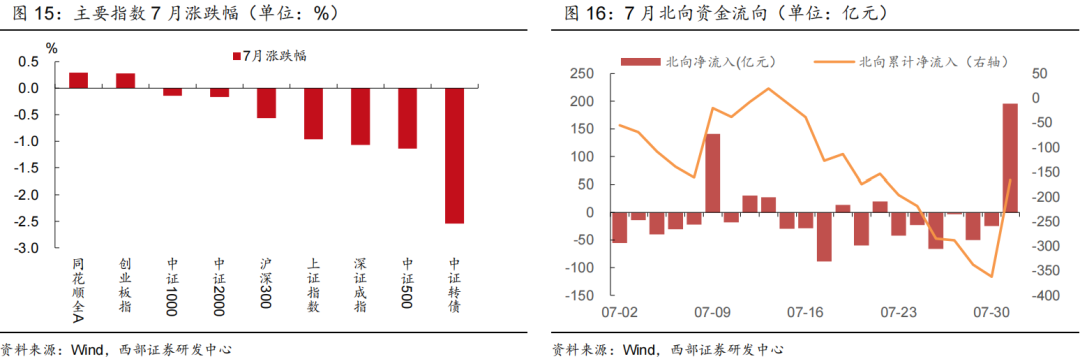

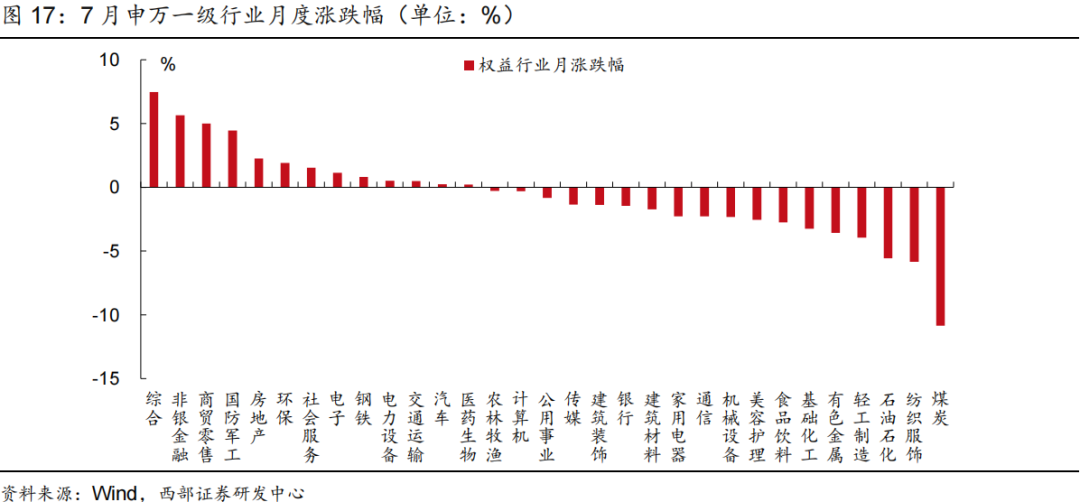

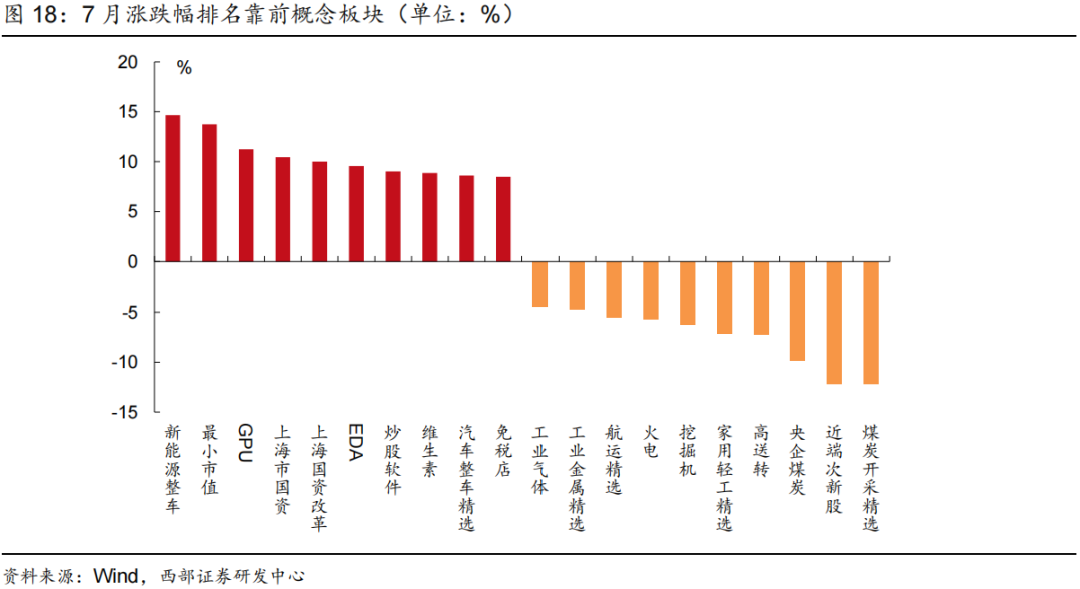

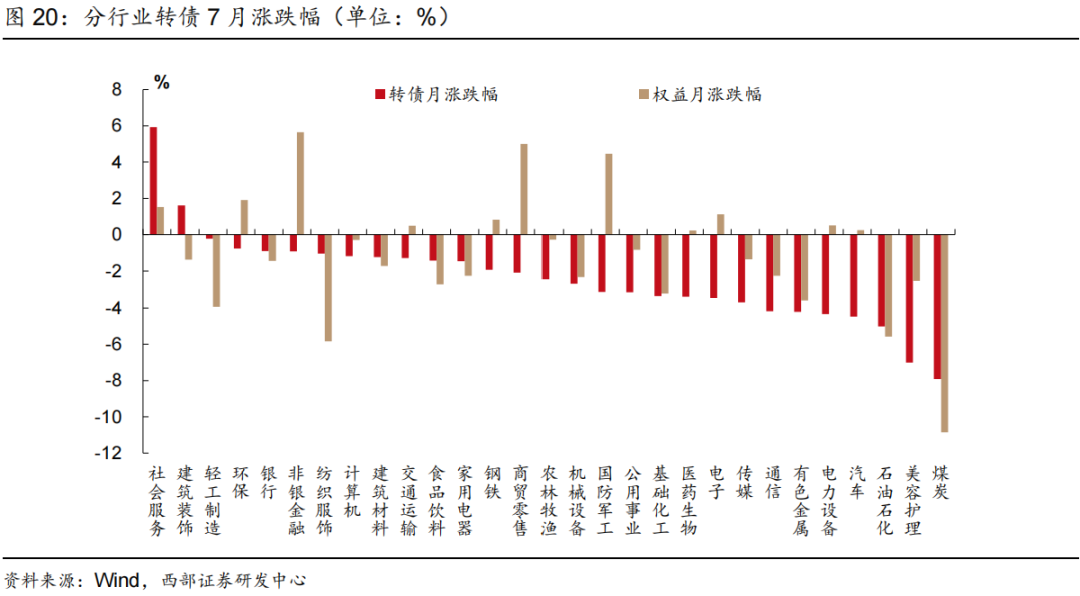

7月市场回顾:权益方面,7月权益市场整体仍偏弱,月中沪指一度跌破2900点。行业结构上,综合、非银和国防军工板块涨幅居前,高低切换下,上半年表现较好的煤炭、石化板块7月跌幅居前。转债方面,7月中证转债指数月度下跌2.5%,相对权益跌幅更大;行业结构上,仅社服、建筑装饰行业转债录得正收益。

转债估值:截至7月31日,转债市场百元平价溢价率15.4%,较6月末大幅收敛10.9PP,处于2018年、2021年以来29.6%和1.5%分位数水平。不同平价区间[70,90)、[90,110)、[110,130)、[130,+∞)元对应转股溢价率分别为40.1%、23.2%、9.9%和8.1%,较6月末分别变动-6.5pp、-4.1pp、-3.7pp和-1.1pp。

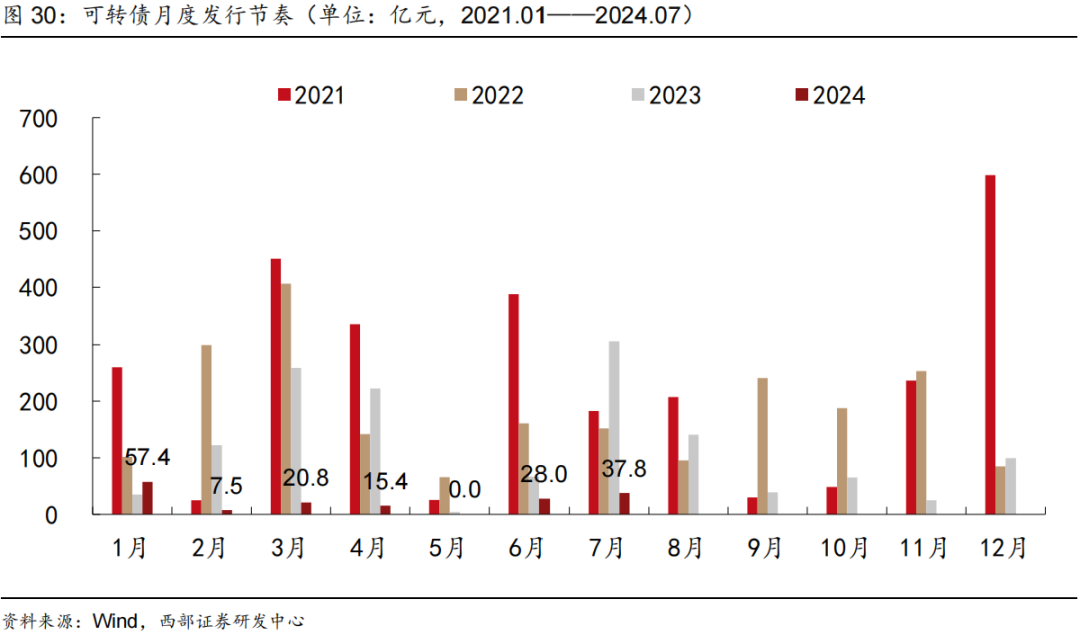

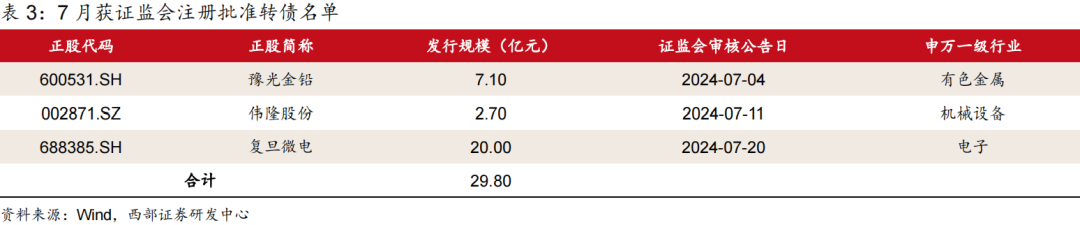

转债供需:供给端,6月有8支转债(规模37.8亿元)发行,3支(规模29.8亿元)取得证监会注册批准,无新增董事会预案。需求端,沪深两市转债有所分化,沪市转债获保险、基金小幅加仓,深市转债基金、企业年金进行一定程度减持。

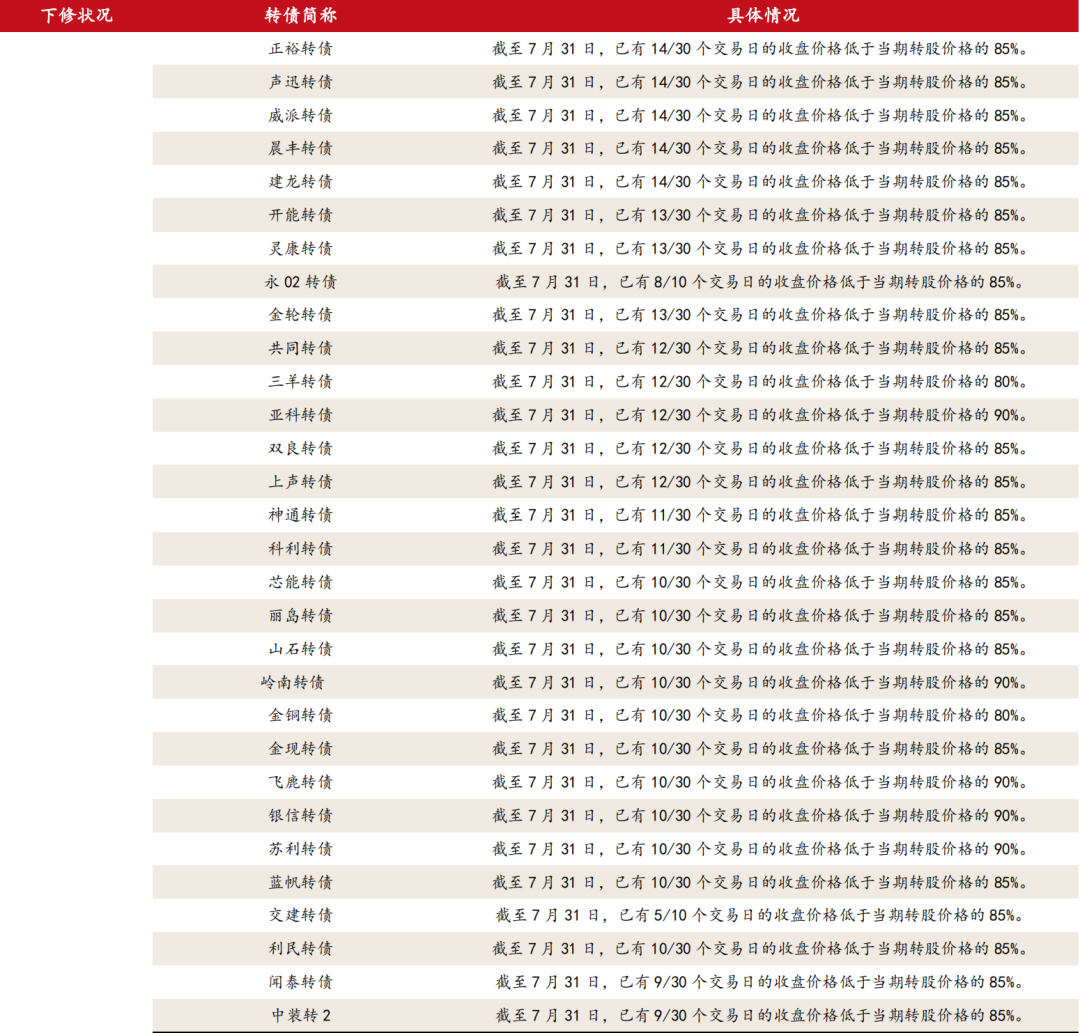

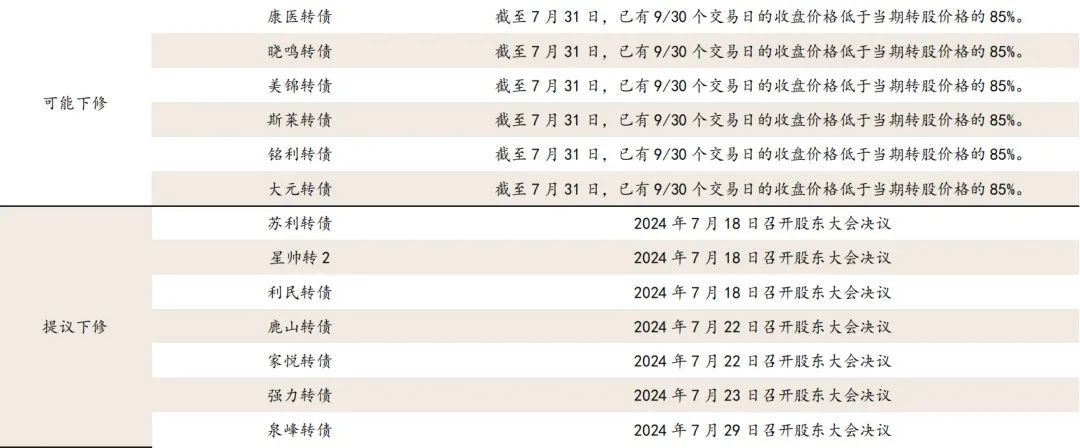

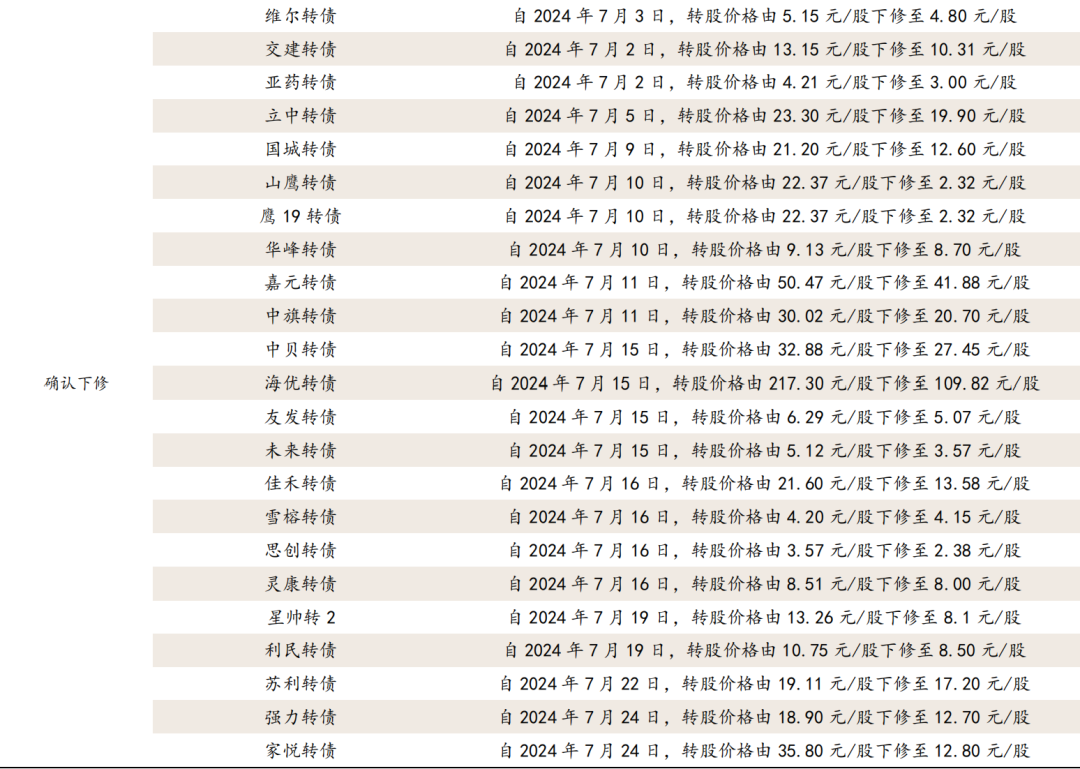

条款跟踪:截至7月31日,无转债可能强赎,40支可能下修,26支提议下修;7月合计有1支转债确认强赎,3支不强赎,27支确认下修,97支不下修。

风险提示:权益市场大幅回撤,转债正股密集退市,转债信用风险密集暴露。

目录

正文

01

8月转债展望:债底定价失效,挖掘个券机会

6月末短暂反弹后,7月转债市场继续大幅回撤,中证转债指数月度跌幅超过主要权益指数;转债估值收敛明显,全市场百元平价溢价率、纯债到期收益率月中双双创下21年来极值水平,纯债溢价率更是跌至18年来最低水平,跌破债底转债占比月中一度突破四成,债底定价模式短期失效。当前转债市场平价分布结构与18年10月类似,比较各平价区间转股溢价率,当前转债估值似乎仍未到底。短期需密切关注以公募基金为代表的机构投资者对转债的增减持动作,这或是影响转债估值调整的直接因素。

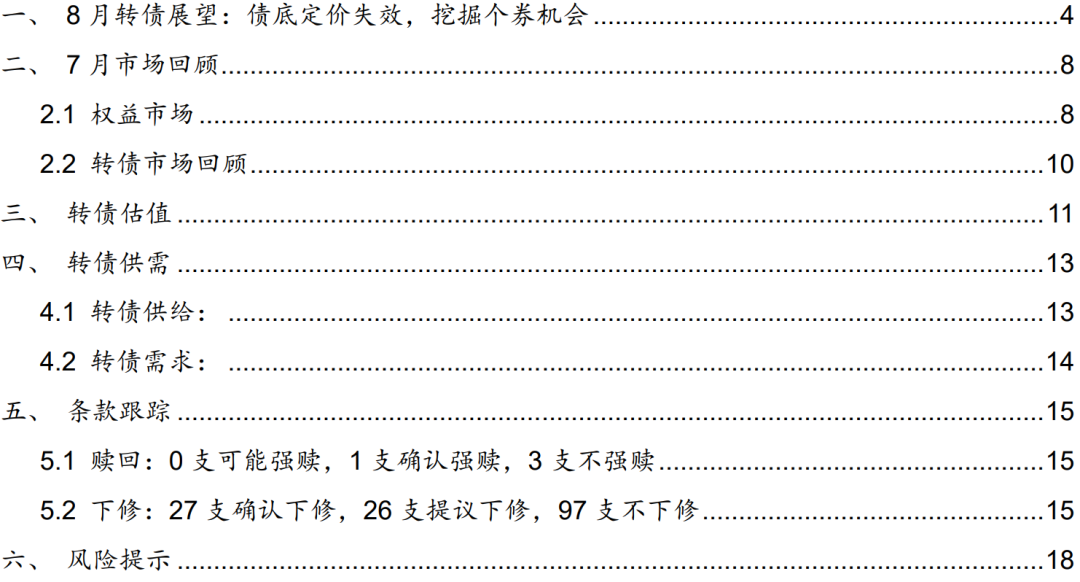

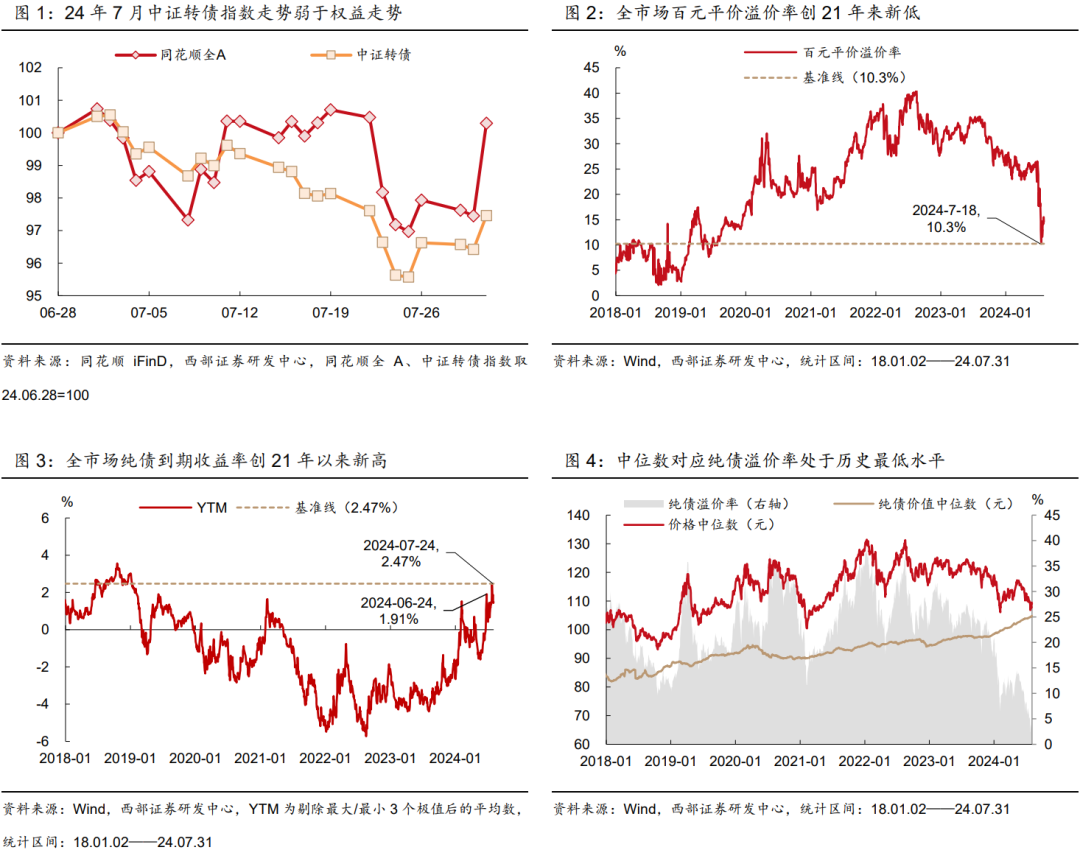

经历了6月末短暂反弹后,7月转债市场继续大幅回撤,中证转债指数月度跌幅2.5%;而同期同花顺全A指数上涨0.3%,转债大幅跑输权益表现。转债估值月内明显收敛,至7月18日全市场百元平价溢价率仅有10.3%,较6月末的22.5%大幅收敛16.0ppts,创21年来新低,为2018年以来17.7%分位数水平;7月24日全市场YTM来到2.47%,较6月24日前高的1.91%提高56bp,为2021年以来最高值,处于2018年以来93.6%分位数水平。同日以中位数计算的全市场纯债溢价率2.3%,为2018年来历史最低水平。全市场百元平价溢价率、YTM月中纷纷打破21年以来历史极值水平,中位数纯债溢价率创2018年以来最低水平,债底+看涨期权的传统转债定价模式似乎已经失效。那么当前转债应该如何定价?估值后续是否还有继续收敛的风险?

正股退市风险上升背景下,债底价值虚化,7月24日跌破债底转债数量占比达到40.1%,创2018年来新高,债底+看涨期权传统定价模式已基本失效。究其背后原因,(1)无风险利率持续下行推动了债底的不断抬升;但持续弱势的权益行情下,转债平价中枢不断下移,继2月5日全市场平价中位数(61.12元)跌破2018年后最低水平之后,7月24日转债平价再度回落至69.04元,与2018年平价低点的68.71元已基本持平。平价反复调整下,投资者对正股看涨预期也已经接近历史最低水平。(2)“固收+”基金作为转债市场最重要的投资者之一,对于转债的配置动力更多是基于收益弹性的考虑,平价大幅回落下,转债向上弹性已较为有限,且还要面临向下波动的风险。尽管从纯债收益出发,部分转债已具备了较高的中长期配置价值,持有到期收益率较为可观;但在正股退市风险上升的背景下,考虑到未来信用风险的不确定性以及转债到期日前每年较低的票息收益,相比于纯债,投资者对转债的纯债收益率要求有更高的风险补偿。

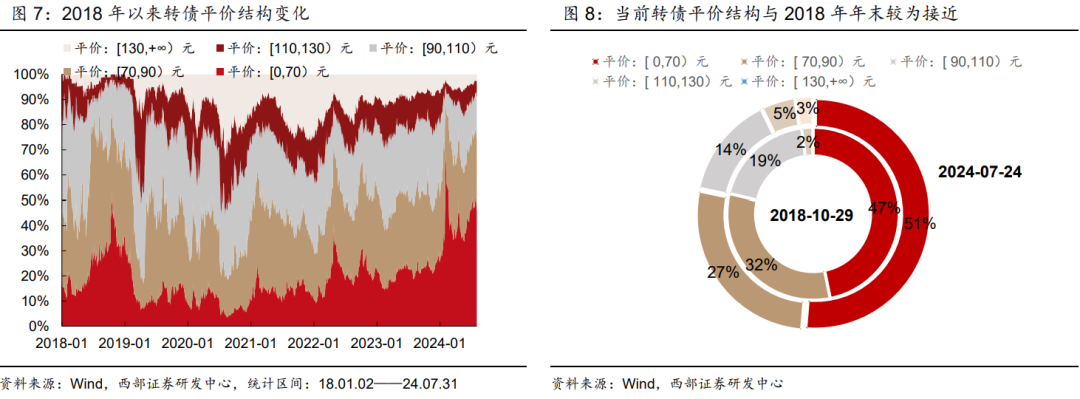

债底+看涨期权定价模式松动下,依据平价+转股溢价率对转债定价更具参考价值。依据当前的转债平价结构,寻找历史上类似情况时,不同平价区间转债转股溢价率的情况。至7月24日,平价处于[ 0,70)、[70,90)区间的转债数量占比分别达到51.3%和27.0%,剔除24年2月后,与当前转债平价结构相似的历史区域只有2018年10月。

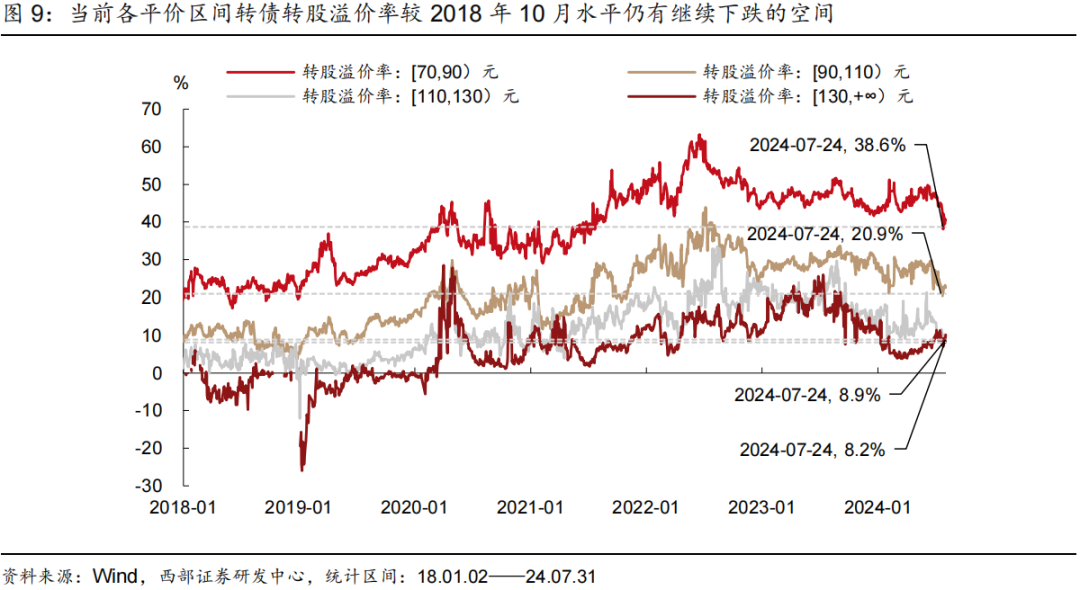

具体的,各平价区间转股溢价率对比,24年7月24日不同平价区间[70,90)、[90,110)、[110,130)元对应转股溢价率分别为38.6%、20.9%和8.9%,较18年10月29日分别+14.2pp、+10.7pp和+2.0pp;由于18年10月29日无平价高于130元以上的转债标的,[130,+∞)元平价区间转股溢价率无法比较。若以此来看,似乎当前转债估值的收敛进程并未完毕。

比较2018年与当前转债所面临市场环境的异同,18年权益市场受中美“贸易摩擦”冲击不断走低,与当前权益偏弱的环境较为类似。但彼时全市场转债数量不过近百只,相较当前属于更小众的投资品种,机构投资者占比比例并不高,转债定价或存在较大的非理性成分。自2018年转债市场逐步扩容后,以公募基金、企业年金为代表的机构投资者占比不断上升;配合着2019年后开始的以新能源为代表的结构性牛市行情,转债估值也得以稳步抬升。对于后续转债估值的走势判断,以公募基金为代表的机构投资者行为是需要重点关注的方向。

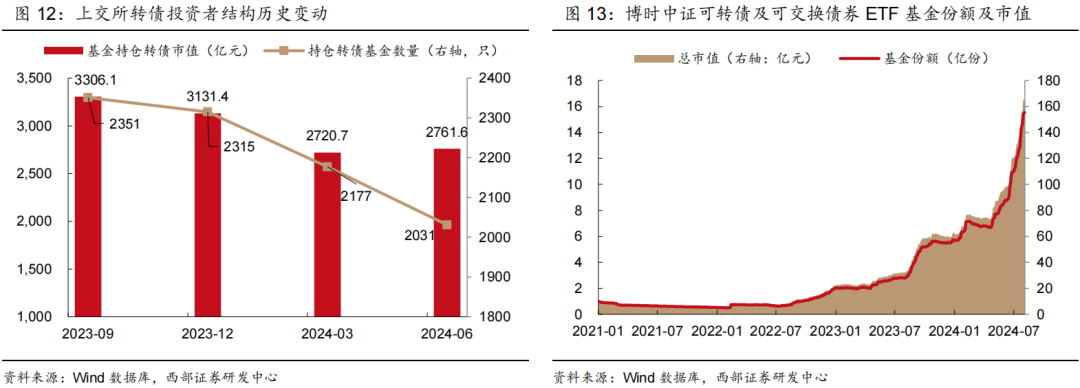

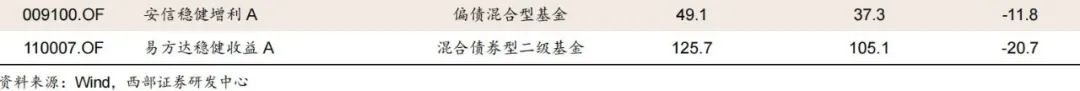

观察23年Q3以来公募基金转债持仓变动情况,有转债仓位的公募基金数量不断减少,自24年Q2持仓转债的公募基金数量已下降至2031只,较23年Q3减少了320只,较24年Q1减少146只;持仓转债市值2761.6亿元,较23年Q3减少了544.5亿元,环比24年Q1净增加41亿元。权益市场偏弱环境下,转债正股退市风险提升,公募基金配置转债热情有所下降,持有转债的产品数量不断减少,这或是24年以来转债估值持续收敛的主要推动因素。不过也注意到,尽管24年Q2持仓转债的公募产品数量继续下降,但配置价值凸显下,转债持仓市值不降反升。7月沪深两市转债机构投资者中,上交所转债获公募基金和保险资金小幅加仓;深交所转债公募基金和企业年金持仓市值虽有所下降,但考虑到7月转债市值整体回落,因而公募和年金主动减持规模或也较为有限。博时转债ETF 7月份额继续快速攀升,当月产品市值净增加了41.6亿元,可见左侧配置力量或正借道ETF加速配置转债当中。

站在当前时点,债底定价逻辑弱化下,参考历史类似平价结构阶段转债转股溢价率水平,当前转债估值似乎仍有继续回落的风险。不过考虑到当前转债市场相较于18年明显更高的机构持仓占比,估值回落至18年水平的可能性或也较小。23年Q3以来,部分公募基金清仓转债或是导致24年转债估值回落的直接动因。不过也关注到,24年Q2清仓转债的公募基金数量虽继续增加,但转债持仓总市值规模已环比小幅增加,转债估值短期获得一定支撑;后市还需继续关注机构投资者对转债的增减仓动作。

对于当前转债的配置方向,(1)建议关注平价 [110,130)元区间转债投资机会,至8月2日该平价区间转债转股溢价率9.6%,处于2018年、2021年以来38.4%、5.2%分位数水平,估值向下空间已非常有限;(2)权益整体行情较弱,挖掘个股α机会,结合平价水平,建议关注24年中报业绩预喜且归母净利润同比增速较Q1有所提升的转债标的,如天源转债、大叶转债、温氏转债和广泰转债;(3)建议关注剩余期限在2.5年以内、信用风险可控、YTM大于4%以上转债的纯债投资价值,如金能转债和合兴转债。

02

7月市场回顾

2.1 权益市场

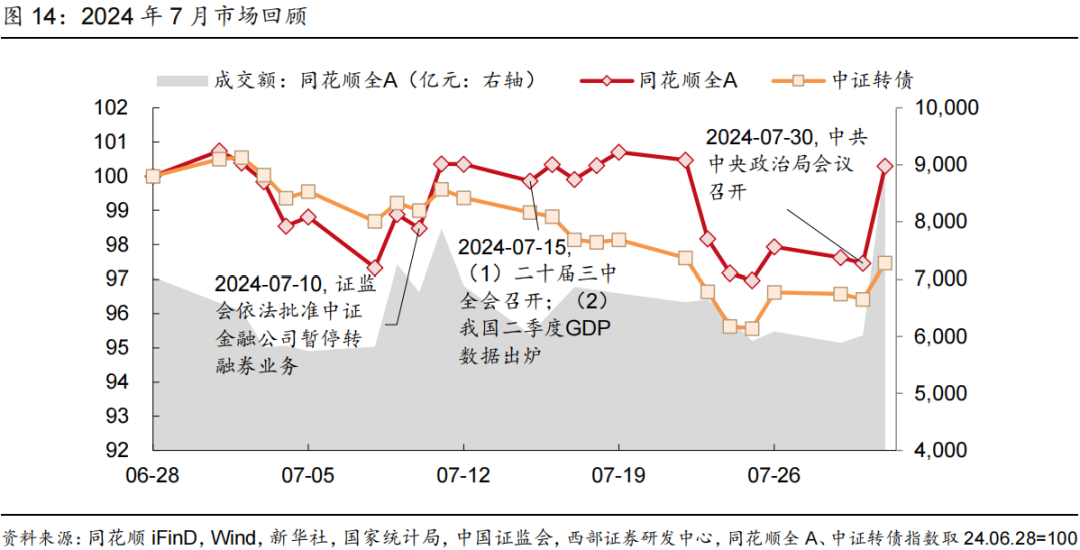

7月权益市场整体仍偏弱,沪指一度跌破2900点;月中二季度GDP数据出炉,同比增速4.7%,略低于wind预期。二十届三中全会后,各项积极政策落地较快;7月22日,央行7天OMO利率、1年期、5年期以上LPR利率统一下调10bp。7月31日中共中央政治局会议对宏观政策也提出要持续用力、更加给力的政策表态,权益市场当日迎来久违的放量大涨。当月国内主要指数多数下跌,上证、深成、创业板指当月涨跌幅分别为-1.0%、-1.1%和0.3%。从市场情绪来看,7月A股成交热度不高,月内多日市场成交额跌至6000亿元以下。北向资金7月继续流出,当月累计净流出金额达到255.6亿元。

从行业表现来看,31个申万一级行业中,上半年表现相对占优的高股息、周期方向7月份回调幅度较大,煤炭、石化板块跌幅居前,月度跌幅分别为10.9%和5.6%;综合、非银、国防军工板块涨幅居前,月度涨幅分别为7.5%、5.7%和4.5%。从概念板块来看,7月整车相关的概念板块涨幅居前,下跌方向上中报业绩表现不佳的煤炭,火电方向跌幅居前。

2.2 转债市场回顾

正股预期持续偏弱背景下,7月转债估值压缩明显,中证转债指数月度下跌2.5%,跌幅明显超过主要权益指数。7月转债市场日均成交额637.9亿元,较6月711.6亿元有所下降,但相较6月下半旬每日成交额已有较为一定转暖。

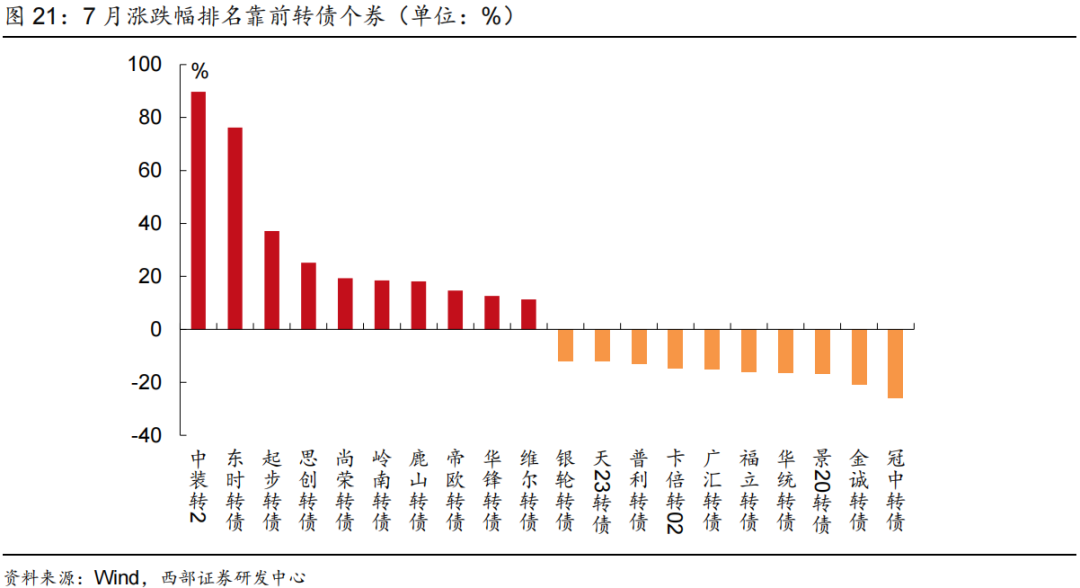

从行业表现来看,权益弱势叠加转债估值压缩,29个存续转债的申万行业中,仅社服、建筑装饰行业转债录得月度正收益,7月涨跌幅分别为5.9%和1.6%;领跌方向,与权益一致,煤炭、石化板块转债跌幅居前。个券方面,此前在6月回撤较大的部分低价券在7月弹性更足,中装转2、东时转债、起步转债月度涨幅居前;领跌方向上,冠中转债、金诚转债、景20转债跌幅居前。

03

转债估值

转债整体估值水平较6月末大幅下跌。截至2024年7月31日,转债市场百元平价溢价率15.35%,较24年6月末下跌10.9pp,处于2018年、2021年以来29.6%和1.5%分位数水平。不同平价区间[70,90)、[90,110)、[110,130)、[130,+∞)元对应转股溢价率分别为40.12%、23.19%、9.92%和8.06%,较6月末分别变动-6.5pp、-4.1pp、-3.7pp、-1.1pp,分别处于2021年以来15.5%、19.4%、8.0%和32.2%分位数水平。

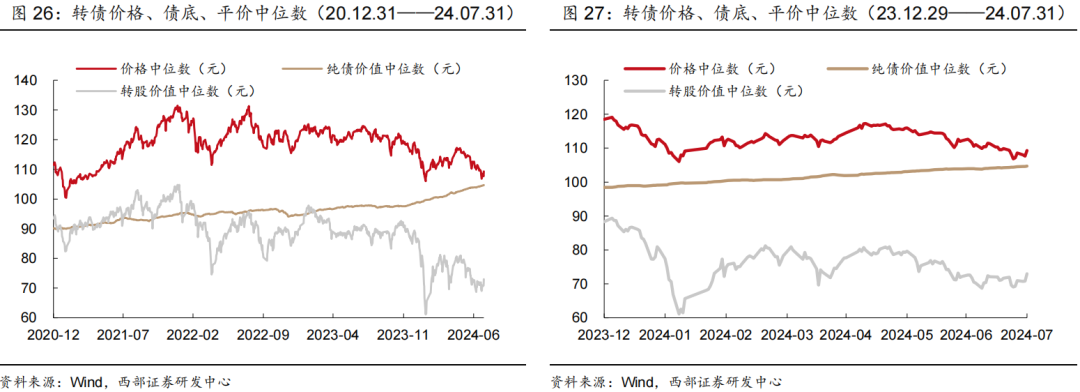

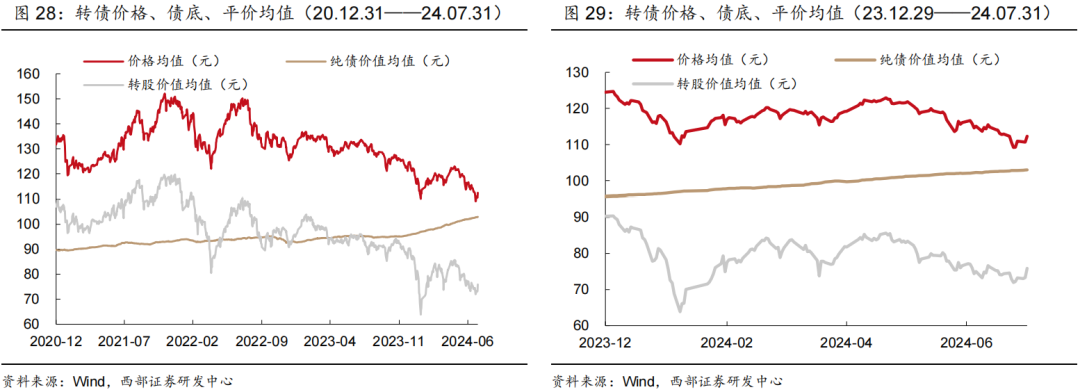

从价格指标来看,7月转债再度走低;以全市场价格中位数衡量,7月24日跌至106.86元,已逼近年内最低点2月5日的106.04元。至24年7月末,全市场转债价格中位数109.34元,较6月末下降2.84元,处于2018年、2021年以来31.5%和10.6%分位数水平。债底中位数104.71元,较6月末上升0.83元,处于2018、2021年以来近乎最高水平。全市场平价中位数72.98元,较6月末小幅上升0.81元,处于2018年、2021年以来3.4%和4.7%分位数水平。以中位数计算得到的转股溢价率和纯债溢价率分别为49.82%和4.42%,较5月末分别变化-3.57pp和-5.62pp,分别处于2021年以来93.1%和0.8%分位数水平。

04

转债供需

4.1 转债供给:

新发转债:7月转债供给有所回升,当月8支新发转债(利扬转债、泰瑞转债、欧通转债、严牌转债、赛龙转债、振华转债、合顺转债、奥锐转债),6支转债上市(升24转债、利扬转债、泰瑞转债、欧通转债、严牌转债、赛龙转债)。

待发转债:7月共有3支待发转债获得证监会注册批准,合计待发规模为29.80亿元。

新增董事会预案:7月无新增公募转债董事会预案。

强赎/到期兑付转债:7月3支转债强赎退出(合力转债、国光转债、英力转债),7支转债到期兑付(湖广转债、博世转债、盛路转债、德尔转债、万顺转债、横河转债、凯中转债)。

4.2 转债需求:

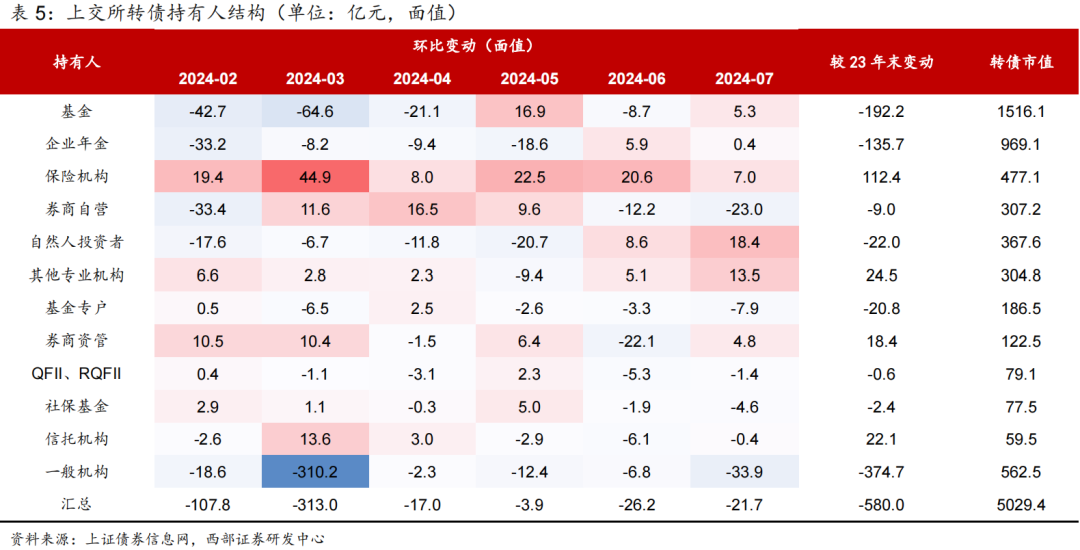

从沪深交易所转债持有人结构看,7月深交所主要投资者均一定程度减仓可转债,其中企业年金、基金减仓相对较多;而沪市转债这边,主要机构投资者持仓相对稳定,保险、基金甚至小幅加仓可转债。一般机构持有人保持自3月的减持趋势,在沪深两市持续减持。

05

条款跟踪

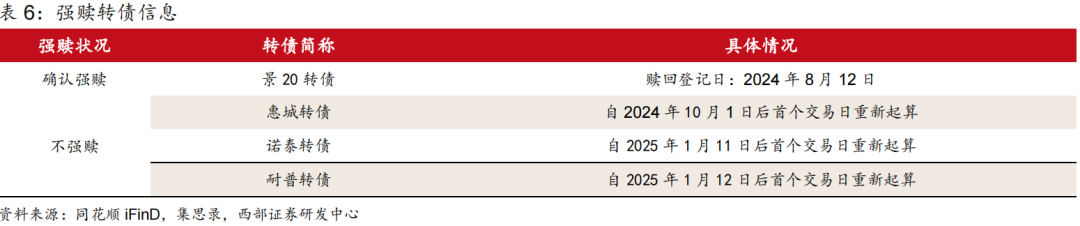

5.1 赎回:0支可能强赎,1支确认强赎,3支不强赎

7月有1支转债确认强赎,3支转债公告不强赎;截至24年7月31日,无转债可能触发强赎;具体情况如下:

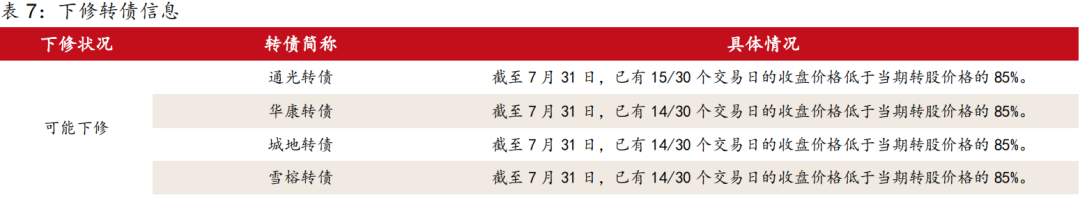

5.2 下修:27支确认下修,26支提议下修,97支不下修

7月27支转债确认下修,97支转债不下修;截至24年7月31日,26支转债提议下修,40支转债可能触发下修;具体情况如下:

7月确认不下修转债包括:万讯转债、斯莱转债、海能转债、晓鸣转债、祥源转债、帝尔转债、百畅转债、中装转2、锂科转债、联创转债、永23转债、合兴转债、天业转债、莱克转债、闻泰转债、佩蒂转债、华宏转债、康泰转2、冠中转债、华阳转债、阿拉转债、道氏转02信测转债、天3转债、神码转债、金轮转债、昌红转债、红墙转债、志特转债、金埔转债、科数转债、冠宇转债、神马转债、锋龙转债、精装转债、普利转债、申昊转债、恒逸转2、债转股价天赐转债、建工转债、首华转债、蓝晓转02、益丰转债、智能转债、麦米转2、爱迪转债、帝欧转债、洋丰转债、山河转债、 龙星转债、威派转债、正裕转债、武进转债、北陆转债、升24转债、杭氧转债、维格转债、广汇转债、会通转债、烽火转债、飞鹿转债、泰福转债、浙矿转债、天创转债、山石转债、岭南转债、丽岛转债、垒知转债、火星转债、科华转债、华懋转债、好客转债、华亚转债、万讯转债、晓鸣转债、宇邦转债、斯莱转债、家联转债、中装转2、联诚转债、闻泰转债、思特转债、恩捷转债、亚药转债、欧22转债、晶能转债、正可转债、志特转债、乐普转2、科数转债、福22转债、禾丰转债、金埔转债、九强转债、国城转债、豪美转债97支转债。

权益市场大幅回撤,转债正股密集退市,转债信用风险密集暴露。

具体分析详见西部证券研究发展中心2024年8月9日对外发布的证券研究报告《债底定价失效,挖掘个券机会——7月转债月报》

首席分析师:姜珮珊,SAC:S0800524020002

邮箱:jiangpeishan@research.xbmail.com.cn

联系人:景高琦

邮箱:jinggaoqi@research.xbmail.com.cn

免责声明

在任何情况下,本公众号所载的观点、结论和建议仅供投资者参考之用,并非作为购买或出售证券或其他投资标的的邀请或保证。客户不应以本公众号取代其独立判断或根据本报告做出决策。该等观点、建议并未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本公众号内容,不应视本公众号为做出投资决策的唯一因素,必要时应就法律、商业、财务、税收等方面咨询专业财务顾问的意见。西部证券以往相关研究报告预测与分析的准确,不预示与担保本公众号及西部证券今后相关研究报告的表现。对依据或者使用本公众号及西部证券其他相关研究报告所造成的一切后果,西部证券及作者不承担任何法律责任。

本公众号版权仅为西部证券所有。未经公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公众号版权。如征得西部证券同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“西部证券研究发展中心”,且不得对本公众号进行任何有悖原意的引用、删节和修改。如未经西部证券授权,私自转载或者转发本公众号,所引起的一切后果及法律责任由私自转载或转发者承担。西部证券保留追究相关责任的权力。本公司具有中国证监会核准的“证券投资咨询”业务资格,经营许可证编号为:91610000719782242D。

相关研究

“

西部证券固收团队

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)