《港湾商业观察》黄懿

6月21日,创正电气股份有限公司(简称“创正电气”)北交所IPO已受理,作为新“国九条”发布后,北交所首批受理的IPO企业之一。创正电气IPO保荐机构为国投证券。

创正电气成立于2006年,是一家以安全为核心的防爆解决方案提供商,专业从事厂用防爆电器、三防产品的研发、生产和销售。

01

营收净利润增长,销售费用持续上升

招股书显示,2021年至2023年(报告期内),创正电气营收分别为1.13亿、1.18亿、1.37亿;净利润分别为3481.54万、3413.85万、4306.40万;归属净利润分别为3481.54万、3413.85万、4306.40万;扣非后归属净利润分别为3227.26万、3368.43万、4153.40万;毛利率分别为69.65%、72.03%、75.22%。

创正电气还披露了最新的财务数据,2024年1月-3月,公司净利润为1367.94万,较上年同期上升66.48%;经营活动产生的现金流量净额为1667.47万,较上年同期上升154.55%。

报告期内,公司防爆电器销售收入分别为4518.56万、5189.65万、5734.96万,占主营业务收入的比例分别为40.19%、44.71%、42.25%;防爆灯具的销售收入分别为2309.93万、2378.97万、3834.95万,占主营业务收入的比例分别为20.55%、20.50%、28.25%;防爆元件的销售收入分别为2264.57万、2408.38万、2558.96万,占主营业务收入的比例分别20.14%、20.75%、18.85%。

此外,创正电气的内外销比例也出现些许变化。报告期内,来自内销的收入占比分别为66.30%、64.70%、55.85%;来自外销的收入占比分别为33.70%、35.30%、44.15%。

不难看出,内销占比在逐渐下滑,外销占比有所上升。创正电气指出,公司客户较为分散,主要销售区域为境内华东地区。

创正电气营收上升趋势离不开公司在销售方面投入的不断扩大。

报告期内,创正电气的期间费用分别为3871.42万、4766.70万、5386.0万,占营业收入的比例分别为34.16%、40.56%、39.32%。公司期间费用主要为业务推广费、销售、管理、研发人员薪酬、运杂费、办公费、折旧及摊销等。

对于2022年度期间费用率较2021年上升6.40%,主要系2022年度公司业务发展商协助销售模式营业收入增多,业务推广费相应增加;公司2022年度子公司和分公司持续招聘员工,员工数量增加,使得员工工资薪酬费用上升;2022年深圳子公司的大额在建工程转固,引起折旧摊销费用的上升。2023 年度公司期间费用率基本保持不变。

其中,创正电气的销售费用分别为1799.14万、2360.95万、2479.52万,占比分别为15.87%、20.09%、18.10%。该项目包含的业务推广服务费占比分别为37.93%、43.85%、31.7%;差旅费分别为5.49%、5.16%、11.28%;广告、宣传及展览费分别为6.64%、6.11%、10.58%;业务招待费分别为5.11%、3.38%、3.26%。

显而易见,创正电气对营销推广十分“大方”,虽然2023的业务推广服务费下滑了12.15个百分点,但是该年差旅费和广告、宣传及展览费分别上涨了6.12个百分点、4.47个百分点。

在此之余,创正电气的研发费用分别为722.095万、1049.54万、1222.88万,占比分别为6.37%、8.93%、8.93%。

02

应收账款余额较大,存货周转率不断下滑

另一方面,创正电气也难逃应收账款不断增长的情况。

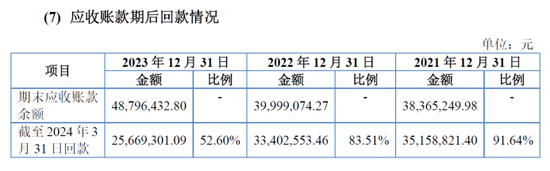

报告期内,创正电气应收账款余额分别为3836.52万、3999.91万、4879.64万,占同期流动资产的比例分别为37.05%、29.32%、37.20%。

对此,创正电气指出,公司应收账款余额较大,占流动资产的比重相对较高,主要系公司大型国有企业、上市公司等客户于结算后履行内部审批程序以及落实资金的时间较长,由此导致结算时间与实际收到款项存在一定的时间差异,从而导致各期末应收账款余额较大。

报告期内,截至2023年3月31日回款的占比分别为91.64%、83.51%、52.60%。

创正电气的存货同样面临着不少压力。报告期内,公司存货账面价值分别为3987.76万、4394.70万、4514.20万,占流动资产比例分别为38.51%、32.21%、34.42%。

2022年末,公司存货金额较去年末增加较多,主要系公司产品所使用的某种型号塑料原料,因厂家计划停止生产,公司出于自身生产需求于2022年度进行了大额储备,从而为公司寻求符合产品性能要求的替代品以及研发新的塑料配方留存时间;2021年-2022年,公司产品所需的铝、铜等有色金属的价格波动频繁,且物流不顺畅,公司根据自身生产计划情况于2022 年中上旬对铜棒、铝锭等进行了一定储备;公司使用大型生产设备开机生产零部件时,往往需要耗用部分材料进行预热,从而使机器达到最佳生产状态,且模具更换需要进行调试,因此,公司零部件往往根据生产计划,结合库存及销售预测情况,进行集中生产。2022年度,公司综合考虑新产品开发情况、在手订单情况及零部件的通用性等,对相应零部件按计划进行了生产备货。

虽然创正电气对存货增长的解释是于合理情况内,但是公司未对存货周转率的下滑作出相应解释,其分别为0.88、0.77、0.74。

03

“不缺钱”仍募资补流,IPO前进行大额分红

在营收和净利润双增长下的创正电气似乎“不缺钱”,报告期内,创正电气经营活动所得现金流量净额分别为3593.76万、3739.65万、4663.07万;公司货币资金余额分别为1722.84万、2771.75万、3230.47万,占流动资产的比例分别为16.64%、20.32%、24.63%。

同一时期内,其流动比率分别为3.31、4.71、4.47;速动比率为1.91、3.06、2.88。

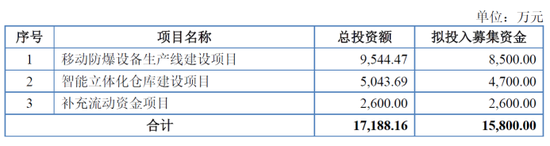

在此情况下,创正电气募资1.58亿,其中2600万作为补流。

在不缺钱还进行募资之余,创正电气在2023年6年进行了一次大额分红。

2023年6月29日,经公司2023年第一次临时股东大会审议通过,以公司现有总股本 8668.0万股为基数,向全体股东每10股派4.65元人民币现金(含税),本次权益分派共计派发现金红利 4030.62万元。

2023年,创正电气的净利润为4306.4万,本次分红4030.62万元占据该年净利润的93.6%,约占公司报告期内利润总额的35.98%。

据悉,创正电气是一家典型的家族企业,其实控人为一家四口。

股权结构方面,截至招股说明书签署日,黄建锋直接持有公司40.56%股份,通过担任盈元合伙执行事务合伙人控制公司20%的表决权,合计享有公司60.56%的表决权;黄建锋的配偶钱冬冬直接持有公司17.44%的股份;黄建锋与钱冬冬的儿子黄明笙、女儿黄怡悦分别持有公司12%、6%的股份,上述四人合计控制公司96%的股份。

也就是说,此番分红主要是流入4名实控人的口袋。

中国企业资本联盟副理事长柏文喜对《港湾商业观察》表示,“投资者对公司在现金流充足的情况下进行募资和大额分红持谨慎态度,担心这是否意味着公司存在潜在的资金使用效率问题或家族利益优先的情况。如果公司能够透明地解释募资和分红的原因,并展示出这些资金将如何用于公司的长期发展和增加股东价值,则会减轻投资者的担忧。此外,家族企业的股权结构和治理结构可能会影响投资者对公司的信任度。如果家族成员控制了公司的绝大部分股份,可能会引起对小股东利益保护的担忧。良好的公司治理和透明的决策过程对于维护投资者信心至关重要。”

柏文喜进一步指出,“监管机构可能会对公司的募资和分红行为进行审查,确保符合相关法律法规和市场规则。市场和投资者的反应也会对公司的行为产生影响,如果市场认为公司的行为不利于长期发展或损害了小股东利益,会对公司的股价和声誉产生负面影响。综上,创正电气的募资补流和大额分红行为需要结合公司的具体战略规划、资金使用计划以及公司治理结构等多方面因素来综合评估。公司应当与投资者进行充分沟通,确保其行为符合公司长期发展目标并得到投资者的理解和支持。”(港湾财经出品)

责任编辑:韦子蓉

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)