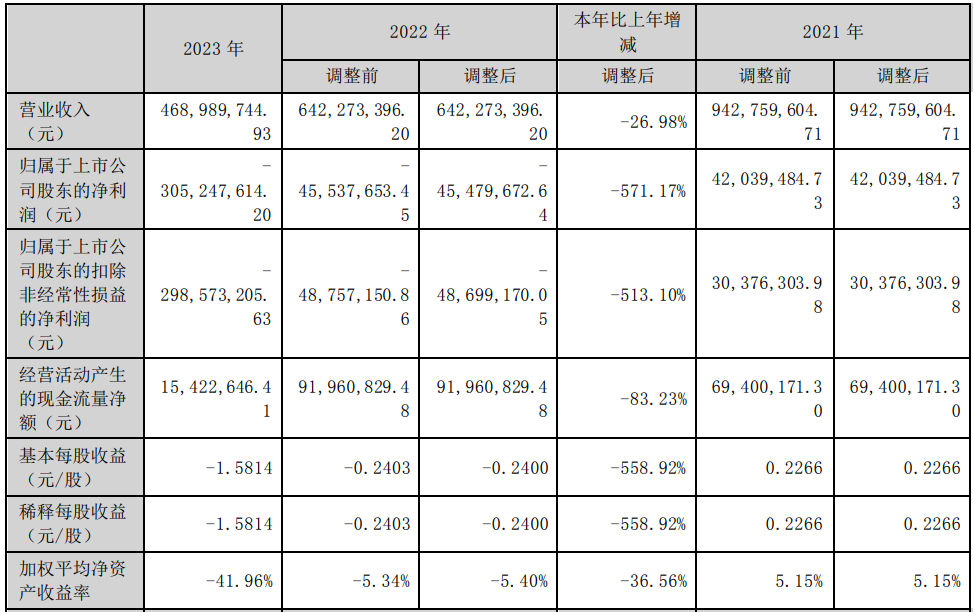

中国经济网北京4月23日讯 南极光(300940.SZ)昨日晚间发布2023年年度报告,公司实现营业收入为4.69亿元,同比减少26.98%;归属于上市公司股东的净利润为-3.05亿元,去年为-4.55亿元;归属于上市公司股东的扣除非经常性损益的净利润为-2.99亿元,去年为-4.87亿元;经营活动产生的现金流量净额1542.26万元,去年为9196.08万元,同比下降83.23%。

公司拟定的2023年度利润分配预案为:不派发现金红利,不送红股,不以公积金转增股本。

南极光于2021年2月3日在深交所创业板上市,发行数量为2960.64万股,发行价格为12.76元/股,保荐机构为海通证券股份有限公司,保荐代表人为贾文静、龚思琪。上市次日,2021年2月4日,南极光于盘中创下股价最高点127.99元,此后股价震荡走低。

南极光首次公开发行募集资金总额为3.78亿元,扣除发行费用后,募集资金净额为3.32亿元。南极光最终募集资金比原计划少1.88亿元。南极光于2021年1月29日披露的招股说明书显示,公司拟募集资金5.21亿元,3.40亿元用于LED背光源生产基地建设项目,7272.65万元用于5G手机后盖生产基地建设项目,6440.97万元用于LED背光源研发中心建设项目,4400.00万元用于补充流动资金项目。

南极光本次上市发行费用为4535.05万元,其中保荐机构海通证券股份有限公司获得承销保荐费用3000.00万元。

南极光于2022年4月26日公告称,每10股转增6股,除权除息日为2022年5月6日。

南极光2023年10月26日发布的向特定对象发行A股股票上市公告书显示,根据本次发行方案,本次向特定对象发行股份拟募集资金总额为不超过52,000万元。截至2023年10月11日止,保荐人(主承销商)海通证券指定的收款银行账户已收到5名认购对象缴付的认购资金,实际募集资金总额为人民币519,999,995.20元。2023年10月12日,信永中和会计师事务所(特殊普通合伙)出具了验资报告(XYZH/2023GZAA7B0204号)。经审验,截至2023年10月12日止,南极光本次向特定对象发行股票总数量为33,163,265股,发行价格为15.68元/股,实际募集资金总额为人民币519,999,995.20元,扣除本次发行费用人民币10,230,637.39元(不含税)后,实际募集资金净额为人民币509,769,357.81元,其中新增股本人民币33,163,265元,资本公积人民币476,606,092.81元。

此次发行的保荐机构为海通证券股份有限公司,保荐代表人为卢婷婷、谭璐璐。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)