中国经济网北京2月6日讯 华安鑫创(300928.SZ)2023年度业绩预告显示,公司预计2023年归属于上市公司股东的净利润亏损3,300万元至4,300万元,上年同期盈利4,660万元;预计扣除非经常性损益后的净利润亏损4,000万元至5,000万元,上年同期盈利3,780万元。

华安鑫创业绩变动原因主要系汽车行业竞争加剧,下游成本控制向产业链传导,公司传统业务板块利润空间有所收窄;为了构建全链条生产格局,公司投资建设的南通智能制造基地起步时间较短,工厂未完全投产,相关试产及管理费用支出较大;为紧抓行业变革契机,公司把握发展机遇大力发展车载领域相关业务并加大研发投入,研发费用同比增长幅度较大;公司深度布局上游资源的同时,积极开拓下游新能源汽车市场及商用车、智能辅助驾驶等业务,部分联营企业因初期各项投入较大导致亏损,公司投资收益减少;报告期内,公司2023年度非经常性损益对净利润的影响金额约700-900万元,主要系计入损益的政府补助收入及投资收益等。

华安鑫创于2021年1月6日在深交所上市,发行数量为2000万股,发行价格为38.05元/股,保荐机构为国金证券股份有限公司,保荐代表人为吴成、邱新庆。

上市当日,华安鑫创盘中创出最高价111.63元,为该股上市以来最高价,当日收报87.03元,涨幅128.73%,此后股价震荡下跌。

华安鑫创上市募集资金总额为7.61亿元,扣除发行费用后,募集资金净额为6.76亿元。华安鑫创最终募集资金比原计划多1.26亿元。华安鑫创此前披露的招股说明书显示,公司拟募集资金5.50亿元,分别用于前装座舱全液晶显示系统研发升级项目、后装座舱显示系统研发升级项目、座舱驾驶体验提升研发中心项目、补充流动资金。

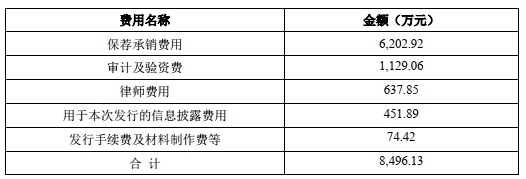

华安鑫创本次上市发行费用为8496.13万元,其中保荐机构国金证券股份有限公司获得保荐承销费用6202.92万元。

华安鑫创本次上市发行费用为8496.13万元,其中保荐机构国金证券股份有限公司获得保荐承销费用6202.92万元。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)