中证智能财讯 城地香江(603887)1月30日晚间披露2023年度业绩预告,预计2023年归母净利润亏损4.85亿元至6.56亿元,上年同期盈利259.42万元;扣非净利润亏损5.36亿元至7.25亿元,上年同期亏损2547.23万元。以1月30日收盘价计算,城地香江目前市盈率(TTM)约为-4.65倍至-6.29倍,市净率(LF)约0.98倍,市销率(TTM)约1.33倍。

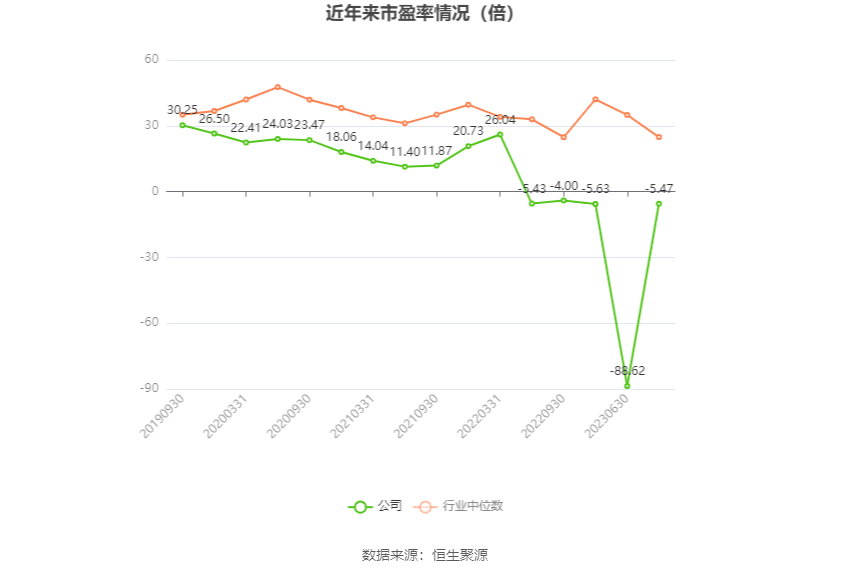

以本次披露业绩预告均值计算,公司近年市盈率(TTM)情况如下图:

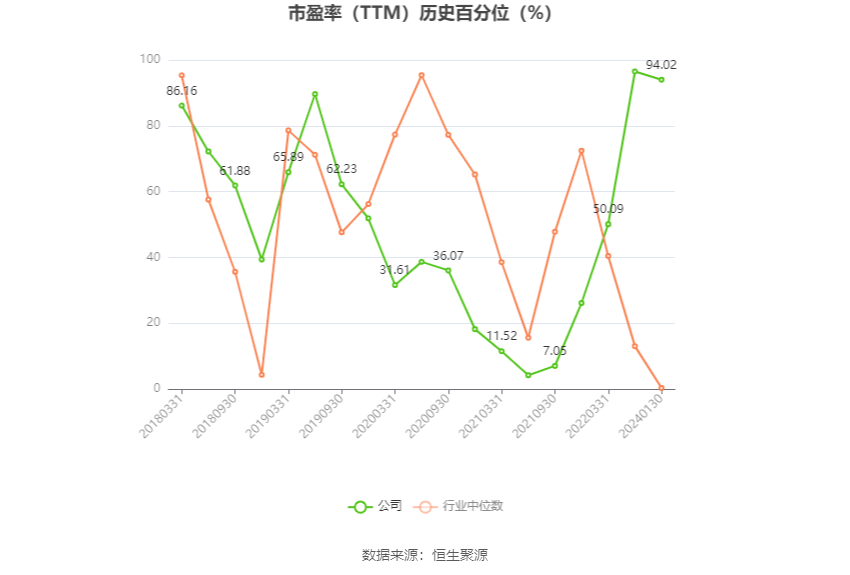

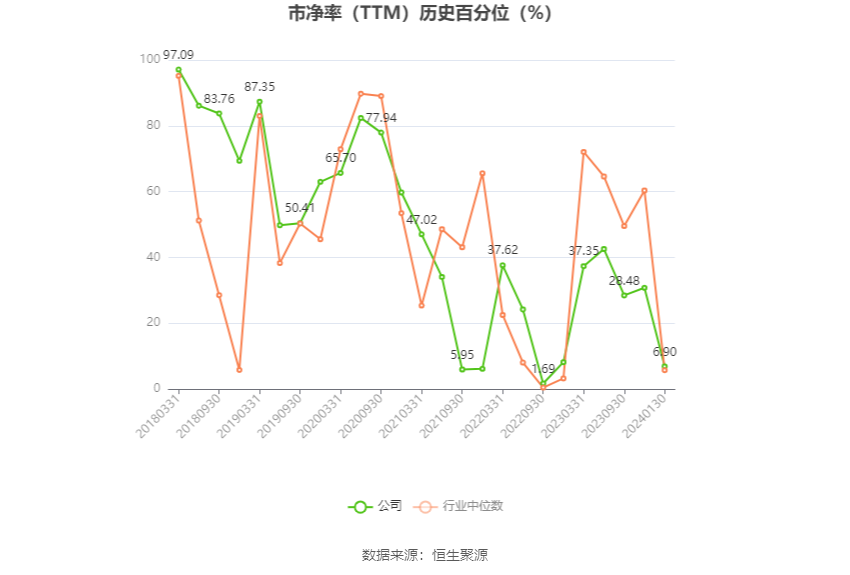

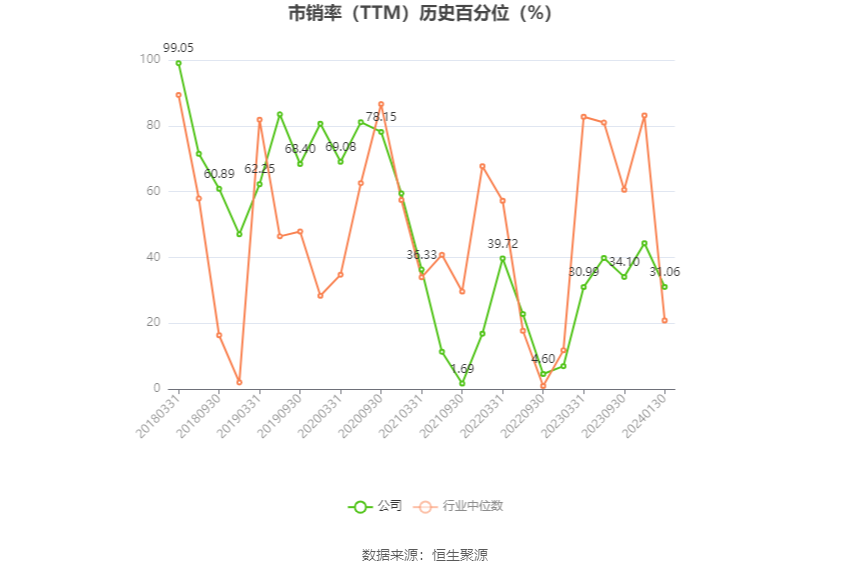

以本次披露业绩预告均值计算,公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)情况如下图:

以本次披露业绩预告均值计算,公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)情况如下图:

资料显示,公司致力于提供IDC一站式服务,其中主要包括:数据中心相关设备生产制造及销售;数据中心前期筹划、咨询;数据中心系统集成;数据中心销售及运维等服务,并由相关子公司各司其职形成协同效应,为公司继续打通数据中心全生命周期特色服务提供重要支撑。同时,原主业地基与基础设计咨询与施工业务,范围主要涉及房地产、工业、市政、公共建筑等地下空间的基坑围护、桩基工程及工程设计与咨询,将结合现阶段行业情况开展工作。

对于业绩预亏的主要原因,公告称,自2021年房地产行业出现流动性风险开始,公司结合外部市场情况及内部经营安排,主动收缩桩基业务规模,降低房地产行业流动性风险波及程度,但也导致了公司相关业务收入大幅下降,经公司财务部门初步测算,2023年全年相关业务收入较去年同期预计下降约60%。

公司自2019年完成重组并购后,明确整体转型互联网数据中心行业的经营大方向,通过整合双主业资源积极开展数据中心相关业务,于2020年先后拿下太仓及临港数据中心能源指标,除去太仓数据中心项目因客观原因导致项目进度缓慢外,临港数据中心已实现部分交付使用。而考虑到桩基业务的商业模式,也基于房地产行业流动性风险持续及公司应收账款余额体量的考量,公司决定将桩基相关业务进行收缩,以减小房地产行业流动性风险对公司的进一步影响,加速公司向互联网数据中心企业的转型步调。同时,公司往年互联网数据中心业务中有大部分收入为互联网数据中心系统集成业务,该类业务模式为客户代工代建数据中心,也存在大额应收账款周期较长,相应的减值准备也不断增长,从而整体影响公司互联网数据中心业务盈利水平。

报告期末公司对香江科技股份有限公司启动商誉减值测试,经初步测算,拟对其计提商誉减值准备40800万元~55200万元,预计影响公司报告期内利润-55200万元~-40800万元,并相应影响截止2023年12月31日公司合并归属于上市公司股东的所有者权益-55200万元~-40800万元。

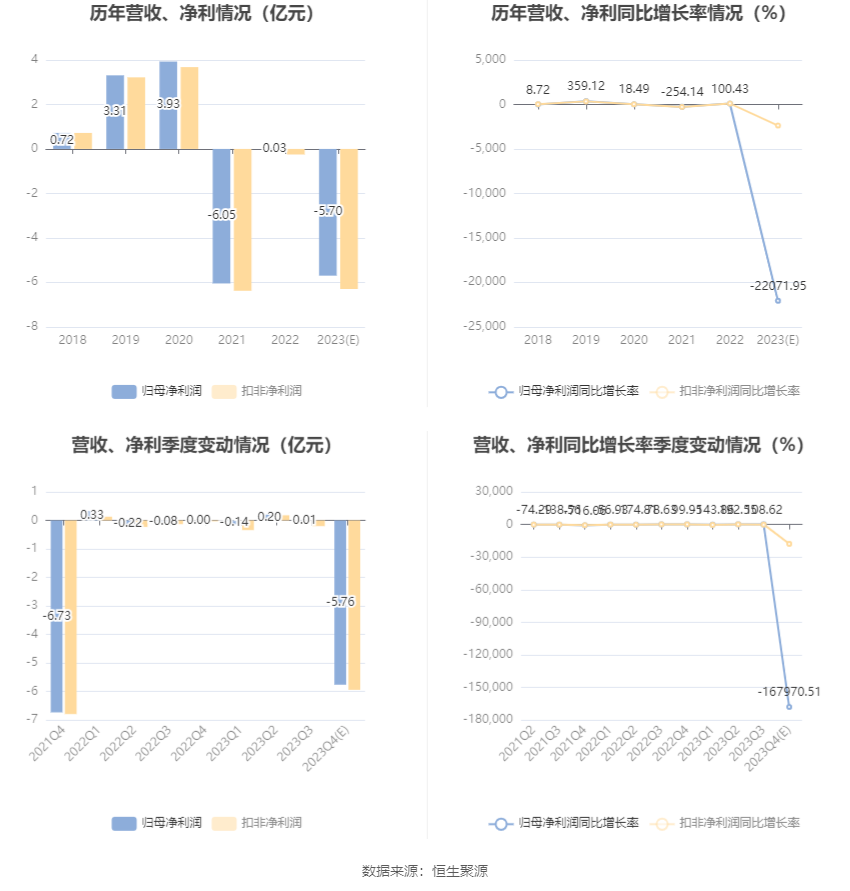

以本次披露业绩预告均值计算,公司近年盈利情况如下图:

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)