中国经济网北京7月31日讯 深交所上市审核委员会2023年第58次审议会议于2023年7月28日召开,审议结果显示,四川省自贡运输机械集团股份有限公司(以下简称“运机集团”,001288.SZ)向不特定对象发行可转债符合发行条件、上市条件和信息披露要求。

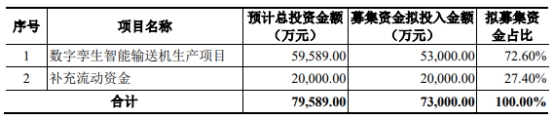

运机集团2023年7月18日披露的向不特定对象发行可转换公司债券募集说明书(修订稿)显示,公司本次向不特定对象发行可转换公司债券募集资金总额不超过73,000.00万元(含73,000.00万元),扣除发行费用后的募集资金净额拟投资于以下项目:数字孪生智能输送机生产项目、补充流动资金。

联合资信评估股份有限公司对本次发行的可转换公司债券进行了信用评级,并于2023年5月6日出具了《四川省自贡运输机械集团股份有限公司向不特定对象发行可转换公司债券信用评级报告》(联合〔2023〕2601号),评定公司主体信用等级为AA-,本次发行的可转债信用等级为AA-。

运机集团本次可转债的保荐机构(主承销商)是招商证券股份有限公司,保荐代表人是王志鹏、孙静。

2021年11月1日,运机集团在深交所主板上市,发行股份数量为4000.00万股,全部为公开发行新股,不安排老股转让。运机股份的发行价格为14.55元/股。公司本次发行新股募集资金总额为5.82亿元,募集资金净额为5.18亿元。

2021年10月19日,运机集团发布的招股书显示,公司拟募集资金5.18亿元,用于大规格管带机数字化加工生产线技术改造项目、物料输送成套装备远程数据采集分析控制系统应用产业化项目、露天大运量节能环保输送装备智能化生产基地建设项目、西南运输机械技术研发中心项目、补充流动资金。

运机集团IP0的保荐机构为招商证券股份有限公司,保荐代表人为葛麒、张鹏。运机集团的发行费用约6358.77万元,其中,招商证券股份有限公司获得保荐费用及承销费用3773.58万元。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)