行业主要上市公司:目前国内危废处理行业的上市公司主要有瀚蓝环境(600323)、格林美(002340)、清新环境(002573)、上海环境(601200)、启迪环境(000826)、维尔利(300190)、东江环保(002672)、永清环保(300187)、万邦达(300055)、伟明环保(603568)

本文核心数据:危废产生量、危废市场规模、危废处理能力

1、工业危废市场发展现状

——我国大、中城市工业危废产生量不断增长

据生态环境部统计,2006-2019年我国工业危废产生量年均复合增长率达7.37%,危废产生量总体呈现增长势头。由于危废监管相对滞后,尚有大量危废并未纳入到环保部门统计范围,实际的危废产生量或被严重低估。

根据生态环境部2020年发布的《全国大、中城市固体废物污染环境防治年报》显示,2019年,196个大、中城市工业危险废物产生量达4498.90万吨。工业危险废物产生量排在前三位的省是山东、江苏、浙江。工业危险废物综合利用量占利用处置总量的47.2%,处置、贮存分别占比38.5%和14.3%。前瞻根据往年情况,初步测算2020-2021年中国大、中城市工业危废产量分别在4996.94万吨和5365.03万吨左右。

注:截至2022年1月初,生态环境部暂未公布2020年及以后年度数据,图中2020年和2021年数据为前瞻测算值。

——工业危废处理市场规模持续扩大

工业危险废物主要产生自化工、制药、有色金属冶炼、表面处理等行业。因此相关行业市场规模比较分散,没有出现大型企业,比较大的企业有东江环保、格林美、富春环保等,按工业危废平均处置价格3-4元/kg(按平均值0.35亿元/万吨)计算。前瞻初步测算2020年我国工业危废处理市场空间规模近1749亿元,2021年市场容量在1878亿元左右。

——工业危废处理技术种类丰富

目前国内主流的工业危废处理方式主要有资源化处理、HZY型回转窑废弃物焚烧处理系统、预脱硫—电解沉积全湿法蓄电池铅回收清洁生产技术、电视机阴极射线管屏、锥玻璃分离、破碎、清洗处理技术及危废安全填埋等,具体技术及其应用如下:

2、医疗危废市场

——医疗废弃物来源广泛、产出稳定

由于医疗废物来源广泛,很难准确、严格地统计产生量。通常是根据医疗机构的病床数、病床使用率以及单位病床平均每天产生的医疗废物量估算医疗废物的总产生量。

根据卫生部数据,2020年我国医疗机构入院人数为23013万人、平均住院日为8.5天,诊疗人数774000万人次,据上述统计方法,前瞻估算2020年我国医疗废弃物产生量为183万吨。综合考虑我国实际市场情况,结合线性预测,前瞻初步测算2021年我国医疗废弃物产生量达210万吨。

——医疗危废市场容量巨大

若按平均每床每天3.58元计算,每年按365天算,医疗废弃物市场规模=床位数*病床使用率*每床价格*365。据此估算,2020年我国医疗危废市场规模为86.22亿元,2021年市场规模在90.68亿元左右。

——医疗危废处理新技术不断拓展

目前国内已有的主要医疗废物处置技术包括:卫生填埋法、高压蒸汽灭菌法、化学消毒法、电磁波灭菌法、高温焚烧法(以回转窑、热解焚烧炉、炉排炉以及新型等离子体法等)。

3、核废料市场发展现状

——中国核电装机与发电规模同步提高

得益于能源需求的增长以及核电的突出优势,《核电中长期发展规划(2005-2020年)》中确立了核电在我国经济与能源可持续发展中的战略地位,核电产业进入了规模化发展的新阶段。随着核电项目的完工,我国核电装机规模不断扩大,发电量同步提高。根据中国核能行业协会公布最新数据显示,2021年,我国商运核电装机容量达到5464万千瓦,全国全年核电发电量4071亿千瓦时。同时,作为核电站运营及核燃料燃烧形成的核废料也随着核电发电规模的快速增长而与日俱增,对核废料的处理成为我国新时期危废处理领域的一项重要任务。

——中国核废料处置场分布集中在我国中部地区

核废料产生后,分为中低放射性废物和高放射性废物两种。中低放射性废物,部分固体废物,经过配套的核废料处理厂进行特殊清洗去污后,可被核电站回收利用;其他的采取最小化原则煅烧后进行水泥固化,再交由专业的中低放处置场进行处置。高放射性废物一般被称为乏燃料,通行的处置方式是通过建设一定规模的处置场进行封存处置。

目前中国在甘肃和广东各有一座核废料处置场,各可存放核废料8000立方米。除了核电运行过程中产生的核废料,还有建设机组过程中不断产生的核废料需要处理。

4、废弃电器电子产品拆解处理市场

——中国废弃电器电子产品处理能力仍以大型企业为主

截至2019年底,全国共有29个省(区、市)的109家废弃电器电子产品处理企业被纳入废弃电器电子产品处理基金补贴企业名单,废电视机、废电冰箱、废洗衣机、废房间空调器、废微型计算机合计年处理能力约为1.6亿台。但实际上其中仅有94家处理企业实际开展废弃电器电子产品拆解处理活动,共拆解处理废弃电器电子产品8417.1万台(套),同比增长3.9%。

其中由上市公司、集团公司、电器电子产品生产者建立的处理企业共计60家,占处理企业总数的55%,年处理能力占全国总处理能力的69.6%。

注:以上数据统计期间为2019年,截至2022年1月初,生态环境部暂未公布2020年及以后年度数据。

——中国废弃电器电子产品拆解主要产出CRT玻璃和塑料

2019年,废电器拆解处理总重量为217.9万吨,得到拆解处理产物为215.4万吨,产出率达到98.9%。其拆解产物主要为彩色CRT玻璃、铁及其合金和塑料,占据所有拆解产物产出量的75.1%。

彩色CRT玻璃、铁及其合金和塑料拆解处理量分别占总拆解处理量的33%、21%和21%。

注:以上数据统计期间为2019年,截至2022年1月初,生态环境部暂未公布2020年及以后年度数据。

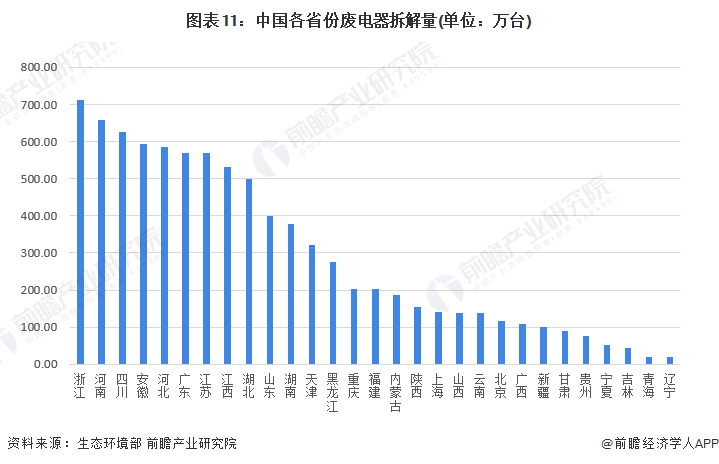

——废弃电器电子产品拆解处理市场区域竞争:浙江居首、辽宁垫底

根据实际开展废弃电器电子产品拆解处理活动的94家企业所在地区拆解处理量,拆解处理量最大的五个省份依次为浙江、河南、四川、安徽、河北,占拆解处理总量的38.2%。从省份拆解量来看,华中地区仍然占据废弃电器电子产品处理市场的领先地位。

注:以上数据统计期间为2019年,截至2022年1月初,生态环境部暂未公布2020年及以后年度数据。

以上数据来源于前瞻产业研究院《中国危废处理行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)