金融危机以来专业投机者最猛烈的抛盘之一,为周三开始蔓延到大盘的科技股砸盘火上浇油。新年伊始,去年12月平仓高增长、高估值股票头寸的对冲基金猛烈抛售软件和芯片制造商股票。高盛集团主经纪商业务汇编的数据显示,在截至周二的四个交易日中,这些卖盘的绝对额达到了10多年来的最高水平。

周三发布的美联储会议纪要显示,上次的政策会议提到更早、更快加息。随后,科技股的暴跌进一步恶化。E*Trade Financial的投资策略董事总经理Mike Loewengart表示,这揭示出“美联储比一些人预期的更鹰派”。

纳斯达克100指数下跌超过3%,创下3月以来的最大两日跌幅。高估值股票是重灾区,高盛一篮子高估值软件股下跌6.3%,至去年5月以来的最低水平。

“美联储今年将加息,可能比许多人想象的更激进,”Socorro Asset Management LP首席投资官Mark Freeman表示。“许多科技股几乎没有来自多头群体的支持,因此不需要多大抛压就可以令其大跌,这反过来迫使对冲基金卖出更多。”

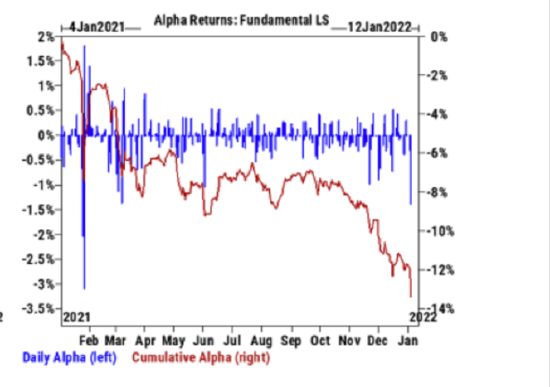

利率上升的幽灵促使交易员们重新思考他们长期以来对科技公司的喜爱。蜂拥离场给那些重仓投机性软件股的对冲基金造成了麻烦,去年年底平仓部分头寸之后,他们对这类股票的持仓仍处于高位。周二,高盛的多空基金客户遭遇了一年来最惨的alpha回撤,即低于市场的回报。

资料来源:高盛集团

资料来源:高盛集团甚至在美联储会议纪要发布前,科技股就已经开始在板块轮动中下跌了,大型投资者抛售高高在上的股票,买入势将受益于经济改善的公司。在周三之前,高盛的对冲基金客户在前四个交易日买入了航空、能源和工业股。由此,他们的科技股敞口相对于标普500指数跌至高盛有记录以来的最低水平。

随着美联储更加鹰派和美国国债收益率上升,估值过高的股票可能很难证明其估值的合理性。根据Bernstein汇编的数据,大约三分之一的科技股市销率在10倍以上。彭博数据显示,标普500指数市销率为3.2倍。

责任编辑:唐婧

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)