远洋服务的另类增长:关联方利息收入粉饰利润 捂车位惜售

上市5天跌逾14%,即便首发市盈率不高,远洋服务也没有逃脱破发的命运。

12月21日,特发服务创业板上市大涨148.67%,带动A+H两地41家物业股32家股价上涨,其中龙头碧桂园服务涨幅达10.06%,华润万象生活涨11.73%,时代邻里涨8.82%,保利物业、合景悠活、新城悦服务等5家,涨幅均在7%以上。

这其中,并不包括刚刚上市的远洋服务控股。背靠远洋集团,远洋服务的前景似乎未被投资者看好。2020年1-11月远洋集团销售额累计1082.4亿元,仅完成今年目标的83.26%。母公司的销售压力传导至远洋服务,首先是非业主增值服务收入上半年同比下降8%,导致公司上半年总营收增速只有6.6%。而仔细研究远洋服务的财务数据,会发现几处特别之处。

关联方利息收入粉饰净利润

远洋服务背靠远洋集团。上市前远洋集团持有远洋服务90.1%的权益,上市后远洋集团持有股份下降至67.57%,仍为远洋服务控股股东。

2017-2020年6月公司在管面积为29.5百万平方米、37.3百万平方米、40.5百万平方米、42.3百万平方米,其中来自集团的在管面积占比为86.44%、74.53%、72.59%、71.63%,虽然近年来第三方面积不断加大,但依然可以看出对远洋集团依赖较大。

与大多数房企旗下的物业板块一样,远洋服务与母公司关联密切,不仅在业务上依赖后者,同时在资金方面支援母公司。

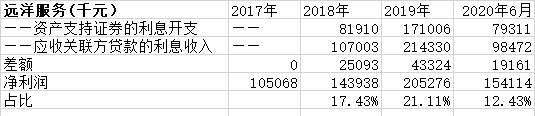

2018年,远洋服务与第三方投资银行及经纪公司订约,将在管物业的物业管理费权利证券化,所得款将为远洋(中国)提供贷款,计息年利率为8.04%。由此产生了相关的利息收入及开支,2018年、2019年及2020年6月,公司资产支持证券的利息开支为8191万元、1.71亿元、7931万元,应收关联方贷款的利息收入为1.07亿元、2.14亿元、9847万元,利息收入远大于利息开支,这笔财务收入给远洋服务增色不少,占当期期内溢利的17.4%、21.1%、12.4%。

扣除与向远洋(中国)提供贷款有关的其他收入及与资产支持证券有关的财务开支,远洋服务2017年-2020年6月实际净利率分别为8.7%、7.8%、9.4%及15.5%,以2019年不足10%的净利率来看,远洋服务实际盈利能力弱于同行。

值得注意的是,资产证券化获得资金进而转贷给母公司的操作在物业股中不算少见,但一般按照原贷款利率垫款。比如卓越商企向关联方垫款4.55亿元时,条款与相关银行借款基本相同;金科智慧服务2017-2019年关联方垫款利息收入与借款利息开支金额趋同。类似远洋服务这般,关联方利息(收入-成本)净额占利润比重达到20%的情况,并不多见。

存货占流动资产比达13% 捂车位惜售

罕见操作不止于此。截至2020年6月,公司存货账面价值为1.33亿元,占流动资产比例为12.91%,仅次于招商积余居物业股第二。

这一数据与其体量较为不符。公司目前在管面积42.3百万平方米,2019年营业收入为18.3亿元。在管面积与荣万家(48.4)同量级,营收与卓越商企相当,属于中型物管公司。不同于其他行业,物业管理行业最大的成本来自于人力,所以存货极少甚至是无存货。

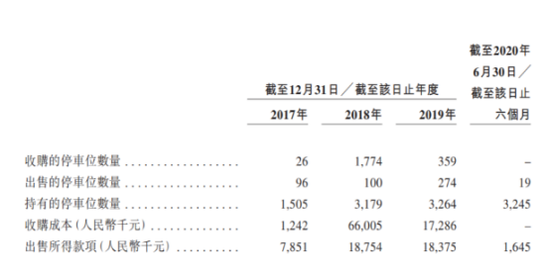

远洋服务解释大部分存货是停车位。2017年-2020年6月,存货中停车位的账面值分别为6110万元、1.23亿元、1.3亿元及1.3亿元。这些剩余未出售停车位分布于北京、中山、大连、南京、秦皇岛、沈阳及长春,公司向物业开发商批量折价购买再转售给业主,远洋服务赚取其中差价。

这项业务平均毛利率为30.0%、80.3%、45.2%及35.7%。其中北京的停车位购于2010年,成本低且多年来价格连续上涨,导致北京出售停车位毛利率在80%左右。2020年受疫情影响,停车位出售仅19家。

远洋服务表示,由于供应量有限,预计北京的停车位的销售价格将上涨,未来五年将战略性地控制销量以将回报最大化。而2018年猛增的停车位多位于中山、秦皇岛及长春,预计花费三至五年时间,入住率较高时售空相关停车位。

捂盘惜售导致公司停车位的周转天数异常高,2017-2019年为4625天(约12年)、9398天、4651天,作为对比世茂服务2018/2019年存货周天数为821/897日。

物管公司经营车位待价而沽无可厚非,需要注意的是存货录得亏损。大部分物管公司的做法是对停车位协销,以提取相关的服务费。因为购买车位需要资本投入,并不利于轻资产运营模式运行。

wind数据显示,物业股中报存货余额前6位分别是招商积余、中海物业、绿城服务、世茂服务、华润万象生活、远洋服务控股。招商积余收重组影响存货占比较大,其他几家存货中虽包含停车位,但对比可知远洋服务的营收规模最小,较高存货带来的收益亦或风险将被放大。

整体而言,远洋服务目前面临收入增长承压的困境。公司营收增速从2018年的32.7%下降至2019年的13.6%,截至2020年6月营收同比仅增6.55%。在20亿营收面前,停车位买卖业务不值一提,聚焦主业加速扩张或是当务之急。

热文排行

联系我们

- 邮 箱: caojie6@staff.sina.com.cn

- 地 址:北京市海淀区西北旺东路新浪总部大厦

- 微 博:新浪财经房产

400-052-0066 欢迎批评指正

Copyright © 1996-2020 SINA Corporation

All Rights Reserved 新浪公司 版权所有