来源:金融人事mini

国内保险业通过并购方式绝对控股的第一家公募基金公司——太平基金,近日又传出换帅的消息。

基金人事了解到,原华夏人寿副总裁刘冬拟任太平基金董事长,原董事长焦艳军退二线,任集团工会主席。

从年龄上看,出生于1972年的焦艳军远未到退休年龄,早早退居二线,或另有深意。

换帅

太平基金的前身是中原英石基金,成立于2013年,彼时,背后的大股东是中原证券和安石资产。其中,中原证券出资占注册资本的51%,安石投资出资占注册资本的49%。

但中原英石基金自成立后业绩一直不好,管理规模长期仅1000万元左右,中原证券最终选择转让所持基金公司股权。

2016年7月,中原证券将其持有的34%股权转让给太平资产,中国太平保险集团成为中原英石基金的实控人,中原英石基金也正式更名为太平基金。

2017年7月,太平资产增资太平基金,注册资本由2.27亿元增至4亿元,持有太平基金股权由66%增至83%,中原证券所持股权下降至8.5%。2019年12月,中国证监会核准中原证券将其持有的太平基金8.5%股权转让给太平资产,2020年初该笔股权变更获太平基金股东会决议通过,至此中原证券完全退出,不再持有太平基金股权。

中原证券退出太平基金今后,中国太平又先后调整了太平基金在整个集团中的权重和管理层人选。

其中,最受市场关注的是2021年的太平基金管理层“集体后退一步”。

2021年9月2日,太平基金公告高级管理人员的系列变更,原太平基金总经理尤象都因个人原因离职。剩余高管层,在职务上都“降了一级”,原董事长范宇转任总经理、同时代任董事长;原副总经理季勇、史彦刚转任公司助理总经理,但依旧有高管资格。

彼时,太平集团给出的解释是,太平基金将纳入太平集团子公司管理,从集团二级子公司变成一级子公司,表面上看管理层职级有所降低,但实际上是“升了”。

随后在当年的9月10日,太平基金公告,焦艳军出任太平基金董事长。

焦艳军,1972年11月生,在职研究生学历。曾任中国证监会办公厅秘书处副处级秘书、基金监管部监管三处副处长、处长,吉林省金融工作办公室党组书记(正厅长级)。进入中国太平后,先后任中国太平保险集团有限责任公司、中国太平保险集团(香港)有限公司和中国太平保险控股有限公司高级管理人员,兼任太平基金管理有限公司董事长。

截至此次人事调整,焦艳军在太平基金的任期已满三年。

即将接任太平基金的刘冬,任职经历和焦艳军比,相对丰富很多。

2019年刘冬(右一)参加华中科技大学校友活动时照片

2019年刘冬(右一)参加华中科技大学校友活动时照片刘冬,经济学博士,毕业于华中科技大学,1997至2005年先后在港澳、光大、中原证券从事投资银行工作,2005至2006在PLATINUM FUND做中国区总监,2006年开始,在天津港集团从事上市公司和金融板块相关管理工作,筹建了滨海新区第一家法人金融机构,参与首单H股反向收购境内上市公司的工作;2009年7月后,曾任华夏人寿副总裁,分管战略、团险、办公室、机构开设、慈善公益工作;还曾兼职中国老龄事业发展基金会副秘书长和中国SOS儿童村监事。

发展

保险系公募基金,是由保险机构发起设立并管理的公募基金产品。这些保险机构通常拥有雄厚的资金实力、丰富的风险管理经验以及广泛的客户资源。

作为一家保险系公募,太平基金具有该类型机构最典型的特点。

从管理规模上看,自2021年开始,太平基金的整体管理规模增长缓慢。截至今年三季度末,总数据为562.51亿元,其中债券型产品的规模为428.84亿元,占比超76%,偏固收的产品格局非常明显。

在投资策略上,由于保险资金注重长期稳定的回报,保险系公募基金更倾向于采取稳健的投资策略,在固定收益类资产上有相对较高的配置比例,注重资产的配置和风险的平衡。

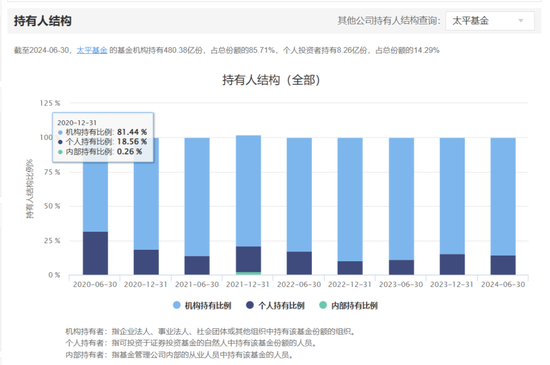

同时,从产品持有人结构来看,截至今年二季度末,太平基金的机构持有人占比为85.71%,和个人投资者数据对比悬殊。

但从作为太平基金主力的偏债型基金业绩来看,其表现仍差强人意。

数据显示,截至今年7月,太平基金偏债型基金近年来平均收益率为1.55%,比同期的中证综合债指数(4.33%)、同类平均(2.37%)都低。太平基金近1年、近3年、近5年的偏债基金平均收益率均大幅跑输市场同类公司均值。

而这,或许正是太平基金此次人事调整的关键点所在。

太平基金现任总经理曹琦,2023年11月才正式接任该职务,此前她曾在工商银行上海分行任职。

曹琦,毕业于复旦大学(香港大学合办),获工商管理硕士学位。2021年2月起出任太平资产董事、副总经理、财务负责人,此前曾任工商银行上海分行副行长、行长助理等职。

刘冬到任后,搭配曹琦,如何拉动太平基金的业绩,促进保险系公募基金的发展,对于投资者和金融市场都具有重要意义。

责任编辑:王馨茹

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)