刊首语:2021,中国金融业新十年大幕开启。新浪财经推出《金融大时代》年度专题,专题包含“100人100瞬间”、“时代有温度”、“行业有情怀”三大篇章,回望历史镜鉴,记录金融人物,展望星辰征途。

本文由新浪财经、保契联合出品

穷则变,变则通,通则久。

上半年,在车险保费增速持续低迷的境况下,非车险业务开始“担纲”财险业增长极,与车险业务形成“双驱动”格局。

银保监会近日披露的数据显示,上半年,财险业保费达6029亿元,同比下滑2.9%,6月单月同比下滑5.8%。从数据来看,财险业保费增速反弹“拐点”依然没有出现,且有进一步恶化的趋势。

不过,在行业性低增速下,非车险表现亮眼:上半年保费收入3599亿元,占财险业保费收入比重升至49%,这在过往几年极其罕见。例如,2019年非车险业务占比仅为37%,2020年占比为41%,今年上半年占比基本与车险持平。

车险“黄金10年”早已远去

非车险业务占比的迅速提升,衬托出车险业务的持续低迷。

实际上,2016年以来,车险保费增速开始略显疲态。经过2020年新冠疫情的冲击以及车险综改的影响,车险业的高光时期便一去不返,开始进入了让从业者难受的存量博弈时代。

近期,甚至有财险公司管理者感叹,今年以来“财险行业的大小公司都感受到了前所未有的压力,压得难以喘气。”

笔者从行业获得的交流数据也显示,今年上半年车险综合成本率进一步攀升至99.9%,同时,中小财险公司车险承保呈普遍亏损的状态,不同险企间分化较为明显。若非投资端硬撑,车险已经处于行业性无利可图的境地。

为何车险业会陷入如此窘境?冰冻三尺非一日之寒。车险业的低迷,既有宏观经济放缓、监管趋严的外部因素,也有保险公司经营层面的内部因素,内外因叠加才让从业者“难以喘气”。

从宏观层面来看,2006年-2015年,正好是中国的“十一五”和“十二五”规划,这一区间我国GDP快速增长,受益于此,我国财险业10年复合增长率高达20.6%,车险业务作为财险业核心业务,贡献了主要增速。这也是财险业发展的“黄金10年”。

不过,不过2016年-2020年,也就是“十三五”期间,随着我国经济增速放缓,叠加新车销量低迷,车险业增速开始略显疲态,这5年我国财险业保费复合增长率已经低于10%。

2021年,车险保费增速持续承压,上半年车险保费收入为3744亿元,同比下滑8%,远低于上半年财险业-2%的增速(财险公司保费增速为1.7%),明显拖了财险业的后腿。

业内人士将今年车险保费的低增速归因于以下几点:一是,宏观经济有下行趋势和压力,消费不振,抑制行业增速;二是,近年来汽车销量增速放缓,行业增长的天花板下压;三是,车险综改持续影响险企的保费收入;四是,监管趋严……

今年下半年,车险综改即将满一周年,对车险保费的影响逐渐削弱,不过,其他外部因素并没有出现向好的迹象,车险业或将持续承压。

非车险成新增长极

与车险形成强烈反差的,非车险业务增速亮眼。

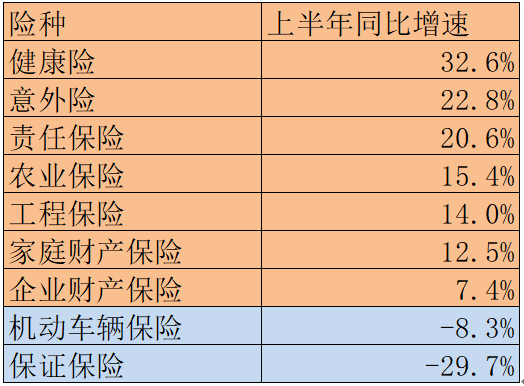

银保监会披露的数据显示,财险公司业务中,上半年非车险业务保费达3599亿元,占比升至49%,同比增速高达14.8%,让人眼前一亮。详见下表:

整体来看,除保证保险之外,健康险、意外险、责任保险、农业保险、工程保险、家财险均出现快速增长。

今年6月份,受非车险增速的提振,头部财险公司保费增速略有回暖。中国平安、中国人保以及中国太保分别实现产险保费收入242、492、142亿元,同比分别增长-1.09%、9.32%、5.66%,增速相较5月份增长5.86百分点、16.7百分点、7.47百分点。

从不同公司来看,今年年初,平安产险常务副总经理史良洵就表示,公司除了继续聚焦平安产险的优势赛道车险外,未来在非车险领域,公司主要从健康和出行两个领域进行深度的布局。

他提到,从健康险市场来看,去年全国的总保费为8000亿元规模,预计到2025年将增长到2万亿元,规模庞大的市场需要险企去研发、设计更多优质的保险产品来满足市场需求。而从出行领域来看,当前市场上的诸多产品和保障服务还不是很丰富,例如客户在紧急突发状况下需要的救援、服务等,为此,公司将着力设计一些更加匹配用户需求的产品和服务。

转变增长方式是破卷之路

尽管目前非车险业务增速较快,但由于车险增速较慢,大幅拖累了行业增速。因此,财险业要走出低谷,需车险、非车险“两手抓两手都要硬”,转型与改革成为财险公司当务之急。

不过,如何转型依然考验着保险公司经营者。从转型路径来看,近期,多家险企掌舵者提到了供给侧结构性改革、挖掘经济发展新阶段的新需求、避开存量低质量竞争等方式。

原中国人保集团副总裁谢一群近期表示,保险业要在困境中突破重围、破局而出,应当“跳出保险看保险”,积极服务国家发展大局,发挥自身风险管理优势,深刻理解把握新阶段、新格局中的保险新需求,优化产品服务供给,避免存量市场的低水平红海竞争,开辟行业发展的更大空间。

具体来说,谢一群还提到了六大的发展路径:一是深入服务乡村振兴,在“三农”工作重心历史性转移中加快发展农业保险;二是深入服务智慧交通,在顺应未来交通方式变革中谋求发展机遇;三是深入服务健康养老,在应对人口结构变化中把握行业发展红利;四是深入服务绿色环保,在“碳中和、碳达峰”中推动保险产品创新;五是深入服务科技创新,在助力科技自立自强中打造新增长点;六是深入服务社会治理,在政府职能转变中拓宽行业发展领域

大家财险总经理施辉的观点与谢一群颇有类似之处,其认为,增速下降后的存量博弈时代,生路只有一条:成本效率,客户经营。供给侧结构性改革、增长方式转变,提高单位资源投入的产出是破卷之路,这里面“人”是决定性因素。施辉还提到了以下几点:

一是,在差异化、精细化方面下功夫。高质量发展,除了思想观念的转变,比较难的是形成高质量发展能力。专业化、精细化口号后面,其实挑战的是行业是否拥有了多产品线,从销售、两核、运营、客服、查勘等专业技术条线到经营管理条线的高质量人才队伍。财险业的多产品线,是需要专业精细的行业。

二是,加快对科技的运用。保险科技的发展进步,特别是大数据、人工智能,更多的应该聚焦在保险需求的挖掘、细分;聚焦在销售环节的方便快捷实现。保险科技的发展和应用,客观上说可以把很多流程、规则、标准固化于系统,提高专业化经营的运营能力,但机器、系统是服务于人的思想的;需求、产品、模式、需要人来探索推动;理念、思想需要人在实践中总结提炼。保险科技的发展,专业能力的内涵将更多的融入科技运用后的元素,其内容和标准也将会得到丰富和补充。

三是,深化供给侧结构性改革。根据新时代社会经济的需求变化,深化供给侧结构性改革,守正创新,以线上化、移动化、智能化为财险专业精细之载体,才能真正具备高质量发展之能力,并走上高质量发展之道路。

此外,华泰保险集团董事长兼CEO王梓木近期也对媒体表示,如果不能通过差异竞争的道路走上良性的循环,不能创造新的客户价值,那么这些公司最后就面临着退出市场的命运。

王梓木表示,过去车险大多是通过代理人办理,但代理手续费比重非常之高。而各家的服务相差不多。可以说保险业单纯在手续费上的竞争就是一种内卷式的竞争,如果这款产品继续恶性竞争下去的话,各家保险公司就会亏本。保险业“车改”以来,有些公司的综合成本率已经超过了100%,还在不停地卖同类产品。产品模式都一样,最后竞争就归结到手续费的竞争,这就是一种内卷。因此,要通过差异竞争的道路走上良性的循环。

从头部财险公司上半年经营情况来看,笔者获悉,财险“老三家”的综合成本率控制较好,一方面与其车险保费收入高,规模效应明显有关;另一方面其也在大力调整业务结构,提升家庭自用车等优质业务的占比,压缩高风险业务,同时,其在直销渠道建设、提升续保率等方面也更具优势。

而对于中小财险公司来说,面对车险综合改革,其有几个短板:一是管理成本相对于大公司处于劣势;二是渠道和队伍建设难度大,业务掌控力度不强;三是产品开发能力、定价能力相对薄弱。因此,中小财险公司找到差异化竞争路径才是制胜之道。

责任编辑:杨希 1904183207

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)