期货日报

特朗普锁定胜局,全球市场巨震!

“特朗普交易”爆发

11月6日,特朗普宣布胜选,“特朗普交易”爆发式增长,美股创历史新高,美元飙升,贵金属大跌。

美股三大指数大幅上涨。标普500指数收涨146.28点,涨幅2.53%,报5929.04点,突破10月18日所创收盘历史最高位5864.67点。道琼斯工业平均指数收涨1508.05点,涨幅3.57%,报43729.93点,突破10月18日收盘位43275.91点。纳斯达克综合指数收涨544.29点,涨幅2.95%,报18983.47点,突破10月29日收盘位18712.75点。特斯拉大涨近15%,特朗普媒体科技涨34.8%后回吐多数涨幅。

美元指数飙升。衡量美元对六种主要货币的美元指数当天上涨1.61%,在汇市尾市收于105.090。

贵金属大幅下挫。COMEX12月黄金期货尾盘跌2.69%,至2675.8美元/盎司。COMEX12月白银期货尾盘跌4.42%,至31.325美元/盎司。

有色金属多数收跌。伦铜下跌4.06%,报9343美元/吨。伦锌收跌4.2%,报2973美元/吨。

国际油价盘中跌超3%,收盘跌幅收窄。WTI12月原油期货收跌0.42%,报71.69美元/桶。布伦特1月原油期货收跌0.81%,报74.92美元/桶。

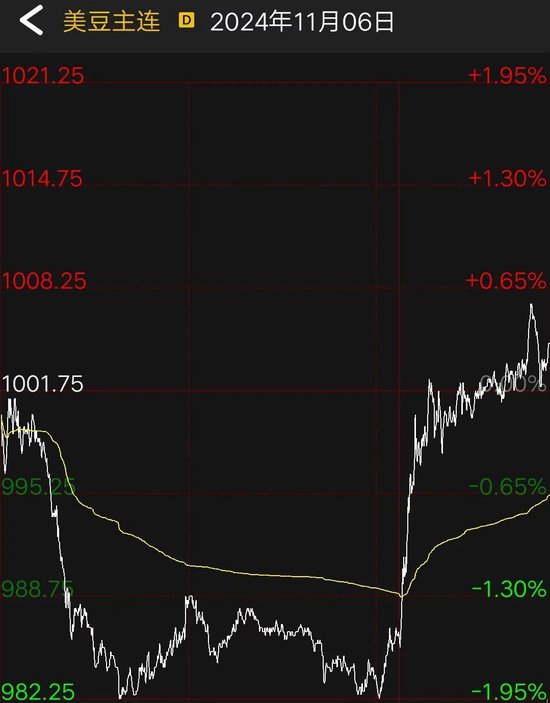

CBOT大豆先抑后扬,盘中一度下跌2%。CBOT1月大豆期货收涨0.2%,报1003.75美元/蒲式耳。

拜登与特朗普通话,祝贺其胜选

据央视新闻消息,当地时间11月6日,美国总统拜登已致电共和党总统候选人、前总统特朗普,祝贺他在2024年美国总统选举中获胜,并邀请他到白宫讨论权力交接事宜。美国白宫表示,工作人员将在“不久的将来”协调日期。

据悉,拜登计划于11月7日就选举结果发表讲话。

此外,拜登也已与美国现任副总统、民主党总统候选人哈里斯通话,肯定其竞选团队的工作。

据美国多家媒体6日测算和报道,在2024年美国总统选举中,特朗普所获选举人票已经超过当选所需的270张。特朗普已于6日凌晨在佛罗里达州棕榈滩县会展中心发表胜选讲话。

当地时间11月6日,美国总统大选计票仍在进行。根据多家美媒最新公布的初步测算,特朗普目前已获得295张选举人票超过胜选所需的270张选举人票提前锁定胜局。而哈里斯得票数暂为226张。

美国总统选举采取选举人团制度,50个州按人口比例分配选举人票,获得538张选举人票中的至少270张即为获胜。

11月6日,中国外交部发言人毛宁主持例行记者会,有记者就2024年美国大选的结果是否会影响中国的外交政策或中美关系向发言人提问。毛宁表示,我们对美国的政策是一以贯之的,我们将继续按照相互尊重、和平共处、合作共赢的原则看待和处理中美关系。

外交部网站6日晚11时30分发布消息称,外交部发言人就美国总统选举结果答记者问时表示,我们尊重美国人民的选择,对特朗普先生当选总统表示祝贺。

特朗普宣布胜选,业内人士分析后续影响

美国共和党总统候选人特朗普当地时间6日凌晨宣布在2024年总统选举中获胜。其在竞选期间所发表的关于减税、降低利率等主张能否落地,以及落地力度如何,都将影响美国经济以及美联储的货币政策。其政策主张对全球金融市场会带来哪些影响?一起看看业内人士如何分析!

特朗普政策主张主要围绕“减税+低利率”展开,声称将继续推进大规模减税计划,提出规模数万亿美元的减税措施;承诺降低利率,将《减税和就业法案》条款永久生效,企业税率将由当前的21%进一步降低至15%。

中信建投期货外汇与国际宏观研究员朱冠华认为,整体上看,特朗普给出的是“减税+低财政支出”的小政府财政方案,不应理解为较大的财政政策力度。其主张的减税政策会影响赤字,但“小政府”的财政支出理念实际上与收入端缩减相契合,在经济面临压力下,对经济的刺激主要通过降息进行。其主张的对外额外征收的关税可能有助于财政的再平衡。本质上看,其经济主张符合共和党传统的“低利率+低财政”的思路,在此基础上,美联储可能采取更加激进的降息策略。不过,降息、关税等问题带来的再通胀可能会引发后面政策的反复。

在东证期货宏观策略高级分析师王培丞看来,特朗普的对内减税等政策主张将缓解美国经济“硬着陆”的压力,使“软着陆”进一步成为现实。一方面,对企业和个人的减税政策,将刺激经济增长。另一方面,其倡导的美国优先战略,将推动海外资本回流,增加对美投资。不过,减税将造成美国财政赤字扩大,关税政策等的施行将导致美国通胀居高不下,这会使美联储降息陷入进退两难的境地,美联储降息的幅度、节奏有可能遭遇下修。

除内部减税外,特朗普在竞选期间表示,计划对大多数外国商品征收10%~20%的新关税。征收关税的对象包括德国、日本、韩国、加拿大等美国的盟友。

“政策的声张与实际落地可能存在差异。”朱冠华说,根据特朗普在竞选期间的表述,其主张美国优先,通过更大范围和更高幅度的全面关税,减少贸易逆差,促进制造业回流,其中包含了对任何来源国所有商品征收10%的基准关税。目前美国通胀已经呈现明显的内生性问题,加征关税容易引发通胀进一步加剧,因此实际落地可能会有较大折扣,或通过关税豁免政策降低力度。

王培丞认为,外部环境的不确定性,对投资者预期会造成一定扰动。国内经济面临的局面会更加复杂,提振内需的必要性和紧迫性进一步凸显。对中国资产而言,一揽子稳经济政策规模的加大或短期提振股市,后续股市和债市的走势仍需要视国内经济基本面而定。

黄金方面,一德期货贵金属分析师张晨表示,特朗普反复主张的关税政策将推动美元走高,其他非美货币相对美元走弱,总体而言,对贵金属价格不利。2016年,美国大选结果出炉后“特朗普交易”驱动10年期美债利率上行超过80个基点,美元指数涨超4%,同期国际金价回调10%。本周三相关资产走势与那时趋同。综合来看,在此前市场已提前计价的情况下,周三汇市、商品的大幅波动更多是一次性的。考虑到即将到来的11月FOMC会议较难有增量信息,降息幅度边际收窄虽在预期之内,但令贵金属价格支撑边际减弱。预计金银价格受上述影响大幅波动后延续调整态势。

原油方面,海证期货能化研究员郑梦琦认为,近期OPEC+推迟增产计划1个月,前期市场有消息称沙特或放弃保价格,转向保市场份额,不排除在美国大选结果落定后,沙特缓慢开启前期的增产计划。特朗普主张放松环境监管,给予传统能源税收优惠。因此,中期来看,此主张将提升美国油气产量,增加油气出口,从而利空油价。整体来看,从基本面角度看,特朗普的政策主张利空原油价格,较大的不确定性在于,伊朗和以色列的地缘局势会否进一步升级。

一德期货有色金属首席分析师王伟伟表示,特朗普的大规模减税政策主张可能加剧通胀压力,对有色金属来说是一个相对利多的因素。增加公共支出或投资,有望提升有色金属等关键资源的需求。其强调的“美国优先”和制造业回流,支持有色金属等原材料需求,尤其是在道路、桥梁和水电等基础设施的建设中。但其加征关税的主张,可能导致全球贸易摩擦增加,进而会影响有色金属的全球需求。后续要看其政策主张落地的情况。

责任编辑:张靖笛

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)