来源:看见大宗

报告导读

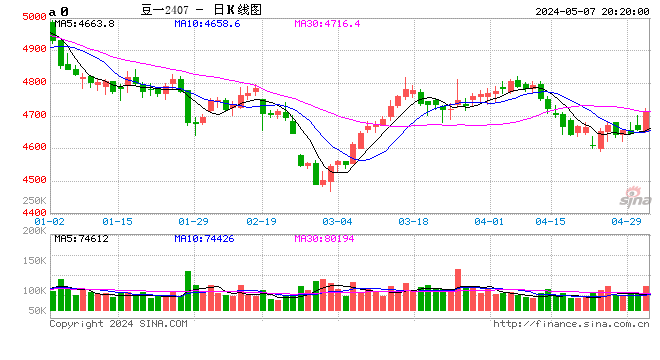

由于市场对于美豆成本的测算存在一定的争议与讨论,在美豆跌破成本后,我们通过还原美豆的真实成本,并辅以豆农面临亏损后保险赔付的角度,综合看待美豆的价格支撑问题。

用于确定成本估算的ERS数据基于大约每4-10年进行一次的调查(ARMS),根据USDA的计划,其在2023年会再次针对大豆进行AMRS调查,我们可能在2025年看到以2023年为基年的2023及2024年的大豆种植成本收益,有可能和现在以2018为基年的估计值产生较大的差异,从而影响我们现在对真实成本支撑的判断。

ERS成本估计值包括运营成本(operating costs)和分配的间接成本(allocated overhead costs)。单从运营成本角度,没有任何一年美豆种植收入低于其运营成本,关乎到农户是否亏损的主要因素还有地租。租地比例来看,美国大豆租地比例超过55%,且57%的租赁土地是每年续签的。因此,每年地租变动对大多数租地户有效。

根据测算,美豆种植全成本(含地租)在10.69-11.48美元/蒲,现金成本(含地租)为8美元/蒲左右,其他不含地租口径的成本更低。因此,如果农场是自有土地或者从纯现金流角度,盘面均距离此类成本有较远距离。

保险一定程度上农户种植收益进行了托底,但可以发现按当前的高单产水平,2024年各类保险对于大豆种植触发赔偿的条件均较高。在预期ERS单产56的情况下,对于ARC-CO计划,市场价格高于$8.8/蒲式耳则无法触发赔偿。对于PLC计划,为$9.26/蒲式耳。对于RP保险75%的覆盖比例,则为$8.2/蒲式耳,均低于11月合约当前的盘面价格。

综合成本和保险两个维度考虑,对于豆农来说,我们最终需要计算针对全成本/现金流成本时的、收入险和价格险下豆农的损益模型。从计算结果来看,不论按照现金流成本还是完全成本计算,农民的收益均会随着美豆价格下跌而一路下滑至8.2美元/蒲时企稳,那么或许美豆的成本支撑还尚未到来。

(此报告是成本系列报告第一篇,后面我们将对巴西成本、美国及巴西成本对比以及成本和价格、供需之间的关系做进一步分析,敬请关注!)

国泰君安期货 高级分析师

尹恺宜

Z0019456

国泰君安期货 资深分析师

傅博

Z0016727

>>以上内容节选自国泰君安期货已经发布的研究报告《从成本的评估方式及大豆保险看美豆的价格支撑问题——大豆成本系列报告(一)》,发布时间:2024年8月22日,具体分析内容(包括风险提示等)请详见完整版报告。

责任编辑:赵思远

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)