结论

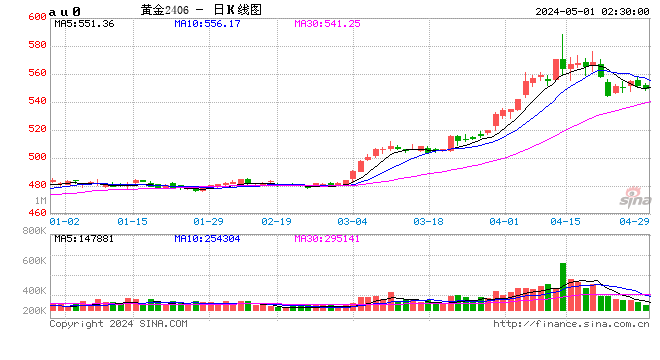

中长期(2024-2025)看涨不变,短期(2-3周)小幅度回调。

基于2023年12月27日《黄金:2024年展望》、2024年3月7日《金银:500不是终点》、4月8日《金银:真的是主升浪么?》、4月9日《金银:沪银涨停后是什么?》,对主逻辑、观点和策略进行跟踪follow。

关于黄金的研究框架有很多,都是对的,只是从不同角度,不同维度的分析。

目前主流的还是美国实际利率与金价负相关的框架。

在2023年至今的上涨中,各种不同的框架也都给出了清晰的上涨逻辑,如地缘避险引发上涨、央行购金增加引发上涨……

我们的黄金逻辑框架还是基于实际利率。目前在实际利率的框架,即实际利率=名义利率-通货膨胀,与金价负相关。

目前,降息与否对金价都是利多。

情景一:降息—名义利率↓—实际利率↓—金价↑

情景二:不降息=高通胀—通胀膨胀↑—实际利率↓—金价↑

因此,中长期而言,上涨趋势依然确定。Q2-Q3预计高点570元/克,预计2025年底上涨趋势结束,高点690元/克。

从三大属性和三个分析维度,金价上涨的逻辑非常清晰。2020年至2023年,全球各类型交易都没有很确定的交易机会,直到这波黄金的出现,强确定性吸引“饱受折磨”的投资者们,成为助推黄金上涨幅度的重要推手。

3月至今金价上涨过于快速,3月底至今白银开启补涨。关于金银之间的关系,之前介绍过,又如股票的“龙头”和“小票”,“小票”白银开始超涨,需要特别谨慎。

再进一步说,从基本面的质地分析,原油是非常差,一方面OPEC有超过300万桶闲置产能可以随时开启,另一方面油价对消费压制的反身性最强,高油价对消费压力传导非常快。那么,原油是否可以类比成“ST”?当“ST”原油都涨了,非常危险。

这是此次判断回调的主要依据,基本面有,但量价动能关系更重要。

基本面角度偏空的逻辑有四:1)CFTC管理基金极度超买;2)黄金ETF持仓从2023年5月持续的趋势性流出,与金价走势完全背离;3)美联储降息预期从6月调整到三季度,对金银价格利空;4)上涨中有地缘利好,那么地缘降温必然带动下跌。

因此,预计短期(2-3周)将出现回调,但预期幅度不大,预计在530元/克附近。

关于央行购金的逻辑,也是目前市场较为盛行的。

2023年,全球黄金储备3.59吨,年度增持近450吨。其中中国增持224.88吨,其次是波兰(+130.03吨)、新加坡(+76.28吨)。

截止2024年3月最新,中国央行连续17个月增持黄金,黄金储备占比由3.19%提升至4.62%。

2023年10月中央金融工作会议要求“稳慎扎实推进人民币国际化”,今年政府工作报告明确提出“统筹推进跨境贸易投融资便利化、人民币国际化和国际金融中心建设”,这意味着后期央行增持黄金还是大方向。

关于白银供需基本面的情况介绍,详见《金银:沪银涨停后是什么?》。

因为最近白银拉升中,市场开始关心白银的供需情况,投资者期望通过商品传统供需平衡的角度分析预测价格。

金银的供需平衡表无法预测价格,

金银的供需平衡表无法预测价格,

金银的供需平衡表无法预测价格!

重要的事情说三遍。

一方面金银的金融属性大于商品,非传统意义的的商品。另一方面 ,金银的供应都有再生,产量与价格高度正相关,需求都有投资(没有算ETF),即实物金银条、金银币等,销量与价格高度正相关;两者扰动下,供需平衡与金银价格属于自相关,供需差值变化完全无法对价格进行预测。

此外,关于光伏对白银需求的提振利好,并没有表面看起来那么大。2023年光伏用银超过电子电器成为白银最大工业需求,预计2024-2025年预计依然维持第一大白银工业需求,但2026年光伏用银下降,电子电器将重回白银第一大工业需求。

主要原因是目前银浆在光伏成本占比太高,银价的抬升将加速光伏行业OBB、低银化、去银化技术的迭代,单位光伏用银下降趋势显著。光伏对于白银的利好目前已经price-in在价格中,单位用银降幅过快,恐发生需求大幅不及预期,造成白银相对黄金表现偏弱。

(曹姗姗 资深研究员 期货交易咨询资格证号:Z0013588)

责任编辑:赵思远

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)