不锈钢2023年上半年行情回顾与下半年展望

方正中期期货研究院 杨莉娜 Z0002618

第一部分 不锈钢期现货走势回顾

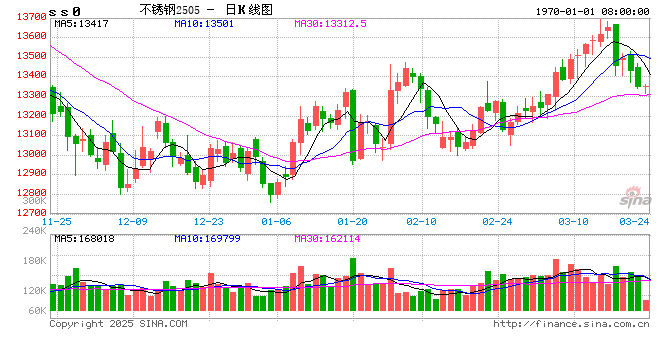

图1:不锈钢期货走势

来源:文华财经 方正中期研究院整理

2023年1月,不锈钢期货升至上半年高点17470元/吨。全产业链对于2023年经济修复预期表现乐观,高排产下迅速形成了相对较高的库存,而期货库存也是创出新高点。但是,春节后,需求修复不及预期,库存压力较大,叠加原料端尤其是镍价供需转向过剩重心快速下移,镍产业链产品重心显著下移,而不锈钢厂在利润压力下也在调整生产规模,降价去库存,向上游压价,行业负反馈延续。自2月开始,不锈钢期现货开启持续去库存节奏。国内外需求整体来看较为低迷,不锈钢即便于4月跌至14400元/吨附近后企稳有所修复,但是反弹空间依然受限,行业整体延续去库存和控制生产规模的态势,修复仍待时间。

第二部分 不锈钢原料端分析

一、镍生铁相对电解镍经济性波动变化

(一)矿石供应国尝试推进产业化 暂时出口政策未变

菲律宾尝试推进产业化。根据矿业和地球科学局 (MGB) 制定的路线图,菲律宾的目标是在未来二十年内通过发展其加工能力,从矿石销售国升级。2023年上半年,菲律宾一度传出,可能效仿印尼,对镍矿石出口征税或是禁止原矿石出口。从目前的情况来看,菲律宾产业化道路逐渐开始有计划推进。菲律宾矿石出口的90%是流向我国的,无论提高税还是禁矿,对我国镍生铁生产还是会产生较大的影响,首要影响就是会提升镍生铁生产成本,相对进一步弱化国内镍生铁的相对竞争力,因此可能导致进口替代品增加和国内减产。但从目前的情况来看,当前菲律宾产业基础薄弱,直接出口依然是其矿业主要收入来源,在其国内投资和产业建设达到一定程度之前,原矿出口将会延续。

我国镍矿石供应相对依赖菲律宾镍矿石,国内镍矿石整体进口规模受限国内镍生铁需求生态(印尼镍生铁进口扩张)未再显著回升,镍矿石库存规模与近年同期水平相近,矿石价格2023上半年价格自高位回落。

(二)镍原料中镍生铁经济性相对强

不锈钢生产成本中,镍铁的经济性相对显著。2023年,随着电解镍价格回落,电解镍镍生铁价差趋于震荡收窄。但镍生铁相对经济性较高,电解镍在不锈钢生产中继续扮演镍点调剂角色,总体需求有限。

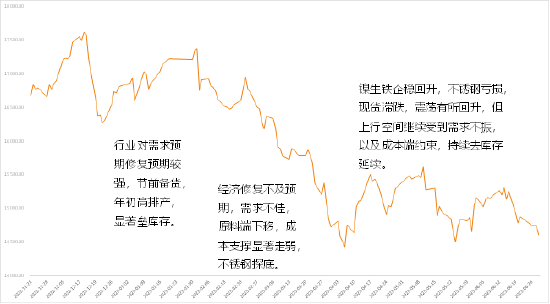

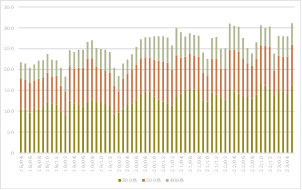

图2:镍铁在不锈钢生产中相对经济性

来源:Wind iFinD Mysteel 方正中期期货研究院整理

在不锈钢的原料使用中,废不锈钢经济性波动,受与镍生铁相对经济性的比较而有所变动。随着印尼镍铁产能释放,进口回流占比增加,镍生铁国内份额持续向下,印尼进口镍生铁比重抬升。2023年上半年,300系不锈钢生产用料中,月度废不锈钢平均用量占比基本保持20%以上。沿海短流程厂生产有所提升,但是部分产能也阶段受到原料端制约。未来随着废不锈钢供应提升,叠加镍生铁达峰,环保政策推进,废不锈钢占比料会继续有提升空间。

二、铬供给端扰动波动反复

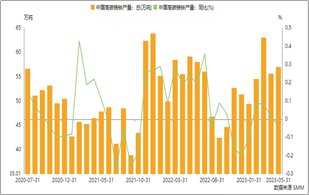

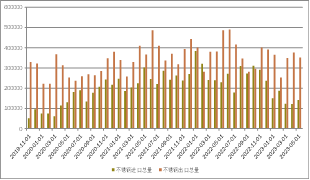

2023年以来,铬铁受到海外资源影响依然存在,但较2022年略有好转,铬资源价格一度较为坚挺,但是因2023年不锈钢生产修复不及预期,因此铬资源继续受到不锈钢厂生产不及排产,招标采购价格向下影响,总体表现偏弱。2023年上半年,国内高碳铬铁产量在2022年末有新增产能释放的情况下,产量微降0.84%,累计336.33万吨,产出水准与我国上半年不锈钢整体变化相对一致。同时,高碳铬铁进口量大幅增加,对国内生产也形成不利影响。

2023年1-5月中国铬矿进口总量674.87万吨,同比增加4.7%。

2023年1-5月中国高碳铬铁进口总量144.98万吨,同比增加69.6%。

图3:铬铁产量

来源:Wind iFinD Mysteel 方正中期期货研究院整理

第三部分 不锈钢生产修复不及预期

一、全球不锈钢生产与需求情况

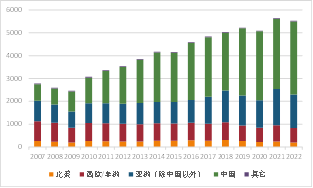

图4:全球不锈钢产量

来源:ISSF 方正中期研究院整理

世界不锈钢协会(World Stainless)于2023年5月预测,2023年的全球不锈钢消费在2022年下降2.2%之后维持不变。此外,世界不锈钢协会还预计2024年的全球不锈钢消费在2023年基础上增长3.6%。2022年,全球不锈钢粗钢产量下降约5.2%至5525.5万吨。其中,200系所占比例从上年的21.1%上升至21.6%,300系所占比例从上年的56.7%上升至58.0%,400系所占比例从上年的20.8%下降至19.0%,其他不锈钢所占比例维持在1.4%。

MEPS 将其2023年全球粗不锈钢产量预测从上一季度下调了 80 万吨,至 5900 万吨。这将比 2022 年的产出增加 6.8%。

二、国内不锈钢供需情况

(一)不锈钢产量修复不及预期

图5:中国不锈钢月度产量

图6:印尼不锈钢产量

来源: Mysteel,方正中期研究院整理

国内不锈钢产量出现下滑,印尼生产冲高回落。

2023年上半年,不锈钢生产总体不及预期。一方面全球经济修复放缓衰退忧虑回升,需求不振,另一方面2022年同期基数较高,2023年国内生产受到低利润高库存弱需求影响,总体排产保持一般。而印尼上半年减产,外需不佳且向国内进口回流减弱。总体来看不锈钢生产表现偏弱。从数据来看,2023年1-6月,我国不锈钢产量大约1687.13万吨,同比微降0.46%。其中200系产量508.46万吨,同比降4.05%,300系产量890.58万吨,同比增6.2%,400系产量288.09万吨,同比降11.7%。300系于2022年有新增产能投放,总体产量在不锈钢粗钢中占比有所提升,约占不锈钢粗钢产量52.3%。

印尼不锈钢(2家)生产或略有下降,2023年上半年产量约196.8万吨,同比下降约20.6%。

(二)不锈钢进出口情况

中印不锈钢2023年上半年产量不及去年。全球不锈钢产量与去年上半年相比进一步下滑,尤其印尼产量下滑显著,显示海外需求的进一步回落。未来印尼不锈钢继续投产,向着亚洲、美国甚至中国市场供应低成本不锈钢,竞争加剧的压力在国际市场显现,而在国际市场需求不佳情况下,海外不锈钢减产,回流显著下滑,我国不锈钢净出口略有回升。

据中国海关数据统计:2023年1-5月,我国不锈钢进口累计量约72.47万吨,同比减少68.9万吨,减幅48.7%。2023年1-5月,我国不锈钢出口累计量约169.56万吨,同比减少23.5万吨,减幅12.2%。2023年1-5月我国累计净出口量约97.08万吨,同比增加45.4万吨,同比增加87.8%。

图7:不锈钢进出口

来源:Wind 方正中期研究院整理

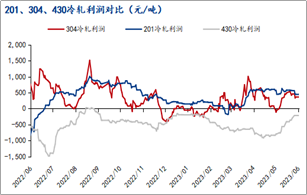

(三)不锈钢利润测算

2023年不锈钢原料价格多数自高位回落,电解镍波动最大,高镍铁价格波动随之波动较大,与电解镍走势一致性略有改善,废不锈钢则跟随不锈钢走势波动且相对经济性较好。总体来说,随着镍生铁供应趋过剩,相对经济性提高,而废不锈钢短流程生产相对经济性也保持较好。2023年06月30日,废不锈钢工艺冶炼304冷轧利润率4.2%;外购高镍铁工艺冶炼304冷轧利润率2.9%;低镍铁+纯镍工艺冶炼304冷轧利润率-22.9%;自产高镍铁工艺冶炼304冷轧利润率3.6%。

从系别来看,上半年300系波动较大利润表现并不稳定,400系利润持续亏损,200系则是4月以后利润有所改善。而上半年300系增产,200及400系均表现减产。

图8:不同系别利润变化

来源:Mysteel 方正中期研究院整理

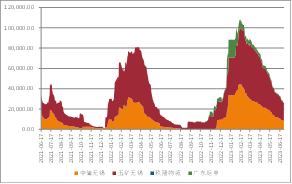

(五)不锈钢库存结构

2022年末镍价回升上涨,不锈钢跟随回升,且市场对于2023年经济修复和需求预期乐观,高排产导致2022年12月-2023年2月初不锈钢持续快速累库存,并创出历史新高。而在春节后经济修复不及预期,强预期弱现实令产业承压,叠加镍价坍塌,镍生铁过剩寻底,不锈钢成本支撑不断被跌破,行业进入被动去库存,截至6月末去库存仍在震荡延续。不锈钢期货库存上半年高点在2月中下旬到达,此后也延续震荡去库存过程。

图9:不锈钢现货库存

图10:上期所不锈钢期货库存

来源:Wind 钢联数据 方正中期研究院整理

第四部分 不锈钢下游需求部分

不锈钢市场90%的不锈钢是依赖于内需的,出口显著下滑,仍待内需发力。据市场消息,国内不锈钢出口海外订单下降约40%,不锈钢整体需求较弱。从国内需求来看。国内整体预期不锈钢表观消费会继续增长,但比去年预期会显著放缓。国内2022年表需下滑,自2021年快速增长显著逆转,而进入2023年,外需继续疲弱,后续未来边际增长改善仍有待国内需求发力,但从第一季度实际情况来看并不尽如人意。据中国钢铁工业协会不锈钢分会,2023年一季度的不锈钢表观消费量为697.36万吨,同比减少6.79万吨,降低了0.96%。

表1:不锈钢供需变化

目前国内经济处于缓慢复苏之中,国内继续宽松财政政策和较强的信贷支持,基建未来会在需求转弱下继续扮演重要角色,相关需求可能对不锈钢也有稳定工业类需求的促进作用。随着各地专项债落地以及基建项目开展,后续基建施工拉动的成果仍可期待。在稳经济的主旨推动下,基建工程有望加速落地实施。此外,房地产见底,不锈钢相关需求后续仍存在一定改善空间,地产前周期建设相关,后周期建筑装饰,家电厨卫等需求也会有所改善。但是表现可能相对滞后。目前房地产交易,一手房主要在保交付,二手房区域改善情况表现参差,后端需求改善仍待逐渐发生。

此外,不锈钢是我国战略新兴产业和装备制造业升级的重要材料,是实施国家双碳战略、能源结构转型的关键材料,近年来不锈钢正朝着高精尖方向发展,高端不锈钢316、双相钢产量占比有了显著提升,广泛用于水利发电、火力发电、核电、潮汐、燃料电池、氢能等行业中。从中长期看,能源转型是大势所趋,社会的未来依赖于新能源和可再生能源,高端不锈钢将是这些生产技术中不可缺少的一个部分。

从具体下游行业的数据来看,从家电表现修复回升,自去年较低的基数修复反弹。国家统计局数据显示,2023年1-5月全国空调累计产量11425万台,同比增长14.2%。2023年1-5月全国彩电累计产量7706.7万台,同比增长4.9%。2023年1-5月,全国冰箱累计产量3857.9万台,同比增长12.4%。

第六部分 不锈钢技术分析及套利

一、不锈钢技术分析

不锈钢2023年高开低走,4月起跌势有所放缓,转向区间震荡下跌的通道内,未完全摆脱下行风险。预期2023年下半年主要波动区间在14000-17500元之间,价格中枢有所下移,或在15000元附近。

图11:不锈钢走势

来源:文华财经 方正中期研究院整理

二、不锈钢套利

图12:镍/不锈钢主力合约比值走势

来源:Wind 方正中期研究院整理

镍/不锈钢主力合约比值已经回归相对正常的波动区域,而从历史阶段来看,每年第三季度镍倾向于相对不锈钢从走弱到走强的变换时节,今年需看不锈钢需求端改善。镍:不锈钢手数配比2:5。2023年镍走镍全面过剩,而镍生铁过剩延续,与镍生铁联系紧密的不锈钢,去库存至合理区域后叠加自身需求端若有向好改善,则可能出现阶段相对走强态势。

第七部分 不锈钢走势预期产业建议

一、后期走势展望

不锈钢2023年下半年预期会呈现行业利润逐渐修复,价格重心下降放缓甚至阶段修复回升态势。在原料价格波动变化中,不锈钢在找寻新的价值中枢后逐渐会有企稳意愿。进入2023年下半年影响不锈钢走势的关注要点有以下几个方面:

1、全球流动性收缩节奏,预期差变化。美联储加息紧缩节奏可能将从收缩转向扩张。国内经济缓慢修复,结构性调整,随着经济支持措施的进一步显现和能量释放,工业品需求或有相对改善空间。

2、国内不锈钢产能或主要通过产能置换来实现,国内新粗钢冶炼项目能否落地或投产取决于更为复杂因素,会受到地方经济及碳排放等综合权衡影响。国际市场不锈钢产能继续增长,印尼有较高的不锈钢新投产能预期,但在今年印尼不锈钢需求不佳显著减产大背景下,新投产能可能会有节奏变化。印尼不锈钢在外贸市场上会具有更强的相对竞争力,但受限于国际贸易需求变化。国内依赖于内需改善。后续关注国内外需求变化,中印不锈钢会继续争夺印尼镍生铁原料。镍生铁与不锈钢的价格联动性会继续向好。

3、不锈钢中废不锈钢经济性与2023年相对供需趋过剩的镍生铁相比经济性尚好,但受限于供应量。不过,在控碳排的长远影响下,预期会持续提振用量占比的提升。

预期不锈钢继续呈现宽幅震荡,整体重心料较2023年上半年仍有可能下移,高点则可能低于上半年高点。预期不锈钢期货主要波动区间:14000-17500元/吨,从产业端角度来说,不锈钢利润继续可能受原料价值变化、需求变化影响呈现偏弱压力,不过下降的节奏可能较上半年逐渐放缓转向,而且2023年预期国内经济走势可能呈现先抑后扬变化,受此影响不锈钢需求端有望得到修复回升,但上行空间料会相对有限。

二、产业风险管理建议

2023年预期不锈钢在成本支持逐渐弱化和需求修复下维持宽震荡,上半年基本实现了重心的下移,而下半年则可以逐渐考虑寻求相对低点位置的把握。从原料角度来看,镍波动较大,随着供需变化重心下移进行之中。镍走势震荡偏弱,存在继续下行的可能性,但相对上半年来说,向下的空间会显著收敛。而镍生铁受限矿石端的强势,整体下行空间会相对受限,这对不锈钢可能会有一定的下方支撑。从不锈钢产业利润以及需求变化,尤其是国内外需求出现比较明显好转变化预期时,不锈钢需求方可考虑在价格相对低位买入套保,尤其是基差较大时,在期货上进行买入。而在需求不及预期,垒库再显著时,尤其是仓单也有回升,基差由收窄转向走阔时,则注意买保平仓。年中时点来看,不锈钢厂利润表现微利,不过在价格波动转震荡后,减产情况逐渐有所改善,后续或有一定的利润修复需求阶段显现。2023年也可注意不锈钢的季节性,需求启动前时点择机买保,尤其是下半年需求修复相对更明显时。

由于电解镍走势与镍生铁背离度增加,镍生铁与不锈钢内生关联较高,镍生铁相关生产企业,也可考虑通过不锈钢期货做利润保值安排。

风险提示:不锈钢产量排产继续出现显著下滑;需求不及预期,再度垒库;外需下滑进一步加剧;地缘问题引发深度的避险需求;高风险资产波动,金融系统降杠杆引发的获利了结超预期等。

责任编辑:李铁民

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)