方正中期期货 胡彬

摘要:

突发事件导致盘面强势上涨,如若未来影响缅甸锡矿出口,将会对我国锡矿进口带来较大打击。如果只是产业转型的临时性举措,对出口影响只是暂时性的,那么短期矿端供应紧张、锡价上涨也会是必然,之后或将回落。如果政策为假或者难以实施,那么锡价或将迅速回落。因此,我们还需进一步关注事件进展。

基本面供给方面,国内锡冶炼厂加工费持稳,广西以及江西冶炼厂开工率有所回升,但由于锡精矿进口量大幅下降,目前看矿端资源紧张问题仍然存在。近期沪伦比小幅回升,进口盈利窗口开启。需求方面,整体继续呈现淡季表现,假日结束后开工率恢复较慢。锡焊料企业开工情况不及预期,镀锡板开工持稳,铅蓄电池企业开工周环比有所下降。库存方面,上期所库存有所下降,LME库存暂时企稳,smm社会库存环比继续累库。精炼锡目前基本面暂无起色,下游加工企业开工率偏低制约锡锭库存的消化速度,矿端资源依然紧张,但部分冶炼厂开工上涨带动整体开工率的增加。现货市场在价格反弹后成交较为清淡。盘面上,沪锡受事件影响大幅上行,建议事件明了前暂时观望,多单可适量止盈,中长期延续区间震荡走势。需关注矿端供应情况及美指走势,上方压力位250000元,下方支撑位150000元。

一、市场传闻佤邦禁矿

目前市场有传闻称佤邦政府发出通知禁止一切矿产开采,而缅甸佤邦是我国重要的锡矿砂及精矿进口来源国。2022年全年,我国从缅甸进口的锡矿砂及精矿占我国进口总量的77%。在我国国产矿品味下降以及供给量缩减的情况下,我国精炼锡的生产很大程度上依赖于进口矿产资源的稳定。因此,在突如其来的消息影响下,锡价直线拉升。

但另一方面, 据SMM估算,2022年从缅甸进口锡矿的金属量约占国内供应总量的1/3。 据了解,2022年缅甸锡矿出口收入占缅甸财政收入约31%,向缅甸佤邦上缴税收仅有25-30%,但缅甸佤邦人口约占缅甸总人口约为1%,锡矿出口收入是缅甸佤邦财政的重要来源。

根据部分锡冶炼企业表示,锡矿出口创收是缅甸佤邦财政的重要来源,后续或很难完全暂停锡矿开采及出口,但当局可能会整合当地锡矿资源,关停部分尾矿或小型矿山,锡矿供应量将减少。不过目前市场上云南40%锡矿加工费依然为13000-13500元/吨,锡矿加工费暂未出现大幅波动。据SMM调研,上周云南地区锡冶炼企业开工率为58.94%,较前值60.9%下降1.96%,其中某两家冶炼企业分别减停产。

图:我国锡矿进口占比

数据来源:Wind、方正中期研究院

二、锡内外盘价格走势

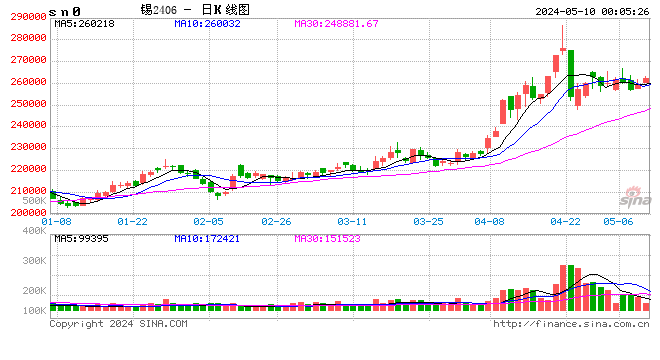

图:沪锡主力走势图

数据来源:文华财经、方正中期研究院

近期沪锡盘面有所反弹,叠加上突发事件的影响,锡大部分月份合约呈现全面涨停的态势。主力沪锡2305合约,收盘在218700元/吨,上涨20820,涨幅10.52%。伦锡在周一开盘后也开始跟涨沪锡。

图:沪锡及伦锡价格走势

数据来源:Wind、方正中期研究院

三、美元指数与有色金属指数

美国3月非农数据不及预期,美国3月CPI创近三年新低。在美联储3月会议纪要中,美联储经济学家开始预计今年晚些时候美国经济将出现温和衰退。美元指数上周先扬后抑大幅下挫,外盘伦锡震荡上涨。

图:美元指数及有色金属指数走势

数据来源:Wind、方正中期研究院

图:2017-2023年美元指数与沪锡指数走势

数据来源:Wind、方正中期研究院

四、现货与升贴水

4月14日当周,现货锡价持续走跌,市场心态仍然偏弱,周内最低触及189000元/吨,最高196500元/吨。周内华东升贴水,最高价升水期货800元/吨,最低,截至4月14日华东锡价均价升水400元/吨。

图:1#锡现货价格

图:国内外锡现货升贴水

数据来源:Wind、方正中期研究院数据来源:Wind、方正中期研究院

五、沪伦比值

图:沪伦比价

图:锡进口盈亏

数据来源:Wind、方正中期研究院数据来源:Wind、方正中期研究院

六、锡精矿

3月24日广西、江西、湖南地区60%锡精矿,加工费报9000-10500元/吨,均价9750元/吨,较前一周持平。云南地区40%锡精矿加工费报13000-14500元/吨,均价13750元/吨,较前一周持平。

图:国内锡矿价格走势

数据来源:Wind、方正中期研究院

海关数据显示,2月份锡矿砂及精矿进口量17174吨,同比下降13.04%;1-2月累计进口量33573吨,同比下降43.78%。

图:国内锡矿累计进口量

数据来源:Wind、方正中期研究院

七、精练锡

据SMM调研,3月国内精炼锡产量为1.51万吨,较2月份环比变动17.05%,同比变动-0.54%,1-3月累计产量3.99万吨,同比变动1.42%。预计4月国内精炼锡产量在1.63万吨。

图:国内精练锡累计产量

图:国内精练锡产量季节图

数据来源:Wind、方正中期研究院 数据来源:Wind、方正中期研究院

1月精炼锡进口窗口处于关闭状态,之后逐渐开启且维持着微幅盈利的状态。海关最新数据显示,2023-02月精练锡进口量1,638.32 吨,环比50.40%。

图:精练锡进口量

数据来源:Wind、方正中期研究院

八、库存

4月13日当周LME锡库存较前一周减少75吨至1,780吨,上期所锡库存减少155吨至9,056吨。两大交易所总库存为10,836 吨,较前一周减少230吨。国内外锡库总体处于低位回升态势,近期有所加速,持续下跌后有所反复。SMM数据显示,社会库存方面,锡库存较前一周下降331吨,至5667吨。

图:交易所锡库存

数据来源:Wind、方正中期研究院

九、镀锡板

2023年2月,镀锡板产量为10万吨,环比减少-23%,较去年同期减少0万吨。

图:镀锡板产量

数据来源:Wind、方正中期研究院

十、全球精锡供需平衡表

世界金属统计局(WBMS)最新报告显示,2023年1月,全球精炼锡产量为3.14万吨,消费量为3.2万吨,供应短缺0.06万吨。2023年1月,全球锡矿产量2.77万吨。

图:WBMS锡市供需平衡

数据来源:Wind、方正中期研究院

十一、LME锡持仓

锡价自2023年一季度触底以来一直延续震荡行情。投资公司及投资基金净多头持仓呈现出相反走势。截止4月6日,LME锡投资公司或信贷机构净多持仓为1,598手,较上一周减少-3 手。LME锡投资基金净多持仓为89 手,较上一周增长76手。LME锡商业企业净多持仓为-1,431手,较上一周减少21手。

图:LME锡持仓情况

数据来源:Wind、方正中期研究院

联系我们:

重要事项:

本报告中的信息均源于公开资料,方正中期期货研究院对信息的准确性及完备性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。我们力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息和意见并不构成所述期货合约的买卖出价和征价,投资者据此作出的任何投资决策与本公司和作者无关,方正中期期货有限公司不承担因根据本报告操作而导致的损失,敬请投资者注意可能存在的交易风险。本报告版权仅为方正中期期货研究院所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制发布,如引用、转载、刊发,须注明出处为方正中期期货有限公司。

责任编辑:李铁民

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)