新华财经北京7月4日电

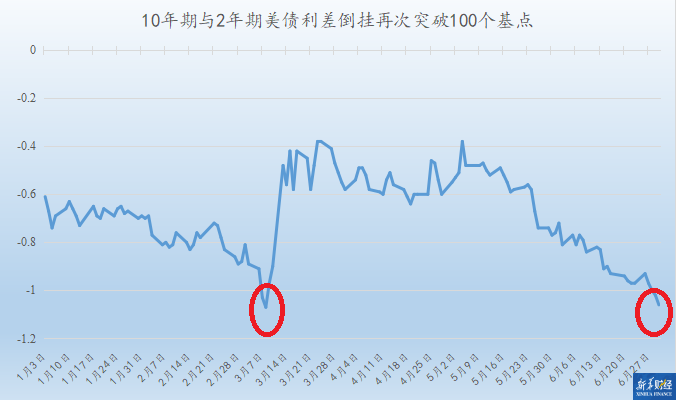

自6月28日以来,美债收益率曲线的长短端倒挂程度日益加深,周一(7月3日)更是触及自沃尔克(时任美联储主席)高通胀时代以来的最深,反映出金融市场对美联储延长升息周期将使美国经济陷入衰退的担忧。

摩根大通在6月30日的年中报告认为,2023年可能和2022年一样让人警醒,四家美国银行和一家欧洲银行纷纷倒闭,债务上限闹剧引发了很多担忧,地缘政治的不确定性加剧了人们的焦虑,各国央行已经暗示,要战胜通胀,还有更多工作要做。

2年期和10年期美债收益率利差触及42年来最阔

2年期和10年期美债收益率利差在周一早盘一度触及1981年以来最阔,报-109.50个基点,比3月美国地区银行业危机期间的反转幅度更大,截至收盘时,二者利差收敛至-108个基点。

收益率曲线倒挂——即短期国债收益率高于长期国债,一直是经济衰退即将到来的可靠信号。早在2018年,旧金山联储研究人员的一份报告显示,自1955年以来,每次经济衰退前6至24个月,2年期和10年期美债收益率曲线都会出现倒挂,而在此期间只发出了一次错误信号。

市场回顾

摩根大通6月30日的展望报告认为,不管是否陷入衰退,对投资者来说,最糟糕的时期可能已经过去。年初至今,债券(2.3%)和全球股票(13%)均取得正回报率。在美国,今年迄今的股票总回报率约为15%,比10月份的低点高出24%。美国经济强劲的迹象促使市场参与者将今年进一步加息以抑制通胀的可能性计入价格。就在5月份,期货市场还反映出美联储9月份会议上的降息,目前预计首次降息将在2024年1月份进行。

但BMO美国利率策略主管伊恩·林根(Ian Lyngen)周一在一份报告中表示:“没有一轮有意义的低价买入是由于政策前景不稳定,一旦投资者对鲍威尔的最终利率愿景充满信心,普遍的看跌偏见将被更平衡的基调所取代。”

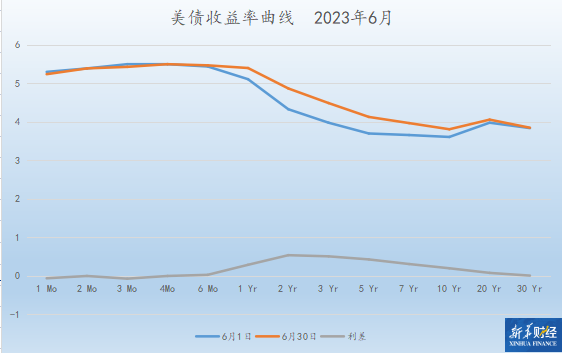

美国财政部数据显示,美债收益率曲线在6月总体趋平,1年期至10年期部分曲线上移,6个月以下短端与20年期以上超长端几乎维持不变。2年期美债收益率比月初上扬54个基点,10年期美债收益率涨20个基点。

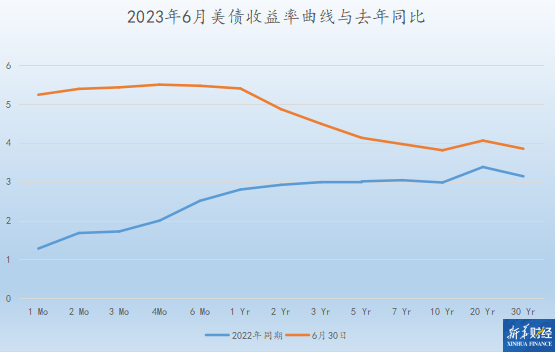

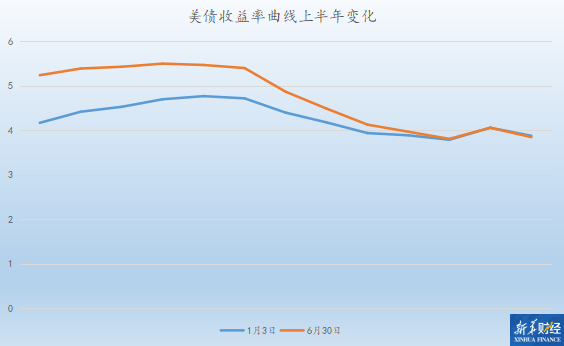

自美联储2022年3月开启加息模式后,短期美债收益率曲线逐渐上翘,与中长期美债倒挂程度也日趋严重(下图);2022年7月,2年期与10年期美债收益率发生倒挂。数据显示,4个月期以下美债收益率1年以来涨了逾300个基点,其中1个月期美债收益率涨了396个基点,2个月和3个月期各涨了371个基点,4个月期涨350个基点,6个月期涨296个基点;2年期美债收益率1年涨了195个基点, 10年期涨83个基点。

整个3月,由于几家美国地区银行的倒闭事件,使得美债市场波澜起伏,投资者的操作以抛售为主,2年期美债收益率3月8日触及5.05%的高点,10年期美债收益率最高触及4.08%。在经历了相对温和的4月后,美债收益率在5月和6月有所回升。而债务上限辩论一度影响了美债市场,同时强劲的经济数据持续存在,投资者预期根据美联储发出的信号,美联储将在今年晚些时候进一步加息,而不是降息。截至6月30日收盘,2年期美债收益率上升47个基点报4.87%,上半年波动130个基点;10年期美债收益率只涨了2个基点至3.81%,上半年波动78个 基点。

美国经济衰退可能性仍然很高

随着对银行业的担忧逐渐淡出人们的视线,美联储继续与通胀作斗争,而对经济硬着陆的担忧依然存在。摩根大通财富管理公司(J.P. Morgan Wealth Management)仍然认为经济将出现衰退,可能在6到12个月之后。

2023年已经过去一半,许多投资者仍然担心经济衰退迫在眉睫。再加上居高不下的通货膨胀率和银行系统面临的压力,可能很难确定自己投资的正确方向。

摩根大通财富管理财富公司规划与咨询董事总经理帕特尔和全球投资策略师奥森堡称:“我们认为,这种衰退预测是由于利率仍处于惩罚性的高位。美联储和世界各地的其他中央银行都重申,他们对对抗通货膨胀非常认真,在看到通货膨胀真正下降之前,他们不想放松,即使经济影响也会随之而来。”

摩根大通财富管理财富公司认为,虽然经济衰退的可能性仍然很高,但市场一直在稳步复苏,对投资者来说,2023年下半年似乎很有希望。

编辑:王菁

责任编辑:周唯

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)