Astera Labs有着“小英伟达”之称。在人工智能热潮之下,公司发布了一个强劲的财报。然而,有外国分析师认为,公司已经被完美定价了。

作者:Jonathan Weber

文章论点

Astera Labs在周一公布了强劲的收益结果,导致股价飙升超过30%。尽管业务增长引人注目,但以今天的价格来看,股票似乎太贵。

发生了什么?

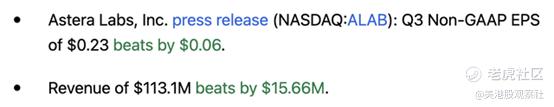

Astera Labs在周一宣布了其最新的季度财报,即其第三财季的数据。以下截图可以看到主要数字:

来源:Seeking Alpha

来源:Seeking AlphaAstera Labs的收入超出预期超过15%,这自然是一个非常强劲的结果。与此同时,每股收益比预期高出30%以上。在之前的两个季度中,Astera Labs也实现了双重超越。因此,公司继续保持着超越预期的强劲记录。或者,也可以说,华尔街分析师继续低估了公司的业务增长率。市场的反应非常积极,在周二创下了历史新高。让我们来看一下公司在这个季度的表现如何。

不错的业务增长,但这是否足够?

一年前,该公司还没有公开交易,但我们仍然知道它当时的财务业绩,因此可以进行比较。与去年同期相比,收入增长了206%,这无疑是一个非凡的相对增长率。也就是说,Astera Labs只增加了大约7600万美元,这并不是一笔很大的钱。有人可能会说,Astera Labs能够以相当高的相对速度增长,因为收入的绝对值并不是很高——像苹果这样的公司需要增加数十亿美元的收入才能实现这样的相对增长率。在某种程度上,报告强劲的相对增长率是可能的,因为“仍然很小”,而Astera Labs的相对增长率将随着公司规模的增长而逐年下降——没有一家公司可以永远保持如此高的增长率。

该公司解释说,其业务增长是由新产品的增加推动的,比如Scorpio Fabric Switches,管理层表示,这些新产品将“开启多年的增长轨迹”。未来几年的增长很可能是令人信服的,但增长率将会下降。从一个季度不到4000万美元的收入翻三倍要比从一个季度超过1亿美元的收入再翻三倍容易得多。毫不奇怪,微软、谷歌和亚马逊等超大规模企业在最近一个季度仍然是Astera Labs的主要客户。据摩根士丹利预期,到2025年,这些超大规模企业的支出将高达3,000亿美元,这意味着未来几个季度Astera Labs(以及英伟达和许多其他公司)将有诱人的业务增长机会。

看看Astera Labs的利润率表现,我们可以看到,该公司最近一个季度的毛利率接近78%,这是根据GAAP结果计算的,未经调整的数字。从长远来看,Astera Labs的高毛利率是非常积极的,因为它应该会在未来几年带来可观的营业利润增长:高毛利率意味着每增加一美元的收入,就会产生大量的额外毛利润,再加上对公司有利的经营杠杆,就能实现超常的营业利润增长。然而,Astera Labs还没有到那个地步,因为它在最近一个季度仍然记录了运营亏损,尽管与去年同期相比有所减少——其亏损从2400万美元缩小到900万美元。如果收入继续以一个不错的速度增长,这在可预见的未来似乎是可能的,那么Astera Labs应该能够在接下来的几个季度实现盈利,因为前面提到的运营杠杆的影响,加上Astera Labs的高毛利率,使收入增长高度增加。

在年初的IPO之后,Astera Labs的资产负债表上有相当多的现金头寸,这降低了风险,为公司的投资提供了财力,但这也意味着利息收入为正,每季度约为1000万美元。这极大地影响了公司的利润数字——尽管运营亏损900万美元,但Astera实验室产生了少量的税前利润(200万美元)。

对于许多尚未盈利或勉强盈利的年轻公司来说,向管理层和员工发行股票很重要。这将人才与公司捆绑在一起,使管理层的利益与股东的利益保持一致,并有助于降低现金成本。当然,这样做的缺点是稀释,因为股票数量的增加意味着每个投资者在公司的份额会随着时间的推移而减少。在上个季度,即第二季度至第三季度,Astera Labs的股票数量增长了1%多一点,这意味着其年化稀释率略高于4%。当然,未来几个季度股权稀释的速度可能会有所不同,具体取决于股票授予的时间等。如果稀释速度保持在目前个位数的中间水平,那就不会太剧烈了。当然,没有稀释是最理想的,但该公司的业务增长率远高于稀释的速度,因此目前这不是一个主要的担忧。然而,如果股票数量增长速度加快,那就更有理由担心了。

Astera Labs是一个好的投资吗?

对于那些在夏季和初秋低点购买Astera Labs的人来说,Astera Labs是一个很好的选择。不过,尽管Astera Labs第三季度的业务增长率非常吸引人,但投资者不应忽视其估值。人工智能服务器市场目前正在增长,这种增长将持续到2025年甚至更久,但从公司的价格与销售比率来看,Astera Labs目前的定价似乎是完美的:

来源:YCharts

来源:YCharts如果Astera Labs的市盈率在40倍左右,也不会特别低,但有人可能会说,强劲的业务增长率证明这是合理的。然而,超过40倍的并不是Astera Labs的盈利倍数,而是Astera Labs的销售倍数。与英伟达的市销比相比,这一溢价超过了50%,这似乎并不合理。英伟达的护城河要宽得多,财务状况要好得多(从资本回报率到营业利润率),而且增长速度也非常快。如果英伟达在这两家公司中更重要、护城河更宽、利润率更高的话,那么Astera Labs的股价不应该比英伟达有很大的溢价。这并不一定意味着Astera Labs的股票会下跌,但在这里买进似乎有风险。即使业务继续以强劲的速度增长,股价也可能表现不佳,因为目前的股价已经反映了巨大的增长。思科在互联网泡沫时期的表现给投资者敲响了警钟——如果初始估值过高,单靠业务增长并不能保证令人信服的回报。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)