文|赶碳号

为从严打击资本市场财务造假,维护良好市场生态,7月5日,国务院办公厅转发中国证监会、公安部、财政部、央行、金融监管总局、国资委六部门《关于进一步做好资本市场财务造假综合惩防工作的意见》的通知:

“严肃惩治欺诈发行股票债券行为,严厉打击系统性造假和配合造假,加强对滥用会计政策实施造假的监管,强化对虚假贸易等特定领域财务造假的打击。

在企业IPO排队闯关的时代,企业和机构滥用会计政策,美化财务报表或过度包装的情况其实比较普遍。今天,赶碳号储能就解剖这样一只麻雀。

艾罗能源,赶碳号储能有点看不懂:

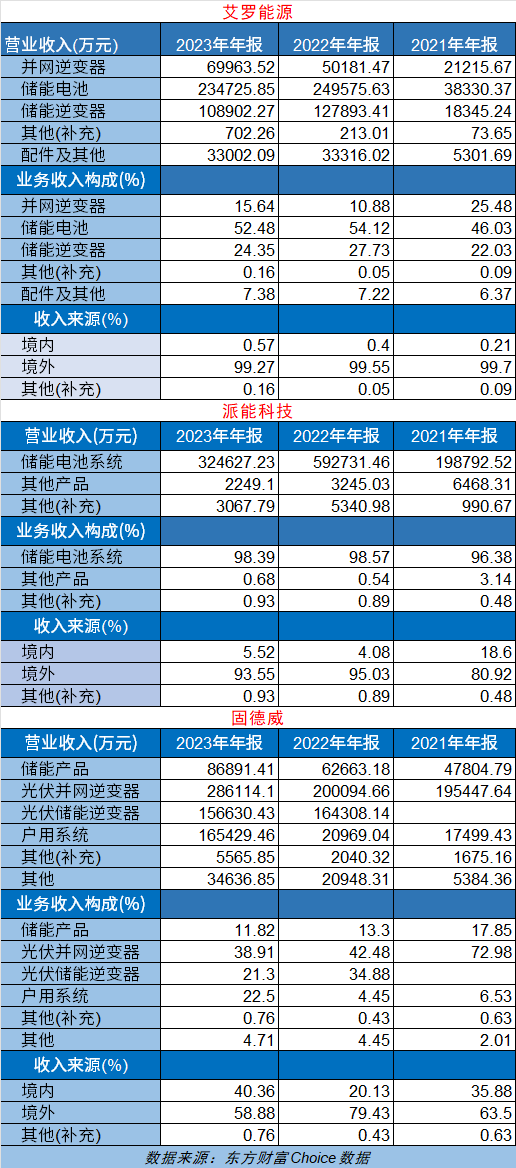

公司是一家全球化最纯正的公司,虽然业务覆盖户储、储逆和并网逆变器,非常多元,但最近三年来,99%的生意都在海外;

2023年上半年,来自捷克的第一大客户,贡献了艾罗能源近10个亿的销售收入,占比近30%。而这家捷克大客户,去年全年的销售收入不过15.74亿元;

2023年一年中,公司就增加了516名研发人员,但同时又削减了624名生产人员。

和艾罗能源在业务、市场上相近的公司,在A股中也有,那就是派能科技和固德威。赶碳号储能姑且用这三家公司来进行一下比较。

01 99%的生意在海外

艾罗能源的前身,是2012年3月设立的浙江艾罗电源有限公司,并于2017年3月更名为浙江艾罗网络能源技术有限公司,2020年12月完成股改,做好了上市 准备。

公司的主营业务包括并网逆变器、储能逆变器、储能电池等产品。另外称奇的是,公司业务虽然很多元,但公司近三年99%的营业收入都来自海外。

虽然从主营业务结构上,艾罗既有储能电池和储能逆变器,也有并网逆变器,但是从营收区域分布看,公司几乎从来不在国内做生意。

也就是说,艾罗能源,是一家所有产品几乎全部外销的企业。

就像固德威、首航新能源、派能科技们所讲述的故事一样,艾罗的业绩爆发,也出现在2022年。当年,俄乌冲突导致的欧洲能源危机,推动欧洲户用光伏和储能爆发式增长。

2022年6月30日,艾罗能源正式向上交所提交资料,申报在科创板上市。因公司聘请的资产评估机构、保荐机构相继被中国证监会立案调查,艾罗能源IPO曾两度中止。

但好事多磨,事在人为。在IPO全面收紧的监管环境中,2024年1月3日,艾罗能源在科创板挂牌上市,募集资金22.26亿元,其中超募11.8亿元。

02 捷克大客户的神助攻

艾罗能源成为一家99%营收来自海外的公司,源于其对于海外市场的持续深耕。这里不能不着重介绍下公司的第一大客户——GBC Solino。

该公司官网介绍,GBC Solino是一家总部位于捷克的专业从事光伏产品批发的企业。该公司成立20多年来,已经与NORD HTechnology(诺德系统)、SOLAX(艾罗能源)、HUAWEI(华为)、SUNTECH(尚德)、FRONIUS(奥地利的一家光伏组件企业)、SOLAREDGE(以色列逆变器企业)、RENUSOL(德国科隆的一家组件企业)等众多精英品牌建立了合作,业务包括光伏和储能产品销售,覆盖捷克、斯洛伐克、波兰、德国和匈牙利等市场。

在GBC Solino对其客户的介绍中,艾罗(SOLAX)仅排在第二位,排在首位的是诺德系统——该公司主要从事光伏发电、供暖等业务。

来自GBC Solino官网

虽然艾罗能源不是GBC Solino的第一大客户,但对于2023年营收44.73亿元的艾罗能源来说,GBC Solino却是妥妥的第一大客户。

来自艾罗能源招股书

去年上半年,GBC Solino就帮助排在第二位的客户——艾罗能源贡献了近10个亿的销售收入。那么,GBC Solino在2023年的销售收入又有多少呢?2.06亿欧元。

来自GBC Solino官网

这个数字,是GBC Solino在公司官网上披露的数据。根据2023年欧元对人民币的平均汇率,折合15.74亿元人民币。

也就是说,一家在2023年销售额总共才15.74亿元的贸易商,仅在2023年上半年,就和艾罗能源一家公司做了9.92亿的生意。即便如此,艾罗在GBC Solino的所有客户排名中,甚至都没能排在第一位。这些客户,除了诺德系统外,GBC Solino的客户中还有我们熟悉的华为、尚德、SolarEdge等等。

2022年,GBC Solino的销售额是1.87亿欧元。按照2022年欧元对人民币的平均汇率,折合13.24亿元人民币。

根据艾罗能源招股书,GBC Solino一个大客户,在2022年就贡献了公司9.37亿元的销售收入。在市场火爆的2022年和2023年上半年,欧洲户用逆变器与户储产品的代理商,毛利至少在30%以上。

艾罗能源招股书披露,公司“主要采取直销模式,通过直接销售给贸易商、系统集成商和ODM客户实现销售,最终用户以家庭用户为主。”另据赶碳号储能了解,欧洲的代理商,在采购商品时一般通过银行贷款解决资金周转问题。

户储和组件价格波动极大,这些货如果都囤在欧洲代理商手中,这些企业早就破产了。也就是说,在欧洲市场,无论是户储产品,还是光伏组件,中国企业的海外库存大部分其实都在海外仓、前置仓而不是代理商手中。

假设,贸易商GBC Solino没有资金实力和风险对冲能力来长时间囤货,那么GBC Solino在2022年实现13.24亿人民币的销售,就意味着其采购成本约在10.18亿元。2022年,GBC Solino仅向艾罗能源一家拿货,就拿了9.37亿元,占比92%。作为一家代理商来说,这可能吗?

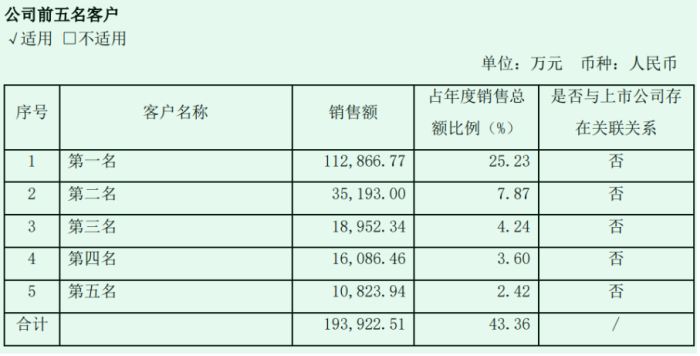

同理,2023年,GBC Solino实现15.74亿元的销售收入,考虑到去年第四季度市场惨淡,其全年销售毛利率打个折——20%,那么GBC Solino的拿货成本约在13.12亿元。在这13.12亿元中,仅艾罗能源一家,在2023年上半年就占到了9.92亿,全年更是高达11.29亿——艾罗能源2023年年报披露,公司2023年向第一大客户销售11.2866亿。

艾罗能源的年报中没有再披露前五大客户的名称,甚至通篇再也检索不到“GBC”这三个字母。

来源:艾罗能源2023年年报

来源:艾罗能源2023年年报GBC Solino之于艾罗能源,颇有点像意大利的ZCS之于首航新能源和三晶电气了。只不过,首航新能源和三晶电气虽然均已经过会,但至今迟迟没有动静。而99%的生意在海外的艾罗能源,却能够捷足先登,成功冲刺科创板。

看来,艾罗的故事,只能由GBC Solino来解释了:2023年,GBC Solino看到欧洲户储市场实在火爆,在上半年一下子就囤了艾罗近10个亿的货。到了下半年,即使市场环境急转直下,库存高企,但GBC Solino仍然咬着牙,又买了艾罗能源1.37亿的商品。

03 500工人,转岗干研发?

艾罗能源的科创属性很强,一个重要标志就是公司的研发费用增长很快,管理费用也有相应的增加——虽然销售费用基本没有变化。

从企业经营角度,如果一家公司锐意进取,往往会在销售端和研发端同时发力,一边开拓市场争取订单,一边推出新产品满足客户要求,而不会闭门搞研发、憋大招——当然,在这一轮光伏周期中错失TOPCon、一心干BC的隆基绿能是一个例外。

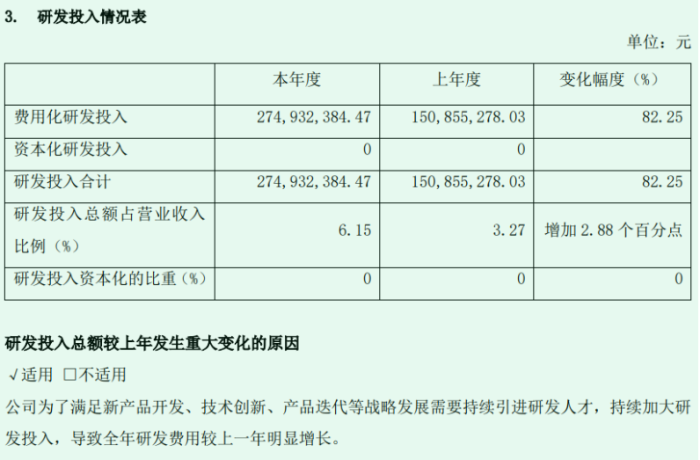

以研发为导向,艾罗能源的内部人员结构出现剧烈变化。2023年,公司在在短短一年中就增加了516名研发人员,同时减少了624名生产人员。

这对于一家年营收40多亿、员工2200余人的企业来说,能够在一年中就把286人的研发团队扩充到802人,绝对是一个艰巨的任务。如果这些研发人员不是自主培养而是社会招聘的话,那艾罗能源的招聘部门实在太强大了。

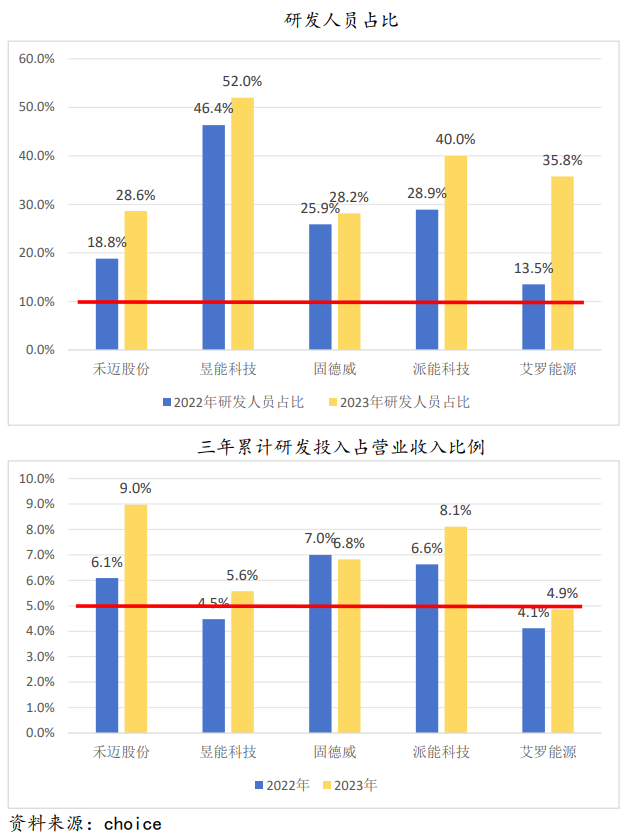

2023年上半年,正是艾罗能源冲刺科创板的关键时刻。《科创属性评价指引(试行)》要求,科创板上市企业研发人员占比要达到员工总数的10%以上,三年研发投入占营业收入比例要达到5%以上或三年研发投入金额累计在6000万元以上。

按照这个标准,艾罗能源2022年研发人员占比13.5%,达到了及格线,但在同行中仍然不算高。另外,艾罗能源三年累计研发投入占营业收入的比例为4.1%,仍是下述几家可比同类型企业中最低的,且低于5%的硬性要求。

可以想见,当时的艾罗能源在符合科创板要求上应该是动过脑筋的。调整一下内部员工的部门归属,让研发人员数量增长上去,研发人员薪酬自然可以算到研发费用里,这是最便捷的操作方式了。一个一个招人?真要等招够这500人,那么公司还上不上市了?时间就是金钱,效率就是生命。

艾罗2023年年报里也提到,公司研发费用和管理费用分别增长82%和67%,主要是因为人员数量增加所导致的职工薪酬支出。

来源:艾罗能源2023年年报

来源:艾罗能源2023年年报在一番大刀阔斧的操作后,艾罗能源终于在2023年把研发人员占比提高到了35.8%,达到行业中等水平。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)