以ChatGPT为代表的大模型持续降温。

以协同办公市场为例,因办公场景具有适配大语言模型能力强、覆盖用户数量多、用户付费率高等特点,也成为大模型率先规模落地的场景之一。

在国外,上半年微软推出了名为Microsoft 365 Copilot的AI助手,旨在帮助用户提高办公生产力。谷歌将DuetAI整合进Gmail、Google Docs等办公软件中。为解决商业化问题,7月份微软针对人工智能助手Copilot,向office 365 e3、e5、商业标准版和商业进阶版的订阅商户收取每人每月30美元的费用。

在国内,先是字节旗下飞书推出智能 AI 助手“My AI”。随后百度宣布智能工作平台“如流”搭载文心一言,并为全体员工开通使用。4月18日,钉钉、WPS、印象笔记,在同一天相继对外展示了自家“AI 办公助手”。

随着大模型持续发展,万兴科技、爱设计、字语智能、Notion Al、印象笔记等厂商的大模型拓展至内容生成场景、蓝凌、Process On的大模型围绕知识管理场景、Zoom的大模型围绕智能会议场景。

大模型和协同办公市场互相融合过程,也带动了一众协同办公企业股价的上涨。以老牌OA厂商致远互联为例,虽说当时致远互联在AIGC方面并没有太多动作,但其股价依然上涨至69.95元/股的历史高位。

图源:雪球

图源:雪球值得注意的是,今年7月份时,致远互联高级副总裁蒋蜀革正式发布了AI-COP大模型框架和业内*公文垂直大模型,以及AI工作助手、AI工作站等系列应用产品。9月份时,致远互联正式发布了AI-COP的大模型框架。

图源:致远官网

图源:致远官网但这些动作投资者似乎并不买账,今年7月份以后,致远互联股价持续下跌。以9月27日为例,当天致远互联收盘价为42.21元/股,这一股价若是4月份的69.95元/股相比,已暴跌近40%。

图源:雪球

图源:雪球01.协同办公大模型,商业化仍不明朗

致远互联暴跌股价的背后,本质上是因协同办公领域,很难依靠大模型的智能化带动企业业绩增长。SaaS、云服务、ERP等围绕着TOB端软件服务,其商业化的前提必然是能够帮助企业提升经营效率,进而降低企业运营成本。

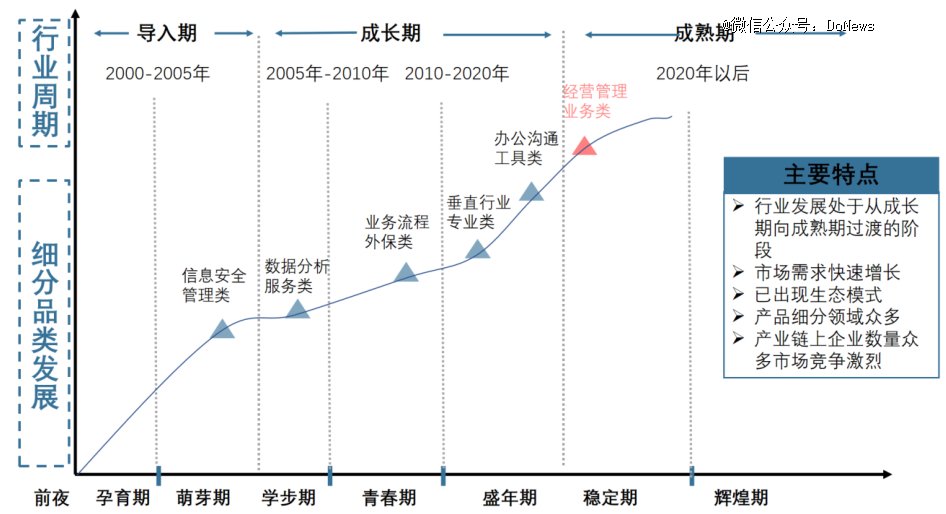

以SaaS行业为例,历经二十多年发展的国内SaaS行业,当下市场渗透率仅有15%。作为对比,美国的这一数字则为70%。渗透率较低的背后在于,当前国内很多SaaS企业,在供给端缺乏能和客户业务深度融合的标准化产品。

图源:艾瑞咨询

图源:艾瑞咨询行业内说的最多一句话就是:反正客户初始部署,不需要花多少钱,先给客户上吧,产生实际业务和增量,次年续费,产生订阅,如果没有,客户觉得也花不了多少钱。

因此从这一角度来看,大模型在协同办公领域的商业化,既要以较高的能力打磨出真正能打的、可实现标准化交付的产品,也要能够给企业带来真正的实际价值。和“既要”“也要”形成矛盾的却是,当下大模型能力欠佳。

比如,微软大模型为何会叫Copilot?因为它根本无法离开人的指示操作,对输入的理解非常依赖使用工具的人的了解和操作。并且在文本输出能力上,还需人工进行二次审核,这不但无法提高企业运营效率,还会带来一定阻碍。

另据国家统计局数据显示,今年1-8月份,全国规模以上工业企业实现利润总额46558.2亿元,同比下降11.7%。规模以上工业企业每百元营业收入中的成本为85.17元,同比增加0.42元;每百元营业收入中的费用为8.33元,同比增加0.28元。运营成本增加、盈利能力下降,大模型在协同办公领域若想拓展更多客户,其必然要不断下探成本,降低售价。

但目前协同办公领域中的企业微信、飞书、钉钉,背后均有大厂在大模型能力、技术、资金的支持,致远互联和这些大厂相比,本身在这些能力上就不占优势。一个典型的案例就是,当友商的大模型都已陆续开启公测时,致远互联的大模型在9月份才对外发布。

而且从今年年初至今,大模型背后的技术能力可谓是快速迭代。那么致远互联现有的技术能力,是否能够跟得上大模型技术的迭代呢?恐怕这里仍值得商榷。

02.OA市场竞争加剧,致远互联逐渐被动

事实上,当时致远互联股价暴涨的背后,和其业绩产生了严重背离。从近几年致远互联的财报来看,营收增长陷入疲态,净利润更是直接进入负增长时代。可以说,当下致远互联的发展并不乐观。

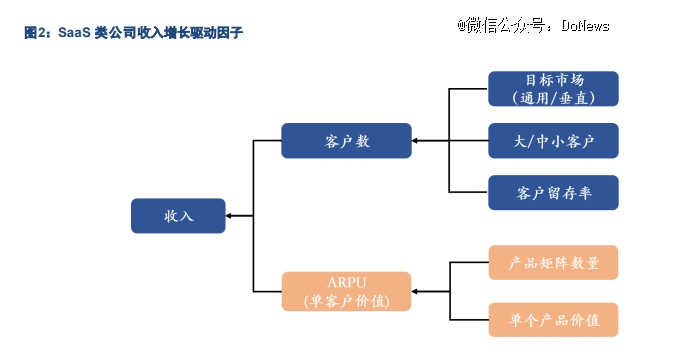

从SaaS行业来看,SaaS行业的驱动因素为客户数和单客户价值。目前致远互联的客户主要以大型企业、TOG端为主。以2021年为例,面向中大型及集团化企业的A8、面向政府组织和事业单位的G6分别占到当年致远互联总营收的69.1%和14.5%。

图源:东兴证券

图源:东兴证券致远互联能够拿下大型企业、TOG端OA订单的背后,和自身的国资背景有着直接关系。据天眼查显示,目前致远互联的主要股东中除创始人徐石外,其他不少股东均是国有大型银行背后的基金。基于这种“身份”,就不能解释为何在致远互联的官网中其合作客户包括中国移动、中粮、中国石油、中国联通等一众国企客户。

同时这些大型客户对OA的需求,均是以定制化开发为主,这让致远互联的毛利率也保持相对较高水平。

以今年二季度为例,据致远互联财报显示,公司毛利率为84.56%。作为对比,2022年财年,国内SaaS行业平均毛利率约为57%。其中,垂直细分领域行业SaaS、综合SaaS平均毛利率则分别在60%、50%。

营收增速的不断下降,侧面也在说明当下致远互联所专注的大客户对OA定制开发的需求正在降低。

来自国内某家大厂的技术朱琪(化名)告诉DoNews,OA开发的门槛并不高。一般而言,企业高层在和各业务部门共同确定清楚需求下,技术人员一周内即可完成开发工作,经公司相关部门测试后,基本就能上线使用,后续只需运维人员,进行日常的维护即可。如朱琪所言,我们在和包括科大讯飞、顺丰等不少大厂员工沟通后发现,目前不少大厂使用的均是企业自研OA系统。

为完成业绩上的增长,致远互联自然需拓展更多的中小客户。但从现实情况来看,致远互联以OA为主线,拓展中小客户的进度可能不及预期。

其一,随着近几年以钉钉、飞书、企业微信为代表的协同办公软件在中小企业的持续渗透,而且类似于周报、申请、订单等免费功能,已经满足中小企业日常办公的需求,这让本就付费意愿偏低中小企业,更不愿意付费。

其二,基于OA的市场准入门槛相对较低,致远互联也需和传统软件服务商共同竞争。因软件服务商下游客户在使用其提供的系统或服务时,内部员工已形成习惯,并且这些系统中储存着企业内部大量数据。

基于更换成本、员工使用角度、数据迁移可能产生的风险等角度共同考虑,除非发生类似于2022年阿里云宕机这样的重大风险时,否则企业主很少会考虑更换软件服务商。

其中将ERP和OA系统进行融合,更符合当前不少企业的诉求。而金蝶作为国内老牌ERP厂商,依靠自身所积累的客户资源通过交叉销售的方式,也比致远互联更具优势。

不仅仅是ERP,若是其他软件服务商将OA作为基础能力,内置到自身系统中,进而丰富自身的生态能力,这也势必会让致远互联陷入被动地位。换句话说,仅靠单一业务已无法满足客户多元化的需求,目前海外市场也很少有厂商将单一的OA能力输出给下游客户。

其三,软件服务商行业为典型的技术销售驱动型行业。为完成资本市场给到的业绩增长压力,软件服务商往往会投入更多的资源到日常的销售上。

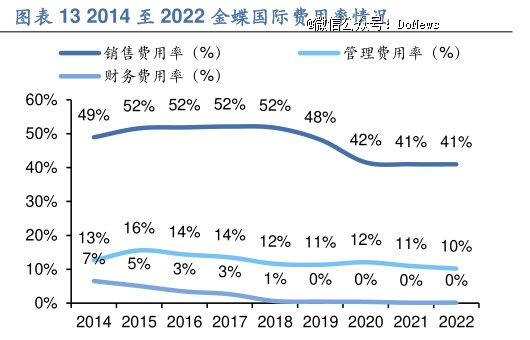

比如金蝶给内部销售的日常考核以新增客户数量为主,其在2014年到2022年期间,销售费用率一直维持在40%以上。张建锋时代的阿里云从销售到技术,均需背负一定的考核指标。

图源:wind

图源:wind虽说致远互联目前在河北、安徽等多地均设立分公司,以更好地拓展当地客户资源。但问题是,致远互联内部习惯了大型企业或ToG端所带来的大单以及高毛利。对于中小客户几万元的订单,是否会愿意不断地拜访客户、跟踪客户、维护客情呢?

03.转型业务,能否顺利推进?

致远互联也意识到单一OA业务存在的风险,近些其也在加速转型步伐。目前致远互联的业务包括平台定制化开发、SRM(供应商协同管理)、人事协同管理等等。用业内人士的话来说,目前致远互联围绕协同办公领域,可谓说是什么都做。

以合同管理为例,据致远互联官网介绍,该项服务主要为中小企业提供合同审批、无纸化服务。但来自山东省某家生鲜供应链企业的负责人张超(化名)告诉我们,相较于大型企业而言,很多中小企业的组织架构和业务相对单一,对于日常和客户的合作,均有现成的标准化合同模板,可直接使用。

而对于非常规合同,或直接走公司邮件流程审批,或直接找公司合作律师审核风险,基本上无需付费购买相关软件。

不仅仅是合同管理,客户管理软件也存在类似问题。我们在和致远互联销售沟通中发现,类似于客户管理软件目前的收费标准为8万元左右,且为一次性买断。

虽说相较于云服务租赁方式而言,一次性买断确实能够减轻中小企业主的运营成本,但即便如此,中小企业主付费意愿仍然偏低。张超接着表示,今年以来受天气因素、电商平台推广成本持续上涨等因素,公司客户持续流失,现有的十几个客户根本用不到客户管理软件。

和张超有着相同感受的也有来自河南省某家商贸企业的负责人李凯(化名),他称,商贸型企业本身就是重销售企业,若将现有客户信息全部转入到软件管理平台,这就相当于把公司的命脉交出去。

即使软件平台对外宣传的数据保护有多么严格,但若是公司内部员工通过多种方式获取客户信息,并跳槽到友商公司,这对公司所产生的负面影响几乎是不可估量的。

来自安徽省某家企业的负责人刘明(化名)则担心,软件服务商销售人员流动性本来就很大,现在所合作的销售拿到该项目的提成自然愿意持续跟进。但若是销售离职,后来跟进的销售觉得自己又没有拿到太多提成,他们又是否会愿意投入更多精力解决日常出现的问题呢?

相较于企业主的担心,市场更担心的问题是,致远互联这种一次性买断的做法,颇有点饮鸩止渴的味道。

目前国外软件服务商的做法是,在销售环节开始就建立了精细化分工。销售经理、大客户经理、业务开发代表负责销售,签了*期合同之后90天内,客户成功经理就开始介入,不断向客户证明产品和服务的价值,进行基于客户全生命周期的运营,充分挖掘客户终身价值。

这种打法的好处是,降低客户获取成本,并借助交叉销售的方式,增加续费和续订率,从而实现企业利益的*化。但反观致远互联,后续若不对客户进行长期跟踪,很容易被友商所介入,最终让其获客成本不断上升,盈利能力持续下滑。

结语:

其实不仅仅是致远互联,企业在IT支出上的付费意愿持续下降,行业竞争白热化,价格战导致盈利能力下降,是当下软件服务商普遍遭遇的问题。因此后续软件服务商比拼的将不单单是规模效应,而是谁能快速地完成转型能力。

【本文由投资界合作伙伴微信公众号:DoNews授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)