中国经济网北京8月29日讯 开普云(688228.SH)近日披露2023年半年度报告,公司2023年上半年营业收入为9786.29万元,同比下降17.86%;归属于上市公司股东的净利润为-1069.79万元,上年同期为-482.75万元;归属于上市公司股东的扣除非经常性损益的净利润为-1556.99万元,上年同期为-839.82万元;经营活动产生的现金流量净额为-7357.09万元,上年同期为-8423.17万元。

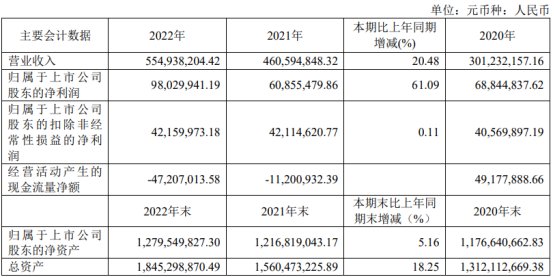

开普云2022年营业收入为5.55亿元,同比增长20.48%;归属于上市公司股东的净利润为9802.99万元,同比增长61.09%;归属于上市公司股东的扣除非经常性损益的净利润为4216.00万元,同比增长0.11%;经营活动产生的现金流量净额为-4720.70万元,上年同期为-1120.09万元。

开普云于2020年3月27日在上交所科创板上市,发行数量为16,783,360股,全部为公开发行新股,无老股转让,发行价格为59.26元/股,保荐机构(主承销商)为国金证券股份有限公司,保荐代表人为郭圣宇、王学霖。

开普云上市首日开盘报100.20元,最高报105.00元,收报90.06元,随后,该股股价一路震荡下滑,截至目前,该股股价低于其发行价。

开普云2020年首次公开发行募集资金总额为994,581,913.60元,募集资金净额为897,303,659.27元,较原计划多43,597.71万元;公司2020年3月23日披露的招股书显示,公司拟募集资金46,132.66万元,计划用于互联网内容服务平台升级建设项目、大数据服务平台升级建设项目、研发中心升级建设项目。

开普云2020年首次公开发行的发行费用合计97,278,254.33元(不含增值税),其中,承销及保荐费为74,391,335.99元。

开普云2023年4月22日披露关于提请股东大会授权董事会决定以简易程序向特定对象发行股票的公告,公司于2023年4月20日召开第三届董事会第五次会议,审议通过《关于提请股东大会授权董事会决定以简易程序向特定对象发行股票的议案》,同意董事会提请股东大会授权董事会决定向特定对象发行融资总额不超过人民币3亿元且不超过最近一年末净资产20%的股票,授权期限为2022年年度股东大会通过之日起至2023年年度股东大会召开之日止。公司拟将募集资金用于公司主营业务相关项目及补充流动资金,用于补充流动资金的比例应符合监管部门的相关规定。

开普云2023年5月13日披露的2022年年度股东大会决议公告显示,关于提请股东大会授权董事会决定以简易程序向特定对象发行股票的议案审议结果为通过。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)