财联社1月15日讯(记者 梁柯志)受业绩快报和市场信心的提振,上周银行板块再度迎来上涨。1月13日业绩快报披露当天,招行A股股价上涨1.56%,收报39.66元,总市值重新回到万亿以上,达1.008万亿元。这一消息本周末也在圈内“刷屏”。

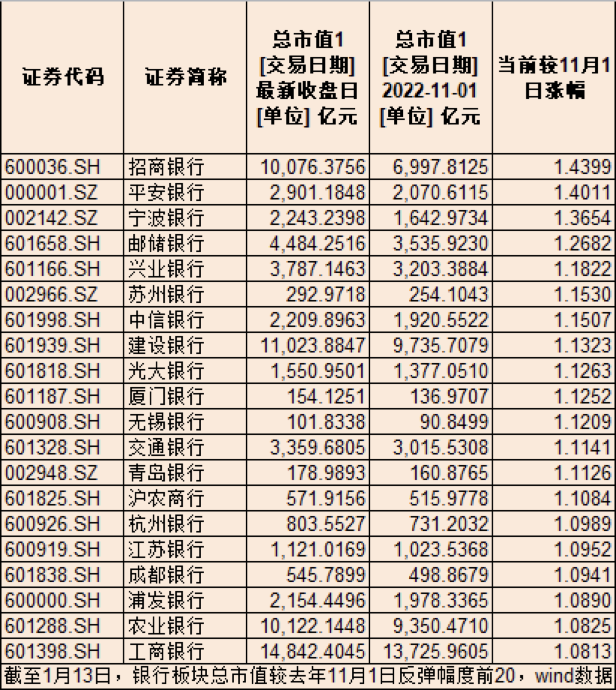

万得数据显示,对比去年11月1日收市市值,截至1月13日A股42家上市银行中,除兰州银行之外,其余银行股市值均已经出现回升,几乎全红。期间总市值反弹幅度最大的为招商银行和平安银行,分别涨43%和40%;宁波银行、邮储银行分别为36.5%和26.8%,紧随其后。排在末位的兰州银行最新市值报218.1亿,距离去年11月1日收市的219.8亿亦仅有一步之遥。

招商证券银行业分析师廖志明认为,2022年11月初以来,银行板块估值有所抬升,背后主要两个因素,一是去年年底防疫政策显著优化调整,房地产融资端的政策三箭齐发,房地产融资政策大幅放松,市场对经济的预期明显改善,随经济复苏的预期推动,驱动银行板块估值修复;二是美债收益率基本见底,美联储加息结束临近,北上资金重新明显净流入银行板块,这两个因素驱动银行板块估值明显修复。

招行、平安、宁波、邮储成反弹急先锋

东方财富choice数据显示,2022年银行板块高点在2月11日,达到3141.06点,低点在10月31日,报2535.75点,仅为最高点的80%。以去年11月1日为分界点,随后银行板块走出小型V形反转的走势。

万得数据显示,截至1月13日,A股重现工商银行、建设银行、农业银行和招商银行四家万亿市值银行股,最新市值分别是14842亿、11023亿、10122亿和10076亿,显示历经2022年银行股大跌之后重新回到四大巨头时代。其中招商银行去年11月市值一度跌破7000亿,且彼时整个银行板块市值过万亿的个股仅有工商银行一根“独苗”。

从总市值的反弹幅度来看,去年11月1日至今总市值反弹比例超过10%的银行个股共有15只。其中招商银行、平安银行反弹幅度分别为43%和40%,位列前两位。紧随其后的是宁波银行、邮储银行,反弹幅度分别为36.5%和26.8%。兴业银行、苏州银行、中信银行、建设银行、光大银行、厦门银行、无锡银行、交通银行、青岛银行、沪农商行这十家银行总市值反弹幅度均超过10%。

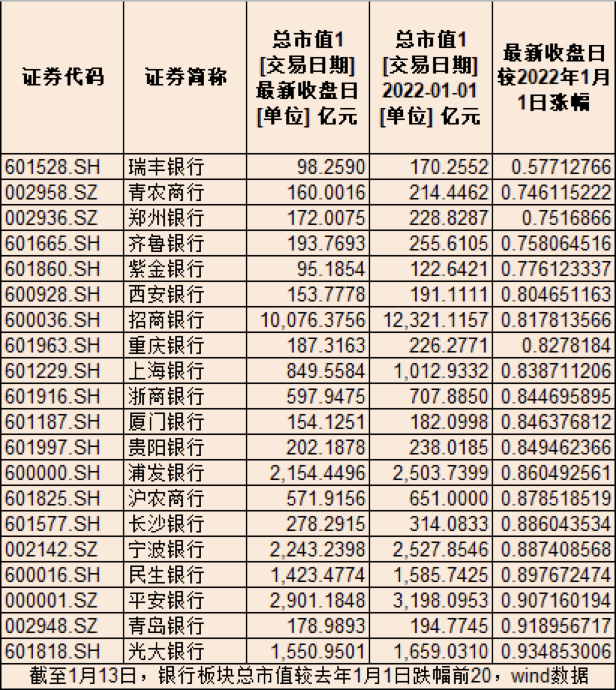

不过有意思的是,如以去年去年1月1日至10月31日区间计,招商银行此前反而是整个板块中跌幅最大的标的,期间显然受到田惠宇案等多重因素的影响。万得数据显示,招商银行当日总市值仅相当于2022年1月1日的53.69%,跌幅堪称接近腰斩。同期,跌幅超过20%以上的银行股也有16只。

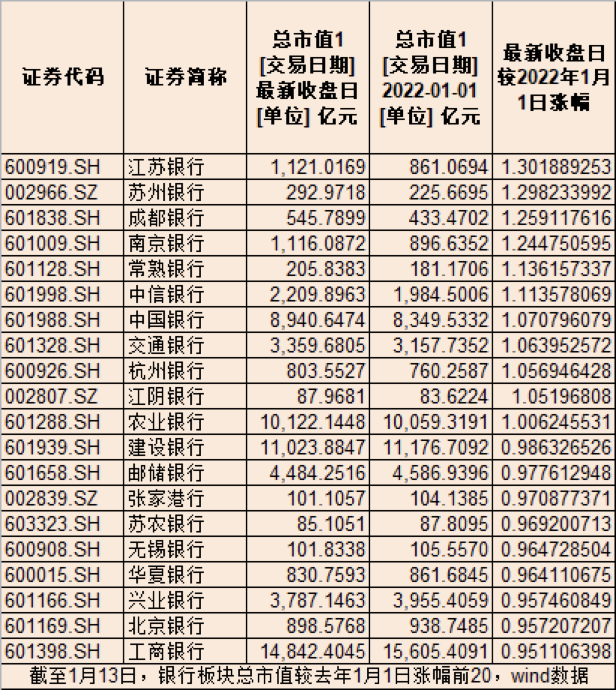

但如果统计区间进一步拉长到2022年1月1日,数据则显示A股大部分银行股市值仍然未能回到此前水平。统计数据显示,2022年1月1日至今,总市值涨幅超过20%的银行个股共有4只,分别是江苏银行、苏州银行、成都银行和南京银行,基本上集中在经济增长确定性高的地域之中。总市值出现上涨的11只银行股中,仅中信银行、交通银行、中国银行和农业银行为全国性银行,其余清一色为地方性银行。

复苏预期和北上资金共同推动估值回升

招商证券银行业分析师廖志明对财联社记者表示,复苏预期和北上资金共同推动了近期银行板块的估值回升。他认为,银行板块走势伴随宏观政策触底、房产政策优化以及信贷开门红预期持续回暖。

国金证券金融业负责人戚星发布最新报告认为,银行指数在疫情防控放开和地产政策升级双重利好之下,11月份上涨13.51%。12月以来,疫情感染人数攀升之后回落,引致市场对经济近期复苏的担忧,银行指数先回撤后反弹,但相对于wind全A指数的超额收益缩小。

戚星认为,银行股目前处于关键的十字路口:一方面政策升级点燃预期,超跌银行已经完成部分估值修复,另一方面感染扩散冲击近期经济复苏和信贷派发,增量资金前路模糊,举棋不定,指数初显横盘迹象。

1月13日发布的业绩快报显示,招商银行2022年实现营业收入3447.8亿元,同比增长4.1%;归属于母公司的净利润同比增长15.1%至1380.1亿元,增速环比前三季度进一步提升,“略超预期”。

作为领涨板块的招行,资产质量的数据在一定程度上强化市场对银行股的信心。数据显示,招行去年末不良贷款率为0.96%,分别较年初、三季度末微升0.05个百分点、0.01个百分点;拨备覆盖率同比、环比均有所下降,但仍保持在450%以上。

在招行之前,中信银行、常熟银行、无锡银行已陆续发布2022年度业绩快报。其中,常熟和无锡银行净利润增速双双超25%,中信银行也实现11%以上盈利增速。

廖志明认为,对于个股表现,部分个股去年因为房地产因素拖累,估值大幅回落,所以反弹的时候弹性也会比较大;招行、平安和宁波则是北上资金持有持股比例相对高一些,受北上资金流入或流出影响会比较大,过去两个月北上资金重新明显净流入,估值反弹相对会比较大。

小而美的地方城商行仍然最抗跌

万得数据显示,去年10月31日为全年银行板块的最低点,当日有37家银行股跌破2022年1月1日的价位,为2022年银行股黑暗时刻,而南京银行、江苏银行、成都银行、苏州银行和常熟银行除外,显示其抗跌性。

万得数据显示,对比2022年1月1日,截至今年1月13日42家银行股中仍有31家未“转正”,大部分都打了7-9折,瑞丰银行最“惨”,至今市值仍为去年1月1日的57%,成银行股掉队生。

在11家转正的银行股中,江苏银行、苏州银行、成都银行和南京银行不仅抗跌,股价反弹速度亦不低,均已经超越去年1月1日市值的20%以上,紧接的常熟银行亦较去年1月1日上涨13%。

与招行同日披露业绩快报的常熟银行,业绩快报其2022年实现营业收入88.1亿元,同比增长15.1%,归母净利润同比增长25.4%至27.4亿元;去年末不良贷款率为0.81%,与年初持平,但环比有所反弹;拨备覆盖率高居上市银行前列,超过530%。

廖志明认为,部分优质银行股基本面非常好,业绩高增长,它的股价相对于会更抗跌。但银行板块的表现主要还是与资本面的情况紧密相关,市场对具体个股未来的预期,背后其实也还是资本面的逻辑。

责任编辑:张文

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)