意见领袖丨张瑜、李星宇

核心观点

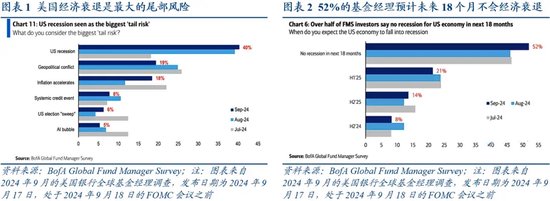

近期美国衰退交易成为市场关注的热点,美国银行全球基金经理调查显示美国经济衰退是最大的尾部风险。我们采用国际市场普遍通用的八大交易指标测算市场隐含衰退概率,发现美国经济衰退概率较低,与美国银行全球基金经理调查中52%的基金经理预计未来18个月不会经济衰退的调查结果基本一致。截至2024年9月18日,未来12个月美国经济发生衰退的平均概率为37%,而当下美国经济处于衰退的平均概率为7%。值得注意的是,8个交易指标中仅有联邦基金利率未来12个月的隐含变化这一个指标测算的美国经济衰退概率超过50%,其余7个指标测算的美国经济衰退概率均不足50%。考虑到当前美国经济主要的尾部风险在于家庭部门中的低收入群体,能够被高收入群体的消费韧性/财政支出的长期偏强所对冲,我们判断联邦基金利率隐含变化(基于OIS利率互换)“抢跑”衰退交易的可能性更大。

报告摘要

一、美国经济衰退的交易信号

我们采用8个交易指标测算的美国经济衰退概率较低:未来12个月美国经济发生衰退的平均概率为37%,其中联邦基金利率未来12个月的隐含变化、美国国债期限利差、MBS信用利差以及标普500周期与防御行业市盈率之比隐含的经济衰退概率分别为93%、37%、19%以及0%;当下美国经济处于衰退的平均概率为7%,其中超额债券溢价、标普500最大回撤、VIX以及高收益债信用利差隐含的经济衰退概率分别为17%、5%、5%以及0%。

值得注意的是,8个交易指标中仅有联邦基金利率未来12个月的隐含变化这一个指标测算的美国经济衰退概率超过50%,达到了93%,而其余7个指标测算的美国经济衰退概率均不足50%。如何理解这一现象?可能的解释有二,一是联邦基金利率隐含变化高估了美国经济衰退的可能性,二是其余7个指标低估了美国经济陷入衰退的概率。考虑到当前美国经济主要的尾部风险在于家庭部门中的低收入群体,能够被高收入群体的消费韧性/财政支出的长期偏强所对冲,这一轮美国经济周期步入深度衰退的概率并不大(详见《张瑜:降息了!然后呢?——再谈美国经济“韧”与“险”》),因此我们判断当前联邦基金利率未来12个月的隐含变化(基于OIS利率互换)“抢跑”美国衰退交易的可能性更大。

二、未来一年经济衰退的概率

1、美国国债10年-2年期限利差。美国国债期限利差常被视为预测经济衰退的重要指标。因此,我们采用美国10年-2年国债期限利差与经调整的NBER经济衰退指数做逻辑回归。截至2024年9月18日,美国10年-2年国债期限利差为0.06%,预测未来12个月发生经济衰退的概率为36.6%。

2、美股周期性与防御性行业的市盈率比。周期性股票通常与经济周期紧密相关,而防御性股票则在经济不确定性或衰退期间往往表现较好。因此,我们用美股周期性行业与防御性行业的市盈率之比与经调整的NBER经济衰退指数做逻辑回归。截至2024年9月18日,美国周期性行业与防御性行业的市盈率之比为1.27,预测未来12个月发生经济衰退的概率为0.4%。

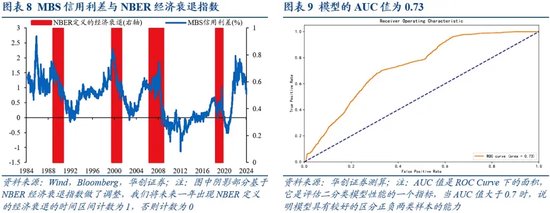

3、MBS信用利差。MBS信用利差与美国经济衰退之间存在一定的关联。经济衰退期间,由于投资者对风险资产的需求下降,MBS的信用利差往往会扩大,因为投资者要求更高的风险溢价。因此,我们用MBS信用利差与经调整的NBER经济衰退指数做逻辑回归。截至2024年9月18日,美国MBS信用利差为0.80%,预测未来12个月发生经济衰退的概率为19.3%。

4、联邦基金利率的隐含变动。联邦基金利率未来12个月的隐含变化是市场对美国经济衰退可能性的一种预测。当市场预期美国经济可能进入衰退时,投资者通常预期美联储会降低利率以刺激经济。因此,我们用联邦基金利率未来12个月的隐含变化与经调整的NBER经济衰退指数做逻辑回归。截至2024年9月18日,美国联邦基金利率未来12个月的隐含变化为-2.34%,预测未来12个月发生经济衰退的概率为93.1%。

三、目前正处于衰退中的概率

1、高收益债信用利差。高收益债信用利差是衡量市场对信用风险的补偿,与美国经济衰退有密切关系。经济衰退期间,由于违约风险的增加,投资者通常要求更高的风险溢价,从而导致信用利差扩大。因此,我们用高收益债信用利差与NBER经济衰退指数做逻辑回归。截至2024年9月18日,美国高收益债信用利差为366.09BP,隐含目前处于经济衰退的概率为0.04%。

2、标普500波动率指数。VIX指数是衡量美国股市预期压力的指标,其上升通常与投资者的恐慌情绪相关联,而这种情绪可能与对经济衰退的担忧有关。因此,我们用标普500波动率指数(VIX)与NBER经济衰退指数做逻辑回归。截至2024年9月18日,美国高收益债信用利差为18.2,隐含目前处于经济衰退的概率为4.7%。

3、标普500滚动最大回撤。标普500滚动最大回撤是衡量市场风险和投资风险的重要指标。经济衰退期间,由于市场的不确定性,投资者往往会经历资产价值的显著下降,通常导致滚动最大回撤增加。因此,我们用标普500滚动最大回撤与NBER经济衰退指数做逻辑回归。截至2024年9月18日,标普500一年滚动最大回撤为0.58%,隐含目前处于经济衰退的概率为5.1%。

4、超额债券溢价。超额债券溢价是指投资者在债券市场上对超出预期违约损失所要求的补偿。经济衰退期间,由于违约风险的增加,投资者通常要求更高的风险溢价,其中EBP部分也会相应增加。因此,我们用超额债券溢价与NBER经济衰退指数做逻辑回归。截至2024年9月18日,美国超额债券溢价为-7.56BPs ,隐含目前处于经济衰退的概率为17.0%。

风险提示:指标选取范围有限、指标存在失效风险。

报告目录

报告正文

美国经济衰退的交易信号

近期海外“衰退交易”成为了市场关注的热点,根据2024年9月的美国银行全球基金经理调查,美国经济衰退是最大的尾部风险。为判断美国是否进入经济衰退,我们通常采用美国国家经济研究局(NBER)发布的经济衰退指数,但是该指数具有确认的滞后性。实践中,市场更多采用萨姆法则等方法来判断经济是否衰退。除了基于失业率等经济指标的萨姆法则外,我们还想通过市场交易指标来判断美国经济是否衰退。

为通过市场交易指标定价美国经济衰退的概率,我们采用8个市场交易指标与NBER美国经济衰退指数做单变量逻辑回归,根据市场交易指标所处水平测算隐含的美国经济衰退概率。我们估算的各项衡量美国经济衰退概率的指标目前多数较低、两类指标的均值均指向衰退概率低于40%,这一结论与2024年9月的美国银行全球基金经理调查中52%的基金经理预计未来18个月不会经济衰退的调查结果基本一致。

具体来看,截至2024年9月18日,未来12个月美国经济衰退概率为37%,目前美国经济处于衰退的概率为7%。其中,联邦基金利率未来12个月的隐含变化、美国国债期限利差、MBS信用利差以及标普500周期与防御行业市盈率之比隐含的经济衰退概率分别为93%、37%、19%以及0%;超额债券溢价、标普500最大回撤、VIX以及高收益债信用利差隐含的经济衰退概率分别为17%、5%、5%以及0%。

(一)未来一年经济衰退的概率

针对未来一年美国经济衰退的概率,我们采用美国10年-2年期限利差、美股周期性与防御性行业的市盈率之比、MBS信用利差以及联邦基金利率未来12个月的隐含变化等四个指标与经过调整的NBER美国经济衰退指数做单变量逻辑回归。具体的调整方法是,我们将未来一年出现NBER定义的经济衰退的时间区间计数为1,否则计数为0。截至2024年9月18日,预测未来12个月美国经济衰退概率为37%。

1、期限利差:10年-2年

美国国债期限利差常被视为预测经济衰退的重要指标。当短期国债收益率高于长期国债时,即出现所谓的“倒挂”,通常被解读为市场对未来经济增长持悲观态度,预计中央银行将降息以刺激经济,这在历史上多次与经济衰退相吻合。因此,我们采用美国10年-2年国债期限利差与经过调整的NBER经济衰退指数做逻辑回归,模型的AUC值为0.72,说明模型具有较好的区分正负两类样本的能力。截至2024年9月18日,美国10年-2年国债期限利差为0.06%,预测未来12个月发生经济衰退的概率为36.6%。

2、市盈率比:周期性/防御性

周期性股票通常与经济周期紧密相关,而防御性股票则在经济不确定性或衰退期间往往表现较好。因此,我们用美股周期性行业与防御性行业的市盈率之比与经过调整的NBER经济衰退指数做逻辑回归,模型的AUC值为0.91,说明模型具有较好的区分正负两类样本的能力。截至2024年9月18日,美国周期性行业与防御性行业的市盈率之比为1.27,预测未来12个月发生经济衰退的概率为0.4%。

3、信用利差:MBS

MBS信用利差与美国经济衰退之间存在一定的关联。经济衰退期间,由于投资者对风险资产的需求下降,MBS的信用利差往往会扩大,因为投资者要求更高的风险溢价。因此,我们用MBS信用利差与经过调整的NBER经济衰退指数做逻辑回归,模型的AUC值为0.73,说明模型具有较好的区分正负两类样本的能力。截至2024年9月18日,美国MBS信用利差为0.80%,预测未来12个月发生经济衰退的概率为19.3%。

4、联邦基金利率的隐含变动

联邦基金利率未来12个月的隐含变化是市场对美国经济衰退的一种预测。当市场预期美国经济可能衰退时,投资者通常预期美联储会降低利率以刺激经济。因此,我们用联邦基金利率未来12个月的隐含变化与经过调整的NBER经济衰退指数做逻辑回归,模型的AUC值为0.79,说明模型具有较好的区分正负两类样本的能力。截至2024年9月18日,美国联邦基金利率未来12个月的隐含变化为-2.34%,预测未来12个月发生经济衰退的概率为93.1%。

(二)目前正处于衰退中的概率

针对目前美国处于经济衰退的概率,我们采用超额债券溢价(EBP)、标普500一年滚动最大回撤、标普500波动率指数(VIX)以及高收益债信用利差等四个指标与NBER美国经济衰退指数做单变量逻辑回归。截至2024年9月18日,目前美国经济处于衰退的概率为7%。其中,超额债券溢价、标普500最大回撤、VIX以及高收益债信用利差隐含的经济衰退概率分别为17%、5%、5%以及0%。

1、信用利差:高收益债

高收益债信用利差是衡量市场对信用风险的补偿,与美国经济衰退有密切关系。经济衰退期间,由于违约风险的增加,投资者通常要求更高的风险溢价,从而导致信用利差扩大。从历史数据来看,信用利差的扩大往往预示着经济衰退的可能性。因此,我们用高收益债信用利差与NBER经济衰退指数做逻辑回归,模型的AUC值为0.98,说明模型具有较好的区分正负两类样本的能力。截至2024年9月18日,美国高收益债信用利差为366.09BP,隐含目前处于经济衰退的概率为0.04%。

2、标普500波动率指数(VIX)

VIX指数是衡量美国股市预期压力的指标,其上升通常与投资者的恐慌情绪关联,而这种情绪可能与对经济衰退的担忧有关。经济衰退期间,由于不确定性增加,投资者可能寻求避险资产,导致股市波动增加,从而推高VIX指数。因此,我们用VIX指数与NBER经济衰退指数做逻辑回归,模型的AUC值为0.86,说明模型具有较好的区分正负两类样本的能力。截至2024年9月18日,美国标普500波动率指数为18.2,隐含目前处于经济衰退的概率为4.7%。

3、标普500滚动最大回撤

标普500滚动最大回撤是衡量市场风险和投资风险的一个重要指标。经济衰退期间,由于市场的不确定性和悲观情绪,投资者往往会经历资产价值的显著下降,这通常会导致滚动最大回撤的增加。从历史上看,美国经济衰退期间标普500指数的滚动最大回撤往往会显著增加。因此,我们用标普500滚动最大回撤与NBER经济衰退指数做逻辑回归,模型的AUC值为0.82,说明模型具有较好的区分正负两类样本的能力。截至2024年9月18日,标普500一年滚动最大回撤为0.58%,隐含目前处于经济衰退的概率为5.1%。

4、超额债券溢价

超额债券溢价(EBP)是指投资者在债券市场上对超出预期违约损失所要求的补偿,代表了信用利差中除去预期违约损失补偿之外的部分,反映了金融部门的有效风险承受能力以及对宏观信用周期所要求的溢价。经济衰退期间,由于违约风险的增加,投资者通常要求更高的风险溢价,这会导致信用利差扩大,其中EBP部分也会相应增加。因此,我们用超额债券溢价与NBER经济衰退指数做逻辑回归,模型的AUC值为0.75,说明模型具有较好的区分正负两类样本的能力。截至2024年9月18日,美国超额债券溢价为-7.56BPs,隐含目前处于经济衰退的概率为17.0%。

具体内容详见华创证券研究所9月22日发布的报告《【华创宏观】美国经济衰退的八大交易信号》。

来源:一瑜中的

(本文作者介绍:中国人民大学国际货币研究所研究员)

责任编辑:秦艺

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。