意见领袖 | 管涛

摘 要

一季度,经常项目顺差同比收窄,其中服务贸易和初次收入逆差扩大,货物贸易顺差收窄,但货物和服务净出口仍然是经济增长的重要拉动项。

一季度,国际收支呈现经常项目与资本项目、基础国际收支和短期资本流动两个“双顺差”,储备资产增加较多。

一季度,内资流出和外资流入齐增,内资流出增加的主要贡献项是证券投资,外资流入增加的主要贡献项是其他投资。由于外资净流入环比增幅更大,线上资本项目逆差环比收窄。

一季度,交易因素导致民间对外净负债规模减少,对外金融部门韧性继续保障外汇市场平稳运行。

风险提示:海外金融风险超预期,主要央行货币政策调整超预期,国内经济复苏不如预期

正文

2024年6月28日,国家外汇管理局公布了2024年一季度国际收支平衡表和3月末国际投资头寸表。现结合最新数据对一季度我国对外经济部门状况分析如下:

经常项目顺差同比收窄,其中服务贸易和初次收入逆差扩大,货物贸易顺差收窄

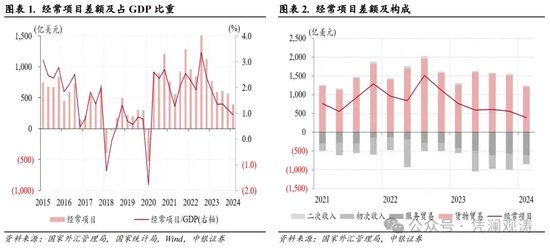

一季度,经常项目顺差392亿美元,为2020年二季度以来新低,同比下降49%,占GDP比重为0.9%,同比回落0.9个百分点,位于±4%国际认可的合理范围以内(见图表1)。

当季,服务贸易逆差贡献了经常项目顺差降幅的54%,该项逆差同比增长49%至612亿美元,为2019年四季度以来新高,且相当于疫情前五年同期均值的102%(见图表2),其中旅行服务是主要贡献项,旅行支出同比增长33%至616亿美元,相当于疫情前五年同期均值的96%,表明居民跨境出行需求仍处于恢复过程。

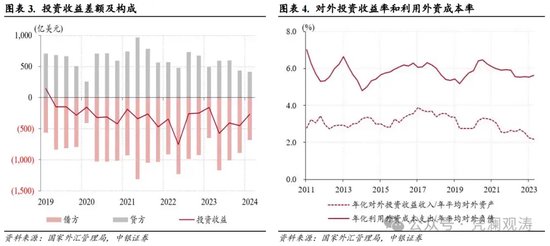

当季,初次收入逆差贡献了经常项目顺差降幅的27%,该项逆差同比增长73%至243亿美元(见图表2),投资收益逆差同比增长72%至266亿美元。其中,对外投资收益同比减少15%至419亿美元,为2021年以来同期新低,由于我国对外金融资产中储备资产占比最高(一季度为35.9%),主要投向包括发达经济体债券,因此当季对外投资收益减少或反映海外债市调整影响,一季度10年期美债收益率累计上行32BP;外来投资收益增长5%至696亿美元,位列历史同期第四,仅次于2021年、2022年和2018年一季度的930亿、914亿和727亿美元,同期外商投资企业工业利润同比增长12.6%至3738亿元,位列历史同期第五(见图表3)。年化对外投资回报率连续三个季度回落,一季度降至2.2%,创历史新低,而外来投资回报率则相对稳定,一季度为5.6%,二者分别较2012年至2023年回报率均值下降0.9个、0.2个百分点(见图表4)。

当季,货物贸易顺差贡献了经常项目顺差降幅的14%,该项顺差同比减少4%至1213亿美元,为2021年以来同期新低(见图表2),其中货物出口和进口延续上年四季度同比增长态势,当季增速分别为1.6%、2.8%。同期,海关总署公布的货物出口同比增速由上季度-1.3%转为1.4%,反映了货物出口数量增长加快、出口价格跌幅收窄的双重影响。根据WTO统计数据,一季度中国出口市场份额13.6%,同比上升0.3个百分点,显示中国在全球产业链供应链地位依然稳固。

一季度,国际收支口径的货物和服务贸易合计顺差同比减少30%至601亿美元,为2021年以来同期新低。不过,同期货物出口和进口量同比增速季度均值分别为13.0%、3.9%,货物和服务净出口仍然是经济增长的重要拉动项,对GDP增速贡献率从此前连续五个季度负值升至14.5%,拉动GDP增速0.77个百分点,同比上升1.1个百分点,贡献了同期GDP同比增速提高的131%。

国际收支呈现经常项目与资本项目、基础国际收支和短期资本流动两个“双顺差”,储备资产增加较多

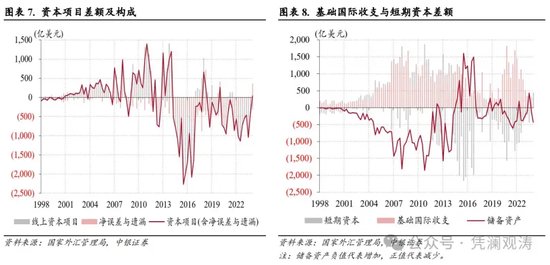

2015年“8.11”汇改以来,随着汇率形成越来越市场化,央行基本退出外汇市场常态干预,稳固国际收支总体呈现经常项目顺差、资本项目(含净误差与遗漏,下同)逆差的自主平衡格局。但是,2024年一季度,在经常项目顺差的同时,资本项目也录得顺差42亿美元,这是“8.11”汇改以来首次(见图表5)。

一是因为短期资本顺差319亿美元,抵消了直接投资逆差277亿美元(见图表6);二是因为线上资本项目(非储备性质的金融账户)逆差310亿美元,小于净误差与遗漏值352亿美元(见图表7),后者占同期国际收支口径的货物进出口金额比重为2.6%,仍然位于±5%的国际标准范围内。

一季度,在短期资本转为顺差的同时,基础国际收支(即经常项目与直接投资差额合计)也录得顺差115亿美元,尽管同比、环比分别下降77%和62%,却是“8.11”汇改以来第三次出现“双顺差”,前两次出现在2018年一、二季度(见图表8)。

由于前述两个“双顺差”,中国国际收支韧性得到加强,当季储备资产增加434亿美元,其中交易引起的外汇储备资产增加437亿美元,增幅为“8.11”汇改以来次高,仅次于2021年二季度的499亿美元(关于储备资产变动的讨论详见2024年5月16日发布的研报《国际收支重现双顺差,短期资本流入是亮点——一季度国际收支分析报告》)。

内资流出和外资流入齐增,线上资本项目逆差环比收窄

2021年四季度以来,内资(非储备性质的金融账户资产方)净流出规模持续大于外资(非储备性质的金融账户负债方)净流入规模,线上资本项目为持续逆差。2024年一季度,内资净流出规模连续三个季度环比增加,外资延续上季度净流入态势,二者分别升至954亿、645亿美元,均创2022年以来季度新高。但由于内资净流出规模环比增幅(180亿美元)小于外资净流入增幅(211亿美元),线上资本项目逆差由上季度340亿收窄至310亿美元(见图表9)。

一季度,内资流出增加的主要贡献项是证券投资,净流出规模由上季度111亿增至538亿美元,为2022年四季度以来新高,贡献了内资净流出环比增幅的237%。其中,股权投资净流出增加137亿至272亿美元,创2021年二季度以来新高,或与同期港股反弹有关,港股通南下资金净买入规模由457亿增至1215亿元;债券投资由此前两个季度净流入转为净流出265亿美元(见图表10)。

当季,对外其他投资延续上季度净流出,但净流出规模由237亿降至23亿美元,主要贡献项是贸易信贷,由此前三个季度净流出转为净流入270亿美元;对外直接投资净流出379亿美元,环比减少57亿美元,为2022年三季度以来新低(见图表10)。这在很大程度上缓解了内资外流压力,发挥了“藏汇于民”的防火墙作用。

一季度,外来直接投资、证券投资和其他投资均为净流入,为2022年以来首次。外资流入增加的主要贡献项是其他投资,由上季度净流出187亿转为净流入194亿美元,贡献了外资净流入环比增幅的181%。其他投资中,货币和存款、贷款分别由净流出205亿、104亿转为净流入168亿、162亿美元。

当季,外来证券投资净流入规模较上季度减少136亿美元,反映了外资增持债券速度放缓的影响,净流入规模由595亿降至369亿美元(见图表11)。同期,境外机构和个人净增持境内人民币债券规模由上季度4656亿降至3307亿元,但仍处于历史高位。

关于外来证券投资,有一个坏消息和一个好消息。坏消息是,虽然外资净增持人民币债券,但IMF最新统计数据显示,同期全球持有人民币外汇储备资产减少749亿元人民币,为连续三个季度环比下降。这或反映了境外储备持有机构不是2023年9月份以来外资净增持人民币债券的主力,2024年一季度外资净增持3307亿元人民币债券,其中净减持482亿元人民币国债。好消息是,虽然同期外来股票投资净流出47亿美元,为连续三个季度净流出,同比多流出301亿美元,但环比减少了90亿美元,同时当季境内企业在境外募股筹资39亿元人民币,同比增加1.56倍。

当季,外来直接投资净流入规模减少75亿美元至102亿美元,为2003年四季度以来新低(剔除2023年三季度净流出121亿美元),是因为股权净流入规模减少44亿美元,叠加关联企业债务净流出规模增加31亿美元,后者反映美联储降息预期收敛、美债收益率上行对外方股东海外融资成本和融资能力的影响(见图表11)。

民间对外净负债减少,对外金融部门韧性继续保障外汇市场平稳运行

截至2024年3月末,中国民间对外净负债(即剔除储备资产的国际投资净头寸)规模为5076亿美元,较2023年末减少339亿美元。其中,内资净流出与外资净流入缺口为310亿美元,而汇率和资产价格调整带来的负估值效应为29亿美元(其中人民币贬值带来负债端的负估值效应约为83亿美元【1】),对民间对外净负债降幅的贡献率分别是91%、9%(见图表12);民间对外净负债占年化名义GDP比重由2023年末的3.0%降至2.8%,更是较2015年6月末(8.11汇改前夕)回落了19.0个百分点(见图表13)。

截至2024年3月末,民间非银行部门对外净负债5990亿美元,与年化名义GDP之比为3.3%,较2023年末分别下降1120亿美元(其中人民币贬值带来负债端的负估值效应约为78亿美元【2】)和0.7个百分点,较2015年末分别下降8986亿美元和10.8个百分点【3】(见图表14)。这是一季度人民币汇率承压但外汇市场总体保持平稳运行的根本原因。而且,人民币汇率承压背景下,外资净流入增加,线上资本项目逆差环比收窄,再次证伪“人民币贬值会加速资本外流”的说法。

注释:

【1】分别将2023年12月末和2024年3月末外商直接投资中的股权投资、境外机构和个人持有境内人民币股票资产、美元计价的本币外债余额的平均值乘以一季度人民币汇率中间价变动幅度计算得到。

【2】将人民币汇率对民间部门对净负债的估值影响中剔除人民币汇率对银行部门对外净负债的影响,后者计算方法为,将2023年12月末和2024年3月末银行对外人民币净负债均值乘以一季度人民币中间价变动幅度。

【3】民间非银行部门对外净头寸变动=对外净头寸变动-储备资产变动-银行部门对外净头寸变动。由于官方从2015年底的数据开始公布银行业对外金融资产负债,故相关数据最早只能追溯到2015年底。

风险提示:海外金融风险超预期,主要央行货币政策调整超预期,国内经济复苏不如预期。

(本文作者介绍:中银证券全球首席经济学家)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。