意见领袖丨中国财富管理50人论坛

近日,中国财富管理50人论坛2023年会(第十届)于深圳顺利召开。本次年会以“新发展格局下金融高质量发展之路”为主题,广泛邀请政府部门、专家学者、业界领袖展开高水平的思想交流,分享真知灼见、展望前沿趋势。清华五道口金融学院教授、副院长张晓燕出席大会并在“科技金融:培育长期资本,助力科技创新”主题论坛上发表题为《“科技金融”助力创新之路》的演讲。

张晓燕表示,科技创新是跨越“中等收入陷阱”的关键,我国创新动力保持强劲,但仍存在“卡脖子”问题,许多重要科技创新成果来自于“专精特新”中小企业的贡献。当前科技创新融资面临着融资结构与科技创新风险不匹配,以及长期配置股权的资金不足的问题。为此,一是要建立和繁荣多层次资本市场,我国已经建立了多层次的资本市场;二是要建立长期价值理性的投资和财富管理理念,可以从个人投资者和机构投资者两个方面着手。

我想从我国科技创新现状到科技创新融资目前面临的问题,到我们现在已经有的解决方案这几个角度,和大家分享一下我的想法。

一、我国科技创新的现状

现状一:科技创新是跨越“中等收入陷阱”的关键

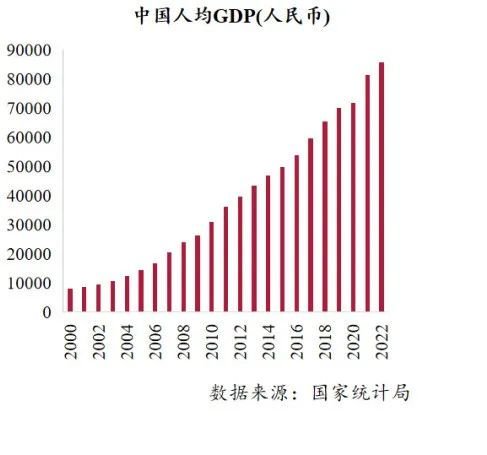

从经济学和金融学的角度来看,我国目前处在一个什么样的状态?下边这张图放的是中国的人均GDP,截至2022年,我国人均收入高达8.57万人民币,折合为1.27万美元。2022年对高收入国家的定义是什么?1.38万美元。我们离高收入国家标准仅有一步之遥。但是到达高收入国家之前,还有一个“中等收入陷阱”是很多国家都遇到过的。“中等收入陷阱”是指发展中国家早期依靠低端制造业高速增长以后,创新能力不足,无法继续通过扩张规模保持增长,很难再发展成高收入国家的状态。因此,科技创新能力是一个国家避开“中等收入陷阱”的重要力量。

图1:科技创新是跨越“中等收入陷阱”的关键

现状二:我国创新动力保持强劲,但仍存在“卡脖子”问题

目前全球的政治形势复杂,我国的科学研究受到外部牵制,自己做科技、做创新难度大,这是发展科技创新的重要性。我国科技创新的发展程度如何?给大家看几个数据。

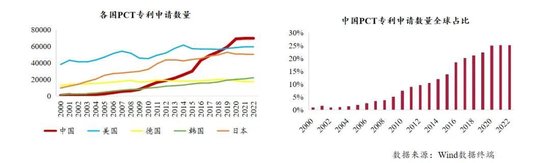

左边的图是各国PCT专利申请数量,PCT是全球公认的专利申请。粗红线表示中国,非常可喜的是,中国的PCT专利年申请数量已经是全球第一,累计年化增长率是13.7%,所以我国的创新动力、创新成果都是非常让人骄傲的。我国的高技术产业投资增长率是12.5%,发展特别好。但是我国产业中仍有一些“卡脖子”的问题,譬如芯片、发动机、材料、数控机床、工业软件等重要工业领域都存在一定的短板。所以我国创新的力量虽然强,但是还有一些领域需要更多的投入、更多的创新,这是第二。

图2:我国创新动力保持强劲,但仍存在“卡脖子”问题

现状三:许多重要科技创新成果来自于“专精特新”中小企业的贡献

“专精特新”就是专业化、精细化、特色化、新颖化的中小企业,我国已经建立了中小企业三级递进式的培育体系。从基础力量的创新型中小企业到“专精特新”的中小企业到小巨人企业,目前做的还不错。截至2023年9月份,我国已累计培育了“创新型中小企业”21.5万家,“专精特新中小企业”9.8万家,“专精特新‘小巨人’企业”1.2万家。企业数量多,融资需求大,但是融资过程中仍遇到很多困难,解决这些“专精特新”小企业融资难的问题是我国金融科技创新的关键步骤。

二、科技创新融资面临的问题

问题一:我国当前融资结构与科技创新风险不匹配

很多中小企业、初创企业融资过程中遇到很多问题。PE/VC这种股权投资与科技创新有天然的非常好的适配性,问题在于很多中小企业、初创企业在融资过程中遇到很多问题。

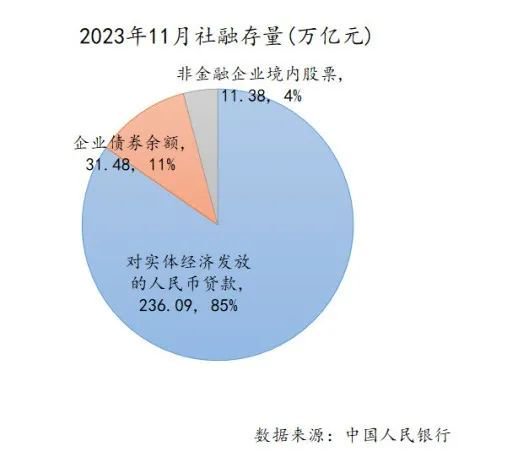

比如信贷方面,初创公司无法得到像成熟企业相同的评级条件;债券市场方面,初创公司的财务条件往往又达不到公司债的发行要求,最好的融资方式是用股权。但是我国目前依然以间接融资为主,股权融资占比相对比较低。这是第一个问题。

图3:2023年11月社融存量(万亿元)

问题二:长期配置股权的资金不足

无论是机构还是个人,投资端长期配置股权的资金还是不足。

我做过很多投资者行为的研究,为什么股权投资依然不够呢?很多投资者目前的投资偏好颇为保守,在市场波动性大的情况下,投资者更倾向于短期持有或者选择较为稳定的投资方式。也有一些投资者有一些行为偏差,存在想要短期暴富、追涨杀跌、追热点等情形,股票表现不好之后就觉得不能投股票、不能投股权,进一步打击了投资者配置权益产品的积极性。此外,投资者对于科创企业信息和研究依然不够,投资者对他们的了解和信心不足,阻碍了他们进行长期投资。对此,建立起长期和理性投资的观念非常重要。

三、解决问题的积极尝试

针对上述的两个问题,不管是投资端还是融资端,其实我们已经有一些初见成效的成果。

科技金融方案一:多层次资本市场的建立和繁荣

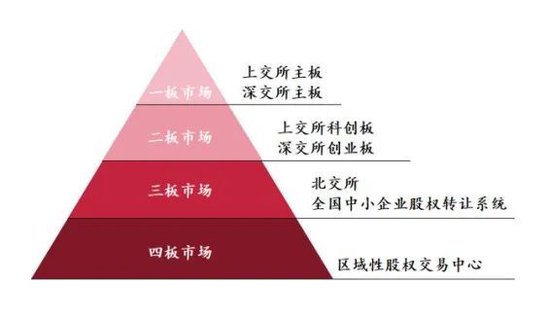

我国已经建立了多层次的资本市场,包括一板市场、二板市场、三板市场、四板市场。沪深主板面向取得显著成就的科技企业;科创板和创业板面向相对成熟的科创企业;到三板的北交所和全国中小企业股权转让系统面向初创型科创企业。

图4:构建多层次资本市场

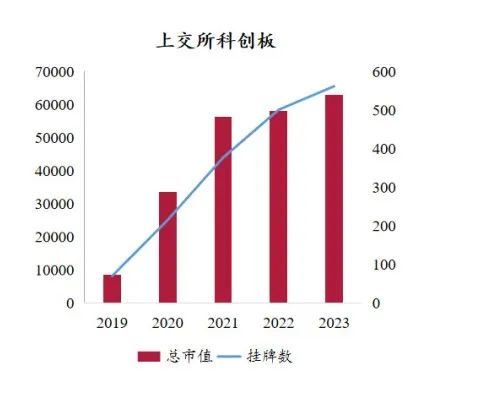

我们从上交所的科创板来看一看目前是什么样的情况。下图展示的是上交所科创板总市值和挂牌数。截至目前,IPO的融资累计已经超过了1万亿元,总市值超6万亿元,初步形成了支持科技创新的市场生态。在这一过程中,科创板还发挥了集聚和示范的效应;持续增大研发的投入,科创板上市公司前三季度的R&D投入增长了20.50%,远远高于A股平均水平;同时积极引入了上下游企业、国家大基金、大型保险公司等其他战略投资者,促进理性定价。很多投资者不敢投单个企业,科创板做了很多指数来帮助大家分散风险。

图5:上交所科创板总市值和挂牌数

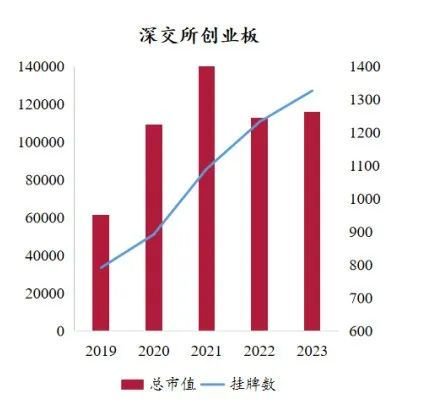

再来看深交所的创业板,深交所创业板有1326家公司,总市值达到11.57万亿元,前三季度研发支出增长15.86%。创业板做的事情也是非常显著和卓有成效的,科技创新摆在突出位置,新上市的公司近九成为高新技术企业。再融资、并购重组同步实施注册制,通过资本工具积极赋能上市公司。创业板也在积极建立种类完备、架构清晰的创业板指数体系,为长期资本分散风险,与科创板是一样的思路。

图6:深交所创业板总市值和挂牌数

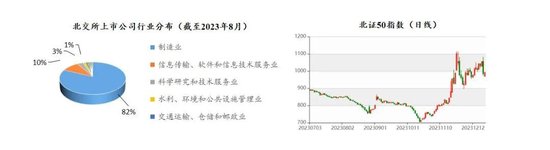

最后看一下北交所。北交所的建立一开始就是为了助力“专精特新”的中小企业融资,北交所已经推出了“上市直联审核监管机制”“转板机制”“储架发行”等多项创新制度,一系列的举措正在发力当中。我之前也提到一个痛点,中小企业融不到资,北交所里中小企业占比超过八成,创新属性非常明显。截至2023年8月,北交所上市公司中82%都是高新技术产业。

2023年10月以来,北交所也吸收了科创板和创业板的成功经验,发行了北证50指数,帮助中小投资者进入这个市场。北证50指数目前涨幅比较大,备受市场关注。因此,建立多层次的资本市场,建立和繁荣是写好科技金融这篇文章的非常重要的支柱。

图7:北交所上市公司行业分布和北证50指数

科技金融方案二:建立“长期价值理性”的投资和财富管理理念

我从个人投资者和机构投资者两个方面进行阐述。

从个人投资者方面看,居民手中的财富积累还是非常大的,对于投资和理财的需求也是非常巨大的。截至2021年,金融资产占居民财富比重为30.70%,相比全球同期的水平有巨大的提升空间。那么长期资本如何帮助个人投资者进入这个市场呢?2022年,我国个人养老金制度正式推出,为市场注入长期资金,个人养老金牵涉到所有人,推广养老金过程中需要进行长期、价值和理性的教育。因为养老是十年、二十年、三十年、四十年以后的事情,如果投固收资产,收益是不高的。如果真想有一个幸福安全的晚年,投资权益类资产的长期收益才能实现这个目标。所以扩大权益类产品的占比才能实现显著的长期资本增值。

对于机构投资者来说,中国人民银行、科技部、国家金融监管总局、中国证监会四部门已经提出了非常多的措施。对于银行业,要差异化资本监管,重点支持商业银行投资于国家重点科技领域;对于基金公司,鼓励和支持对有巨大潜力的长期科技创新项目进行投资;对于证券业,引导证券业在投资、融资和交易各个环节发挥作用,特别是支持创新型科创企业通过股票发行、债券发行等方式筹集长期资金。

我个人认为科技金融是“五篇大文章”里的第一篇,需要全社会各方共同发力。大家意识到科技创新的重要性,意识到融资难的困难性,其实大家已经在发力了。因此,我对写好科技金融这篇大文章充满了信心。

(本文仅代表作者观点,不代表论坛立场。)

(本文作者介绍:中国财富管理50人论坛(CWM50)于2012年9月16日成立,是一个非官方、非营利性质的学术智库组织。论坛致力于为关心中国财富管理行业发展的专业人士提供一个高端交流平台,推动理论、思想、创新和经验交流,为相关决策与研究机构提供理论与实务经验参考,进而为财富管理行业的发展提供不竭的思想动力,最终对中国金融体系的优化产生积极影响。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。