意见领袖 | 蒋飞、贺昕煜

►►►核心观点

黑龙江作为重要商品粮生产基地、重型装备生产制造基地、重要能源及原材料基地,在农业生产和能源工业方面较为突出。但是,黑龙江也出现了产业结构有待优化、消费需求有待提升、人口流失和老龄化等问题,影响了黑龙江的经济发展。此外,在经济增速下滑的影响下,黑龙江地方政府债务率较高,显性债务和隐形债务负担问题都亟待解决。

我们认为黑龙江需要重视人口流失问题,投入更多财力物力,稳住本地人口基本盘,吸引外省市优秀人才;构建更加均衡的产业结构,发展新兴工业,开发旅游业资源;优化营商环境,活跃民营企业。还需要促进构建更加自由化、市场化的经营环境,恢复民间资本对东三省经济发展的信心。最后,利用好“一带一路”向北开发的契机,积极拓宽出口渠道,以出口带动省内经济发展。

1

经济与人口

黑龙江地处中国东北部,是中国最北端及最东端的省级行政区。在战略定位上,9月8日习近平在黑龙江考察时强调“建好建强国家重要商品粮生产基地、重型装备生产制造基地、重要能源及原材料基地、北方生态安全屏障、向北开放新高地,在维护国家国防安全、粮食安全、生态安全、能源安全、产业安全中积极履职尽责,在全面振兴、全方位振兴中奋力开创黑龙江高质量发展新局面”。国家统计局数据显示,2022年黑龙江经济总量1.59万亿元,在全国31省市中排第25位。2012年-2022年,黑龙江GDP年均复合增速1.5%,低于全国同期的8.8%。从人均生产总值来看,2022年黑龙江人均GDP 4.73万元,位居31省市倒数第二位,仅优于甘肃。

在2018年大幅调减GDP以前,黑龙江经济可能存在“水分”,统计数字亮眼但实际发展滞后。2015年1月,中央纪委监察部在《中共黑龙江省委关于巡视整改情况的通报》中指出 “经调查核实,对黑河市2013年项目投资统计数据中虚报的19亿元水分进行核减”。按照当年统计公报披露的223亿项目投资总额,注水比例为8.5%。2019年3月,《2018年黑龙江省国民经济和社会发展统计公报》初步核算2018年GDP为16361.6亿元,而2020年1月,黑龙江统计局发布《2019年全省宏观经济运行情况》,将2018年GDP修订为12846.5亿元,调减了21.5%。

按照2017年黑龙江公布的GDP总量1.59万亿元,与2022年黑龙江GDP总量一致,这意味着经济增长几乎停滞。“注水”数据影响误导政府决策,耽误经济发展时机。吉林省人大财政经济委员会主任委员赵振起认为“如果统计数据不失真,东北经济发展后劲今天不至于此。”

1.1 生产:结构失衡。二产占比较低

黑龙江产业结构失衡,第二产业占比相对较低。2022年,黑龙江三次产业结构为22.7:29.2:48.1,全国三次产业结构为7.3:39.9:52.8。在31省市中,黑龙江第一产业占比位居第一,但第二产业占比排名倒数第4,仅高于北京、海南和上海。相较于黑龙江2010年12.6:50.2:37.2的产业比重,结构失衡问题更加严重。在2020年,黑龙江第二产业占比25.4%,创1952年有统计以来最低。

首先来看第一产业,黑龙江是国家重要商品粮生产基地,是保障国家粮食安全的压舱石。2001年-2018年,黑龙江第一产业GDP增速长期高于全国水平。从结构来看,农业是黑龙江第一产业的支柱。2022年,黑龙江农业总产值4320.5亿元,占第一产业的66.23%,其次是牧业总产值1842.8亿元,占比28.25%,林业和渔业合计360.2亿元,占比5.52%。作为“中华大粮仓”,黑龙江省粮食总产量、商品量、调出量三大指标稳居全国首位。

黑龙江粮食产量常年位居全国第一。黑龙江省地貌特征为“五山一水一草三分田”,黑土地是最肥沃的土壤,全世界四大块黑土区之一就位于东北平原,黑龙江省黑土地面积占全国黑土地面积的45.7%,其中典型黑土耕地面积占东北典型黑土耕地总面积的56.1%。土地肥沃,河流密布,黑龙江农业资源优势显著。2022年,黑龙江粮食总产量为1552.6亿斤,占全国总产量的11.3%,连续13年位居全国首位。

2022年黑龙江省明确提出“稳粮增豆”的总体思想。2022年2月,中央一号文件强调“大力实施大豆和油料产能提升工程”。黑龙江政府发布《2022年黑龙江省扩种大豆工作方案》和《2022年黑龙江省稳粮扩豆行动实施方案》,明确提出“稳粮扩豆”的总体思想,确定了扩种大豆1000万亩、产量增加26亿斤的目标。2022年12月,国家统计局公布数据显示,2022年黑龙江大豆播种面积7397.5万亩,占全国的48.1%,比上年增加1565.9万亩,增长26.9%,占全国增量的57.1%;大豆产量达到190.7亿斤,占全国的47%,同比增加46.9亿斤,增长32.6%,占全国增量的60.3%。黑龙江大豆播种面积、总产量均创历史最高纪录,均居全国第一。

黑龙江第二产业增速自2013年以来就基本低于全国。2013年-2022年,黑龙江第二产业GDP增速就持续低于全国水平(除2020年),且差距较大。其中2022年,黑龙江第二产业GDP同比0.9%,全国第二产业GDP同比3.8%。即使在疫情放开后,黑龙江第二产业增速也依然低于全国。2023年上半年,黑龙江第二产业同比下降0.1%,全国第二产业同比增长4.3%。

黑龙江第二产业的支柱之一是农副食品加工业。2020年,农副食品加工业和食品制造业的工业产值分别为1557.6亿元和516.2亿元,在工业中分别位居第一和第五,合计占工业总产值的24.58%。2023年6月,黑龙江先后出台《加快推进农产品加工业高质量发展三年行动计划(2023—2025年)》和《支持农产品精深加工业高质量发展政策措施》,提出“到2025年,力争全省农产品加工业营业收入达到4500亿元,年均增速10%”。黑龙江省依托农业生产,延长强化农产品产业链,进而从农业大省转型升级打造农业强省。

黑龙江第二产业的支柱之二是石油和煤炭开采加工业。2020年,石油加工、炼焦及核燃料加工业产值1097.1亿元,石油和天然气开采业产值714.8亿元,煤炭开采和洗选业产值386.3亿元,合计2198.2亿元,占工业总产值的26.05%。黑龙江石油产量排名全国第二,大庆油田是我国最大的石油生产基地,原油产量连续8年保持3000万吨硬稳产。此外,2022年黑龙江煤炭产量6951.8万吨,排名全国第十位。

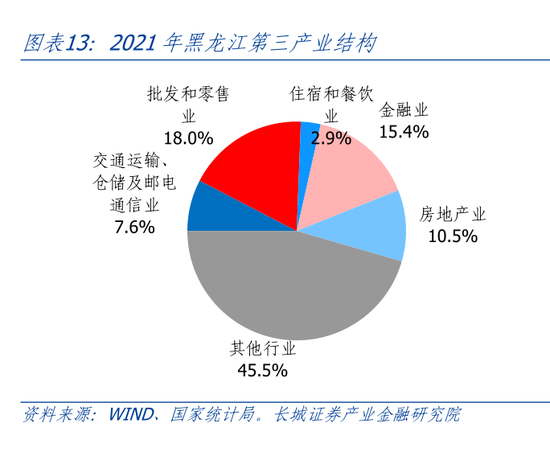

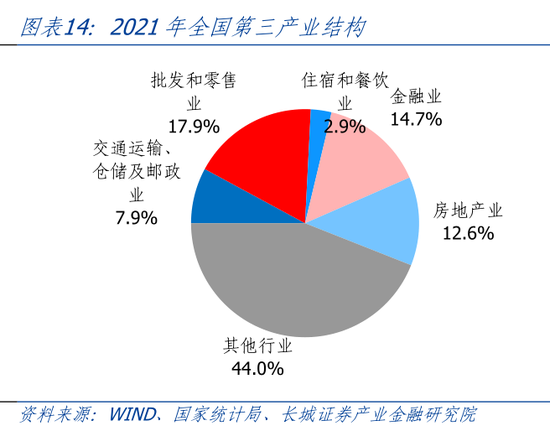

2018年黑龙江第三产业GDP挤出水分,之后重新恢复增长。2018年,黑龙江第三产业GDP总量6309.3亿元,较2017年8876.8亿元减少了28.92%。2018年-2022年,黑龙江第一、第二、第三产业的年均复合增速分别为4.72%、7.08%、4.91%。可以看到,黑龙江第三产业增长相对第二产业来说较为缓慢。从第三产业的结构来看,黑龙江和全国较为相似。2021年批发零售业产值1298.96亿元,占比18.0%;金融业产值1112.91亿元,占比15.4%。从增速来看,2019年-2021年,批发零售业、房地产业、金融业年均复合增长13.67%、6.43%、5.74%,增速较快;住宿和餐饮业年均复合增速-5.71%,受疫情影响严重。

黑龙江第三产业发展整体落后于全国平均水平。代锦东、乔利群(2022)指出黑龙江第三产业发展落后主要表现在“一是产业规模不足7000亿元(2020年),三次产业占比不足50%,远落后于国内发达地区。二是产业发展结构不合理,传统服务业占比较大,现代服务业整体发展落后。三是地区发展不平衡,哈尔滨市第三产业一家独大占据半壁江山。四是服务业容纳就业能力不足,服务业就业水平较低”。2022年,哈尔滨市第三产业GDP为3533亿元,占黑龙江省第三产业7642亿元的46.2%。

黑龙江民营经济发展不足,占比较低,代表性民企较少。截至2021年,民营经济贡献了黑龙江40%以上投资和税收,50%以上地区生产总值、80%左右出口额和90%以上的市场主体。相较于全国民营经济60%以上占比而言,黑龙江民营经济占比依然有提升空间。从民企质量而言,2023年全国工商联民营企业500强榜单中,黑龙江仅有1家民企上榜。2022年11月,黑龙江省委、省政府发布《关于振兴发展民营经济的若干意见》,从增强民营经济市场主体发展信心、拓展民营经济发展空间、打造公开透明政务环境、打造公平公正法治环境、打造高效便捷金融环境、构建亲清政商关系、促进民营经济人士健康成长7个角度出台了45条促进民营经济发展建议。

1.2需求:收入增速较低影响消费

在投资端,黑龙江投资占GDP比重较高,投资增速较低。从比重来看,2014年-2020年,黑龙江投资占GDP比重上升,尤其是2018年升高至83.8%,主要原因可能是经济数据挤水分导致分母变小。2020年-2022年,投资占GDP比重逐渐下降,但是2022年比重仍在80.2%,远高于全国47.9%的平均水平。从增速来看,2014年之后,黑龙江投资增速就基本低于全国水平,除了在2019年-2021年小幅跑赢全国。2023年1-8月,黑龙江固定资产投资完成额同比-13.5%,远低于全国水平的3.2%。黑龙江投资下滑幅度较为明显。

、

从结构来看,黑龙江第一、第二产业投资增速较高,第三产业投资增速较低。2022年,黑龙江固定资产投资同比0.6%,其中第一、第二、第三产业投资同比增速分别为13.1%、10.6%、-6.3%。近三年,黑龙江第一产业投资增长最快,2020年-2022年复合年均增速为38.8%,其中2020年第一产业投资同比增长124.1%。一方面是低基数原因,2018年和2019年第一产业投资同比-30.8%和-27.6%。另一方面为了国家粮食安全,黑龙江加大了对农业的投资。

黑龙江房地产开发投资连续两年深度负增。2013年,黑龙江房地产开发投资达到1605亿元的峰值后开始下降,2018-2020年短暂企稳,之后重新进入下行周期。2021年,黑龙江房地产开发投资同比-4.8%,2022年同比为-32.8%,2023年前8月同比为-30.5%,已经连续三年负增,近两年深度负增。2022年,黑龙江房地产开发投资完成额627亿元,较2013年减少了约1000亿元。从开发投资可以看出,黑龙江房地产下行压力比全国更大。

在消费端,黑龙江人均可支配收入增速低于全国水平,社会消费品零售总额增速也低于全国水平。2013-2022年,黑龙江人均可支配收入从1.59万元增长至2.83万元,增长78%;人均消费支出从1.20万元增长至2.04万元,增长70%;消费占可支配收入的比重从75.7%小幅下降至72.0%。2014年-2022年,黑龙江人均可支配收入增速平均为6.65%,而全国平均增速为8.11%,明显跑输全国。在收入增长较为缓慢的影响下,黑龙江社会消费增长也不及全国水平。

今年黑龙江消费市场持续回暖,社零增速高于全国水平。2023年上半年,黑龙江社会消费品零售总额2622.1亿元,同比增长9.6%,增速高于全国1.4个百分点,全国排名第6位。上半年,黑龙江各市地发放政府消费券3.1亿元,带动消费92.9亿元,拉动消费29.9倍;其中,发放汽车补贴1.3亿元,带动汽车消费55.2亿元,拉动消费42.2倍。上半年,黑龙江限额以上单位商品零售额中,占比全省限上零售额比重30.2%(占比最大)的汽车类商品零售同比增长13.6%,其中新能源汽车增长2.1倍。

黑龙江房地产消费景气不足,房地产市场比全国更早进入调整周期。2012年开始,黑龙江房地产销售面积就进入下降趋势,这比全国房地产调整周期来得更早。2019年之后,黑龙江房价开始明显下行,而全国房价是2021年才开始下跌。2023年1-8月,黑龙江商品房销售额、销售面积累计同比分别为-1.0%、-3.1%,相较于全国商品房销售额、销售面积累计同比为-3.2%、-7.1%,黑龙江房地产销售降幅低于全国水平。

在出口端,黑龙江外贸正在回升,但占GDP比重依然较低。分阶段来看,2000年-2008年,黑龙江出口快速增长,占GDP比重随之升高;2008年-2014年,黑龙江出口平均约为1000亿元,但波动较大;2014年-2018年,黑龙江出口快速下滑,2018年出口仅294亿元;2019年-2022年,黑龙江出口逐渐回升。2008年黑龙江出口占GDP比重高达13.84%。到2022年占GDP比重已降至3.43%,在全国31省市中排在第26位。

进口需求较强,出口能力较弱,贸易长期逆差。2010-2022年,黑龙江贸易逆差总体呈现出扩大的趋势,尤其是2015年之后,进口金额快速增长导致逆差加速扩大。2021年和2022年,黑龙江出口同比高达24.4%和22%,不过由于进口增速同样也高达31.2%和36.2%,导致2022年贸易逆差扩大至1560亿元。2023年1-8月,黑龙江出口475.4亿元,增长50.2%;进口1459亿元,增长8.1%,贸易情况有所改善。

黑龙江作为“向北开发新高地”,随着“一带一路”建设,2023年外贸进出口总额快速增长。黑龙江与“一带一路”沿线国家和RCEP贸易伙伴进出口增速高于整体。2023年前8个月,黑龙江省对“一带一路”国家进出口1623亿元,增长16.1%,占全省外贸总值的83.9%。其中,出口343.1亿元,增长69.2%。对RCEP贸易伙伴进出口183.7亿元,增长27%,占全省外贸总值的9.5%,其中,出口107.7亿元,增长60.9%。

1.3人口:老龄化和人口流失问题严峻

黑龙江人口自然增长率全国倒数,且人口流失问题严重,人口负增压力是经济发展的最大困难。2010年,黑龙江常住人口达到3833万人的顶峰,之后就快速下降,2022年常住人口已降至3099万人。一方面,黑龙江人口自然增长率较低。自1978年之后,黑龙江人口自然增长率就低于全国水平。2022年,黑龙江人口自然增长率为-5.75 ‰,在31省市中排名倒数第一。不仅仅黑龙江,东三省整体人口自然增长率较低,辽宁倒数第二-4.96 ‰、吉林倒数第三-4.07 ‰。

另一方面,黑龙江人口流失问题严峻。2010-2020年,黑龙江人口净流出632万,是全国人口流出最多的省份。以常住人口增速和人口自然增长率之差代表人口迁移速度,2011年-2020年,黑龙江人口迁出速率平均为-18.4‰,2020年更是达到了-21.33‰。因为在2021年和2022年疫情限制了人口流动,黑龙江人口流失才得以缓解。但是随着社会生活逐渐步入正轨,人口流失的问题还将出现。

黑龙江人口老龄化问题同样显著。根据2020年第七次人口普查数据,黑龙江60岁以上人口占比23.22%,比全国水平高4.5个百分点,排名全国第3位;65岁以上人口占比15.61%,比全国水平高2.1个百分点,排名全国第6位。按照国际通用划分标准,黑龙江人口已进入“中度老龄化”阶段。更为严峻的问题是,黑龙江60-64岁人口比例7.61%,位居全国第二,仅次于辽宁,这意味着未来5年,黑龙江65岁及以上老龄人口必将继续增长,老龄化问题更加严重。2021年抽样统计显示,黑龙江65岁人口比例已经升高至16.78%。

黑龙江城镇化率略高于全国水平。2022年,黑龙江城镇化率66.2%,比全国水平的65.2%略高,在31省市中排名第12位。作为中国最早的工业基地,黑龙江城镇化起点较高。1992年,黑龙江城镇化率就跨过50%,当时全国城镇化率仅27.46%。不过,2000年之后,黑龙江与全国的城镇化率差距快速缩小,而且城镇化进程的方式不同。全国城镇化进程表现出的特征是乡村人口减少,城镇人口增加,也就是人口从乡村转移至城镇。但是,黑龙江城镇化进程的特征是乡村人口减少,但城镇人口基本稳定在2000万人左右,也就是说黑龙江城镇化率的提高是人口迁移至外省市,人口流失后基数减少形成的“被动城镇化”。

1.4资金:存款定期化、贷款需求不足

2018年开始,黑龙江净存款快速增加。2018年4月净存款(各项存款余额-各项贷款余额)为3846亿元,到2023年8月增加至14892亿元,其中存款增加了17562亿元,而贷款只增加了6516亿元。2018年至今,黑龙江存款增速一直高于贷款增速。从存贷比来看,2010-2017年,存贷比持续上升,而2018年至今,存贷比快速下降。2023年8月,黑龙江存贷比0.64,远低于全国水平的0.83,说明存款增长较快而贷款需求不足。

从存款端来看,居民存款增长较快,存款定期化趋势明显。2010-2021年,黑龙江12市(除大兴安岭地区)住户存款持续增长,尤其是2018年后住户存款加速上升。企业存款在2015年明显下降至4049.2亿元,之后缓慢增长至2021年4574亿元。由于黑龙江未公布住户和企业的活期、定期存款情况,我们以黑龙江省本地哈尔滨银行的数据衡量存款定期化趋势。2018年开始,哈尔滨银行个人定期存款/活期存款迅速上升,2020年短暂回落后又再度加速上升。

从贷款端来看,2023年,居民贷款短期为主,企业贷款长期为主。2015年-2021年,黑龙江中长期贷款处于增长态势,只在2017年短暂回落。而短期贷款2018年后小幅波动,基本稳定在9000亿上下。2023年1-8月,人民币贷款增加1117.2亿元,同比多增317.4亿元。其中住户贷款增加503.3亿元,主要是短期贷款增加了466.4亿元。企事业单位贷款增加665.3亿元,其中中长期贷款增加645.9亿元。

相对于黑龙江的赤字率,其贷款增速相对较低。2022年黑龙江本外币贷款增速3.89%,在31省市中排名倒数第4,仅高于天津、青海和辽宁。而黑龙江赤字率(一般公共预算赤字/GDP)为26%,排名第4,仅低于西藏、青海和甘肃。这也反映出黑龙江经济内生性活力不足,贷款需求不足,经济需要靠政府赤字拉动。

2

财政与债务

2.1财政自给率较低

黑龙江财政收支增速基本与全国节奏一致,在部分年份有所差异。先看财政收入,2011年-2016年,全国范围内财政收入增速是在下降的,黑龙江省则下降更快。其中2015年黑龙江地方财政收入同比-10.4%。这可能与2015年油价下跌有关。《黑龙江省2015年预算执行情况》中指出“2015年全省一般公共预算收入1165.2亿元,下降10.4%,剔除原油因素下降2.7%”。2017年-2022年,黑龙江与全国财政收入增速同向变化。其中2022年财政收入同比-0.76%,低于全国1.33个百分点。其次财政支出,2011年-2022年,黑龙江财政支出增速总体处于下降趋势。其中2022年黑龙江财政支出同比6.8%,高于全国0.74个百分点。

黑龙江财政自给率较低。以地方财政收入占支出的比重来衡量财政自给率,黑龙江财政自给率从2014年的37.9%下降至2022年23.7%。2022年黑龙江财政自给率在31省市中排名第27位,仅高于甘肃、吉林、青海和西藏。2022年,黑龙江税收收入793.3亿元,占财政收入的61.5%,排在全国第23位。黑龙江省较为依赖中央转移支付,2022年中央对黑龙江转移支付4226.5亿元,排在全国第7位。

作为财政收支的补充,黑龙江政府性基金收支较弱。2022年地方政府性基金收入152.9亿,在31省市排名倒数第三,仅多于青海和西藏;同比下降58.7%,《黑龙江省2022年预算情况》指出“主要是市县土地出让收入减收”。2021年黑龙江政府性基金收入同比-17.60%,全国4.85%;政府性基金支出同比-27.93%,全国-3.95%。2022年政府性基金收入同比-58.71%,全国-20.53%;政府性基金支出同比-26.88%,全国-2.45%。黑龙江连续两年政府性基金收支增速均低于全国。

今年以来,黑龙江财政收支增速依然较低。2023年1-8月,黑龙江财政收入925.5亿元,同比增长9.2%,完成年初预算(1406.7亿元)的65.8%;财政支出3773.8亿元,同比增长2.5%,完成年度预算支出(5250亿元)的71.9%。相对支出进度来说,黑龙江收入进度偏慢。2023年前8月,全国地方财政收入同比10.3%,支出同比3.3%。相对全国水平来说,黑龙江的财政收支增速也较低。

2.2土地依赖程度低

黑龙江经济中房地产占比不高,财政对土地出让的依赖度不高。上文已经分析过,黑龙江房地产调整周期比全国来得更早,2021年黑龙江房地产业GDP为761.1亿元,占GDP总量的5.12%,同年全国房地产业占GDP的比重为6.72%。政府性基金的来源主要是国有土地使用权出让金。2022年黑龙江土地出让金68.77亿元,在30省市中排名倒数第一(除西藏未公布),而且比2022年245.35亿元减少了72%。

黑龙江土地依赖度全国最低。长期以来,由于房地产市场并不发达,且较早进入调整周期,黑龙江财政对土地依赖程度不高。我们以成交土地出让金占地方公共财政收入的比例来近似衡量土地依赖程度。2021年黑龙江土地出让占财政收入的比重为18.9%,但2022年土地出让金大幅减少,导致2022年财政土地依赖度下降至5.3%,远低于全国平均水平的51.5%,在30省市中(除西藏)排名倒数第一。

2.3显性债务压力大

我们将地方债务按照显性和隐性分为政府债与城投债两部分;以地方政府的转移性收入、国有资本经营收入、一般公共预算收入和政府性基金收入的加和作为地方的综合财力;采用四种方式衡量地方债务负担:以政府债占GDP的比例代表负债率,以政府债+城投债占GDP的比例代表宽口径负债率,以政府债占综合财力的比例代表债务率,以政府债+城投债占综合财力的比例代表宽口径债务率。

黑龙江显性债务负担较重,主要原因是经济增速相对较低。近5年,黑龙江债务压力持续上升。2022年,黑龙江负债率(地方政府债/GDP)为45.85%,高于全国整体的28.97%,在31省市中排名第7位。2022年,黑龙江地方政府债务余额7290.9亿元,在31省市中排名第24位。黑龙江地方政府债务余额规模较低,但负债率却较高,说明主要原因还是经济增速下滑较快,导致债务负担加大。

黑龙江城投债余额不大,隐形债务负相对显性债务来说,负担稍轻。2022年,黑龙江城投有息负债1360.42亿元,在全国31省市中排名倒数第5位,仅多于宁夏、海南、西藏和青海。因此2022年黑龙江宽口径债务率仅为54.41%,低于全国整体的65.22%,在全国31省市中排名第20位,黑龙江隐形债务负担压力相对较轻。

3

地方城投债

3.1城投债发行量总体呈现下降趋势

2017年-2022年,除了2020年外,黑龙江城投债净融资额均为负值,黑龙江努力化解隐形债务负担。2012年之后,黑龙江城投债总发行量占全国比重逐年递减,从2012年占比2.11%下降至2022年占比0.11%。2017年之后,除了2020年,城投债发行量较大外,黑龙江城投债发行量总体呈现下降趋势。而且随着到期偿还量增加,黑龙江城投债近6年中有5年是净偿还。

从地区结构来看,黑龙江省各地级市的发展相对不均衡,区域经济实力分化较为严重。从经济总量来看,省会哈尔滨市作为黑龙江省的经济核心,经济实力遥遥领先于其他市,2022年哈尔滨市的GDP为5490.1亿元,占全省2022年GDP比重为34.53%。其次是大庆市GDP为2988.6亿元,占比18.79%。除哈尔滨和大庆之外,黑龙江没有第三座占比可以达到10%以上的城市。

哈尔滨、伊春市、七台河市债务负担较大,原因也各不相同。从负债率(政府债/GDP)来看,七台河市负债率最高,达到83.75%,主要原因是经济较差,七台河市2022年GDP为268.9亿元,在黑龙江省内排倒数第二,仅优于大兴安岭地区,而其地方政府债达到225.2亿元。从债务率来看(政府债/地方政府综合财力),伊春市债务率最高,达到957.98%,2022年伊春市地方政府债余额211.81亿元,而其一般公共预算收入仅20.5亿元。此外,由于哈尔滨市城投债规模最大,宽口径债务率(政府债+城投债/地方政府综合财力)哈尔滨最高。

3.2城投债发行利率高于全国

2009年以来,黑龙江城投债票面利率均高于全国水平。2015年-2021年,黑龙江与全国的城投债利差有逐渐扩大的趋势。2021年-2023年,黑龙江城投债利率从6.70%下降至5.13%。(截止2023年10月),而全国城投债利率在2023年回升,黑龙江和全国的城投债利差缩小至0.94%。这一利差在全国31省市中排在第8位,侧面反映出当前黑龙江城投债风险依然较高。

2023年,黑龙江城投债各月偿还节奏较为平稳,8月为偿还高峰,1月偿还量最低。2024年黑龙江城投到期偿还量为27.25亿元,为2014年以来的最低值。但是2025年,黑龙江城投债到期偿还量将达到115.87亿元的顶峰。

4

小结

黑龙江作为重要商品粮生产基地、重型装备生产制造基地、重要能源及原材料基地,在农业生产和能源工业方面发展较为突出。但是,黑龙江也出现了产业结构有待优化、消费需求有待提升、人口流失和老龄化等问题,影响了黑龙江的经济发展。此外,在经济增速下滑的影响下,黑龙江地方政府债务率较高,显性债务和隐形债务负担问题都亟待解决。

我们认为黑龙江需要重视人口流失问题,投入更多财力物力,稳住本地人口基本盘,吸引外省市优秀人才;构建更加均衡的产业结构,发展新兴工业,开发旅游业资源;优化营商环境,活跃民营企业,还需要促进构建更加自由化、市场化的经营环境,恢复民间资本对东三省经济发展的信心。最后,利用好“一带一路”向北开发的契机,积极拓宽出口渠道,以出口带动省内经济发展。

风险提示

黑龙江人口继续流失;宏观经济不及预期;数据提取不及时;由于口径问题部分地方城投债务统计数据可能与实际数据有偏差

(本文作者介绍:经济学者)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。