文/意见领袖专栏作家 薛洪言

7月以来,随着宏观数据的全面回落,A股超跌反弹驱动的普涨行情结束,开启了新一轮调整。在这轮调整中,指数整体跌幅不大,但投资体验很差:市场进入存量博弈,热点轮动快,缺乏明确的主线,投资者追高动辄被套,低估值板块也屡现新低。

临近8月底,政策面有了边际变化:国内方面,央行开启新一轮降息操作,国常会再次部署稳增长,地产政策有望升级;国际方面,美联储释放鹰派加息信号,对全球成长板块带来冲击,与此同时,中美监管机构签署审计监管合作协议,中概股密集退市风险缓解。

当缺乏主线的市场遭遇政策面的边际变化,9月份股市会有哪些机会值得期待?

复盘:三条主线,三种行情

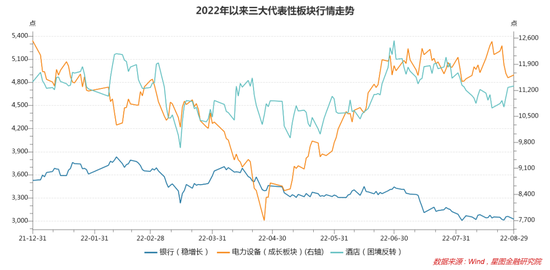

今年以来,A股市场主要有三条主线交替运行:一是稳增长板块,以银行、地产及地产产业链为代表;一是新能源、半导体、军工等高景气成长板块;还有一类困境反转板块,包括受猪周期影响的生猪养殖板块,以及航空旅游等疫情受损板块。

在不同的市场环境下,这三条主线有不同的表现,其中,生猪养殖板块受猪周期逻辑主导,走的是独立行情。

今年3月中旬以前,稳增长板块和疫后复苏板块表现占优。当时,俄乌冲突没有激化,疫情也处于受控状态,市场对疫情常态化管控和稳增长政策效果报以非常乐观的态度,以银行地产为代表的稳增长板块和以航空旅游酒店为代表的疫情受损板块均跑赢大盘,尽管整体涨幅有限。成长板块因其2021年的大幅上涨出现大幅调整,以电力设备板块为例,最高跌幅达39%。

随着俄乌冲突的激化以及国内疫情形势的恶化,3月中下旬到4月底这段时间,整个市场出现了全线下跌。直至4月底的政治局会议释放强力宽松信号,相关政策应出尽出,市场情绪得以逆转,开启了一波超跌反弹行情,前期跌幅巨大的新能源、军工等成长板块成为市场主线,电力设备板块最高涨幅超过60%,基本收复了前期跌幅。

在此期间,受疫情好转影响,酒店旅游等疫情受损行业也迎来快速反弹;但受二季度经济数据不理想压制,稳增长板块表现较为低迷,跑输大盘。

7月份以来至今,经济数据全面回落,市场风格再次出现变化。尤其是房地产销售数据再次走低,叠加之后的烂尾楼断贷风波,市场情绪快速转为悲观,金融地产板块出现快速下杀;疫情的多地再现,也再次拉低疫情受损板块估值;而成长板块虽然基本面无忧,仍然保持高景气,但在市场整体下跌的环境下,估值难以再上台阶,开始区间震荡。

三大主线全面回落,所以,最近两个月做投资,难度很大、体验很差。展望9月份甚至接下来4个月的行情,也不必过度悲观,股价不是线性涨跌的,主要受预期变化影响,关键还是要回到市场环境的边际变化上来。

市场环境剖析:主要矛盾是什么?

巴菲特说过,股市是基本面的记分牌,要进行投资,我们不能盯着记分牌,而是要研究球场上的比赛。

就A股基本面来看,投资者至少应关注两点:一是宏观经济增速,即稳增长的后续效果;二是流动性环境,货币政策会不会收紧?

结合宏观经济三驾马车来看,接下来经济走势主要取决于疫情(对应消费)、房地产(对应投资缺口)和出口三个因素。这三大因素都带有一定的不可控性,所以下半年的宏观经济走势也有不确定性,这也是7月份以来A股市场再次掉头向下、出现持续调整的一个重要原因。

(1)疫情。在常态化核酸等措施下,下半年大概率不会发生今年4月份那种大范围疫情蔓延,但近期以来,疫情多点散发的现象仍然存在,表明疫情仍是经济发展的重要扰动因素。再考虑到秋冬季节天气转冷,夏季高温对病毒传播的抑制性下降,未来的疫情防控形势依旧不容松懈。

在这种背景下,很多接触性消费场景就难以得到根本性恢复,比如餐饮、旅游、酒店、电影娱乐等行业会持续受到影响;同时,居民消费信心也会受到影响,导致大家更愿意去储蓄、去提前还贷,而不愿意去借钱、去消费。消费是拉动经济增长的火车头,消费低迷,经济复苏就会受到影响。

(2)房地产。房地产一直是国民经济的支柱产业,就国内而言,地产产业链占GDP的比重大概在20%左右。去年下半年以来,以个别龙头地产公司陷入偿债危机为标志,地产行业进入下行通道。期间,地产调控政策不断放松,刺激力度不断升级,但就目前来看,地产销售仍然比较低迷。

尤其是7月份以来,个别烂尾楼的断贷风波,更是给地产行业的前景增添了不确定性。中长期看,地产行业肯定能够恢复稳健可持续发展,但就今年下半年来看,的确有较大的不确定性。既便地产销售出现拐点,从销售端到施工端的传导也需要几个月的时间,很难对今年经济增长发挥有力支撑作用。

(3)出口。这两年来,受益于较好的疫情防控成果,我国出口一直不错,全球市场份额逆势增长,为经济稳增长贡献了重要力量。但今年下半年来看,随着全球主要经济体普遍陷入通胀和加息困局,市场预期欧美经济正在进入衰退,消费需求下降,从而影响我国出口增速,也会对我国经济复苏造成影响。以7月数据为例,对美出口增速自19.32%大幅下行至10.97%,表明美国经济衰退对我国影响已有所体现,这种影响在接下来的几个月中还会持续发酵。

所以简单概括一下,受疫情、地产、出口这三大不确定因素影响,虽然国内稳增长政策已经非常给力,但下半年经济复苏趋势依然有一定的不确定性。当然,整体上看,缓慢复苏的趋势不变,3季度和4季度肯定比2季度更好,但全年GDP增速究竟能达到多少,这个说不好。

在这种情况下,我们再去判断下半年货币政策或者说流动性环境就比较清晰了。既然宏观经济复苏态势不稳,那么宽松的政策就不会轻言退出,所以,下半年流动性环境依旧会保持合理充裕,对股市也好、实体经济也好,都会起到一个支撑作用。

机会在哪里?

我们依旧从三大主线来分析接下来的机会。

1、稳增长主线

稳增长主线,以金融地产为主,当前主要受房地产市场持续低迷压制,市场担心房地产开发企业爆雷,担心金融企业出现大额坏账。所以,稳增长主线启动的前提是房地产市场迎来拐点性变化,市场信心恢复。

也就是说,市场要看到居民的购房热情逐步起来,A股的金融地产板块才能迎来新一轮行情。房地产市场讲究“金九银十”,所以,接下来的两个月是非常重要的观察窗口期,如果房地产销售有明显回暖,金融地产板块预计会有很好的表现。

当然,考虑到板块估值处于历史低位,而房地产市场的好转从中期看是个确定性因素,压制迟早会解除。从中长期布局的视角看,无论接下来两个月房地产销售数据如何,当前都已经是不错的布局窗口。

2、困境反转主线

航空旅游酒店等疫后复苏板块,主要取决于疫情形势的变化。考虑到下半年天气转冷,利于病毒传播,以及大会召开在即,疫情防控政策预计很难在短期出现放松迹象,所以,短期内疫后复苏板块的机会不大。

但若着眼于明后年去看,疫情政策持续放松是大趋势,疫情对相关板块的压制也迟早会解除。当前进行布局,无论短期内疫情如何演绎,中长期看,投资者都只输时间不输钱。

3、高景气成长主线

新能源、半导体、军工等成长板块,虽然个别板块当前估值偏高,但基本面的中长期景气度都还在,考虑到业绩增长会持续消化估值,市场对高估值的容忍度比较高,仍具有较好的中长期持有价值。

短期来看,在整体市场偏熊的环境下,估值边际上受流动性影响比较大。近期美联储释放鹰派加息信号,对全球成长板块估值产生压制效果,A股成长板块也未能幸免。但国内货币政策依旧“以我为主”,在稳增长的核心诉求下,货币流动性不太可能出现明显收紧,因此A股成长板块的估值仍有流动性支撑,情绪性压力释放以后,在基本面的高景气推动下,板块有望保持震荡上行趋势。

所以,从中长期看,三条主线都有支撑逻辑,投资者可以进行均衡配置。此外,大消费板块中的医药板块,猪周期逻辑下的生猪养殖板块,也都处于各自周期的低点位置,值得进行中长期布局。

(本文作者介绍:星图金融研究院副院长,硕士生导师。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。