意见领袖丨招商银行研究院

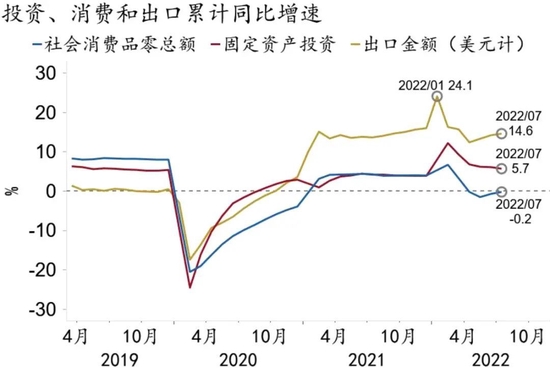

7月经济修复动能放缓,结构延续分化。出口、基建和制造业投资保持高增长,形成二次修复的主要拉动,但房地产投资进一步下滑,消费修复不稳固。规模以上工业增加值当月同比3.8%;社会消费品零售总额当月同比2.7%;城镇固定资产投资额累计同比5.7%,其中制造业投资累计同比9.9%,全口径基建投资累计同比9.6%,房地产投资累计同比-6.4%。

图1:三驾马车修复动能偏弱

资料来源:Macrobond、招商银行研究院

资料来源:Macrobond、招商银行研究院一、供给:生产小幅放缓,就业压力仍存

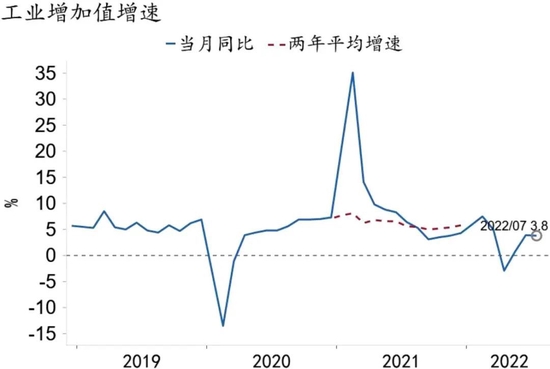

7月规上工业增加值同比增速小幅放缓,下降0.1pct至3.8%,带动1-7月全国规上工业增加值同比增长3.5%,较1-6月小幅上升0.1pct。企业生产动能受到四方面因素的压制。一是7月是我国多数行业的传统淡季,疲弱预期下企业生产动力更为不足;二是整体需求低迷压制生产;三是局部地区疫情反弹,封控及断链对部分行业生产造成扰动;四是工业企业利润持续承压。其中,上游采矿业和中游制造业工业增加值当月同比增速分别下降0.6pct和0.7pct至8.1%和2.7%;夏季高温推升居民和企业用电用水需求,下游电热燃水业工业增加值同比增速大幅上升6.2pct至9.5%。

图2:工业生产增速小幅回落

资料来源:Macrobond、招商银行研究院

资料来源:Macrobond、招商银行研究院分行业看,41个大类行业中有25个行业同比正增长,但多数行业增速不同程度回落。其中,汽车制造业在消费政策支持下生产快速修复,增速持续上升,同比增速上升6.3pct至22.5%,在所有行业中表现最好。高技术企业生产放缓,但仍维持较高韧性,同比增速回落2.5pct至5.9%,相关行业如电子及通讯设备制造、电气机械制造、医药制造业增速分别下降0.4pct,3.7pct和1.8pct至12.5%,7.3%和10.3%。

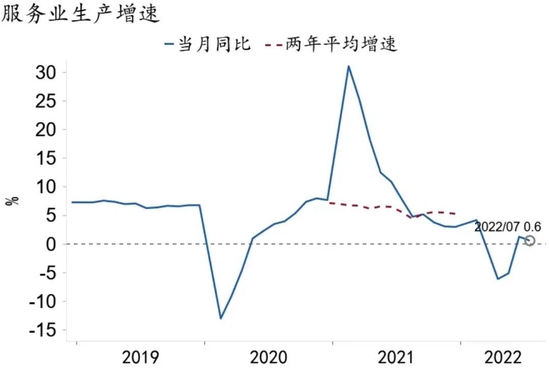

7月服务业生产修复放缓,服务业生产指数同比增速小幅下降0.7pct至0.6%。受局部地区疫情影响,铁路运输、航空运输、住宿、餐饮、零售等接触性服务业修复态势减缓,但在暑期消费的带动下,仍位于高景气区间。1-7月服务业生产指数同比增速小幅回升0.1pct至-0.3%,已连续三个月位于负增长区间。

图3:服务业生产修复放缓

资料来源:Macrobond、招商银行研究院

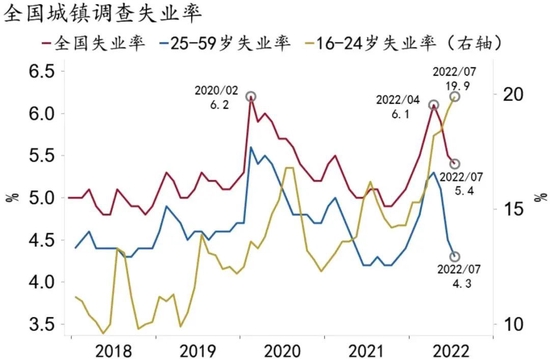

资料来源:Macrobond、招商银行研究院就业有所改善,但青年就业压力继续上升。一方面,7月城镇新增就业上升至129万人,处于往年同期较高水平,并推动1-7月城镇新增就业累计同比降幅收窄1.6pct至-4.7%。另一方面,城镇调查失业率小幅回落0.1pct至5.4%。从重点群体来看,外来农业户籍人口调查失业率下降0.2pct至5.1%,低于整体水平,但考虑到二季度农民工外出务工人数走弱,农民实际就业情况或仍面临压力。16-24岁青年人群失业率连续第5个月至19.9%,再度刷新历史新高。前瞻地看,随着经济进一步修复,总体就业压力有望持续缓解,但青年群体摩擦性和结构性失业压力仍存,返乡农民工仍需就业机会容纳,稳就业政策需继续发力。

图4:失业率延续结构分化

资料来源:Macrobond,招商银行研究院

资料来源:Macrobond,招商银行研究院二、固定资产投资:增速放缓,结构分化

1-7月全国固定资产投资累计同比增长5.7%,增速较1-6月下行0.4pct;7月当月同比增长3.8%,较6月回落1.8pct;季调环比增长0.16%,较6月下行0.79pct。其中,基建和制造业投资增速边际下行,但仍保持较快增长,是固定资产投资修复的主要拉动;房地产投资继续下滑,成为主要拖累。

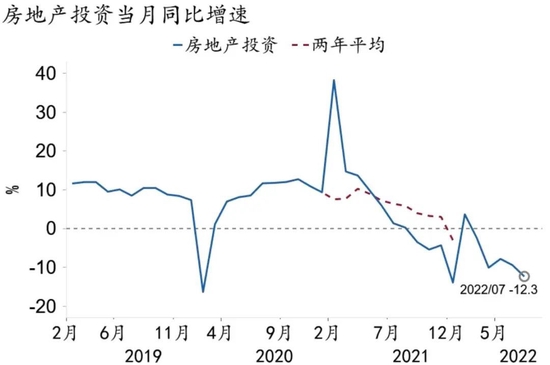

(1)房地产:销售再度下行,投资收缩加剧

7月商品房销售降幅再度扩大,全国销售面积同比-28.9%,销售金额同比-28.2%,降幅分别较上月扩大10.6pct、7.4pct。销售数据在经历了6月边际改善后7月再度下行,虽然有疫情和季节性因素影响,但仍反映出市场信心低迷、居民购房意愿不足。

7月房地产投资单月同比下降10.1%,降幅较6月扩大0.7pct,已连续5个月同比收缩,并拖累1-7月累计同比增速下滑1pct至-6.4%。建安投资和土地购置费或继续下滑。一方面,7月新开工、施工和竣工面积降幅未见明显收窄,建安投资或继续大幅收缩。新开工面积降幅与上月基本持平,但或由于保交楼诉求影响,施工和竣工面积同比降幅边际收窄,三者分别下降45.4%、44.3%和36.0%,仍处于大幅收缩。另一方面,土地购置面积延续大幅收缩,土地成交价款降幅虽有所收窄,但土地购置费或仍大幅下滑。7月土地购置面积环比-25.9%,同比降幅边际收窄5.5pct至-47.3%,土地成交价款同比-33.4%,土地市场尚未明显回暖。

图5:房地产投资收缩加剧

资料来源:Macrobond、招商银行研究院

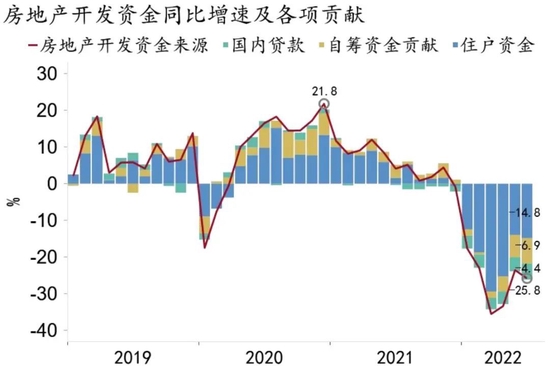

资料来源:Macrobond、招商银行研究院7月房企到位资金同比降幅再度扩大2.2pct至-25.8%。一是商品房销售下滑态势尚未企稳,住户端的定金及预收款、个人按揭贷款同比降幅分别较6月扩大0.4pct、2.9pct至-31.2%、-22.6%;二是房企信用压力持续加大,国内贷款、自筹资金同比降幅分别扩大4.7pct、3.1pct至-36.8%、-20.6%,均为本轮地产下行周期以来的最大降幅。

图6:房企各项资金来源加速下滑

资料来源:Wind、招商银行研究院

资料来源:Wind、招商银行研究院前瞻地看,短期内房地产供需两端受高温、疫情等影响,叠加居民部门预期疲弱压制投资和消费,商品房销售或继续收缩。房企信用压力加大,持续影响开工、施工进度,以及拿地意愿,房地产市场悲观预期或难以快速扭转。积极的方面在于,近期地方纾困基金以及保交楼方案快速推进,有望对房企施工竣工形成一定支撑,并对改善市场预期形成积极作用。

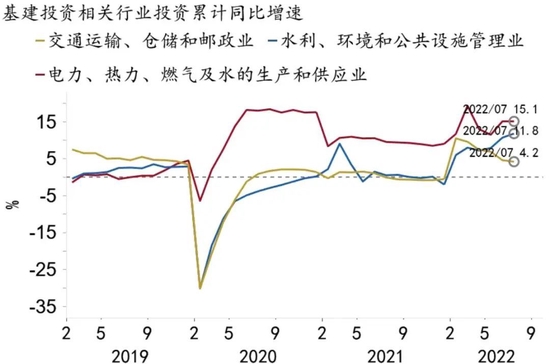

(2)基建:维持高增

7月基建投资增速小幅回落,全口径基建投资同比增长11.5%,增速较上月下降0.5pct;1-7月全口径基建投资累计同比增长9.6%,较1-6月小幅上升0.3pct。从结构上看,三大行业增速有所分化,电热燃水累计同比增速为15.1%,与上半年持平,水环公共业增速则上行1.1pct至11.8%,二者维持较快增长;交运仓邮业增速继续下行,7月累计同比增速下降0.4pct至4.2%。

图7:基建投资增速小幅回落

资料来源:Macrobond、招商银行研究院

资料来源:Macrobond、招商银行研究院基建投资维持较高增长,主要有四方面原因。一是去年下半年的低基数效应。二是资金充裕,一方面,截至7月末,新增专项债已发行3.47万亿元;另一方面,公共财政投向基建的比例和增速有所上升,支出强度明显提升。三是今年基建投资作为逆周期调节工具的重要性上升。四是各地重大项目储备充足。但值得注意的是,原材料价格居高不下,持续高温以及疫情反复,对建筑施工企业动工进度有所压制,后续仍需持续关注实物工作量的完成情况。

图8:水利、环境和公共设施管理业增速回升

资料来源:Macrobond、招商银行研究院

资料来源:Macrobond、招商银行研究院前瞻地看,基建投资增速在低基数下有望延续高速增长。三季度基建投资仍有较为充裕的资金支撑,尚未使用的专项债资金将加速拨付投放,1.1万亿“准财政”政策性、开发性金融工具将助力投资发展。此外,在“用足用好专项债务限额”的要求下,下半年有望增量发行专项债,与现有资金形成衔接。但值得注意的是,财政收支压力加剧及专项债项目和资金拨付要求或对基建投资形成一定拖累。

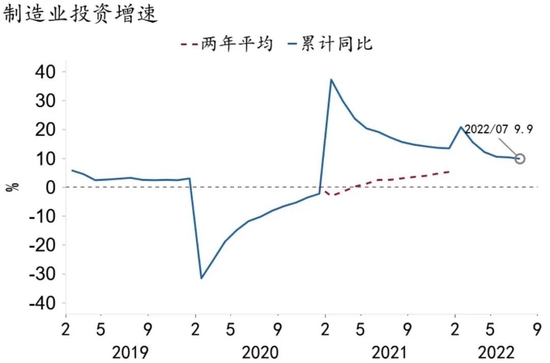

(3)制造业:增速回落,韧性较强

制造业投资增速整体趋缓,但维持较高韧性。7月制造业投资增速回落2.4pct至7.5%,拖动1-7月累计增速较1-6月下降0.5pct至9.9%。需求不足,预期疲弱是制造业投资增速下滑的主要原因,7月制造业PMI再次跌至收缩区间。分行业来看,高技术行业维持较高增长,累计同比增速为22.9%,较整体增速高出13pct,是制造业投资重要的驱动力。此外,汽车制造业累计同比增速上升1pct至9.9%,食品制造业、专用设备和通用设备制造业累计同比增速有不同程度的回落,但均保持较高增速,增速分别为16.6%,16.3%和17.5%。

图9:制造业投资增速回落

资料来源:Macrobond、招商银行研究院

资料来源:Macrobond、招商银行研究院图10:高技术制造业投资仍保持较快增长

资料来源:Macrobond、招商银行研究院

资料来源:Macrobond、招商银行研究院前瞻地看,制造业投资有望稳健增长,但增速或边际回落。支撑因素主要来自于高技术制造业投资持续发力、企业生产经营活动及预期边际改善、助企纾困的财政政策与“宽信用”货币政策持续配合发力,以及“双碳”政策持续纠偏。制约因素一是原材料价格虽有所回落但仍处高位,输入性通胀压力加剧;二是房地产收缩加剧;三是工业企业利润增长持续承压。

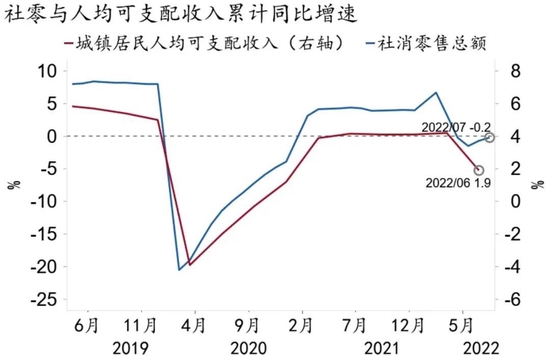

三、消费:修复放缓

7月社会消费品零售总额同比增速回落0.4pct至2.7%,不及市场预期,带动1-7月累计同比增速小幅回升0.1pct至3.2%。

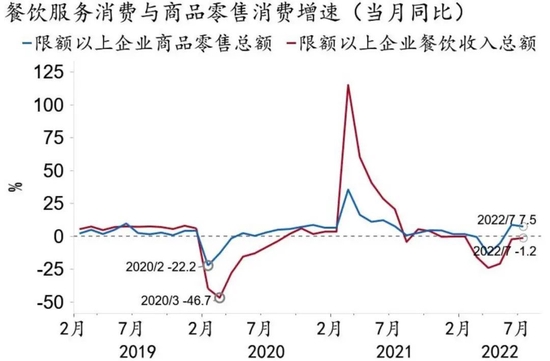

按消费类型来看,商品消费修复放缓,服务消费仍处于收缩区间,但降幅收窄。7月商品零售同比增速较6月下行0.7pct至3.2%。一是可选消费多数增速放缓,化妆品、服装、通讯器材、汽车消费修复均显著放缓,其中汽车消费同比增速较前值回落4.2pct至9.7%,或与疫后刺激政策退坡有关;二是地产相关消费下滑未见放缓,建材同比-7.8%,连续第4个月负增长,跌幅较前值扩大2.9pct。此外,受油价同比高增影响,石油类消费同比增速14.2%,仍处高位。

图11:餐饮持续拖累消费修复

资料来源:Macrobond、招商银行研究院

资料来源:Macrobond、招商银行研究院值得注意的是,7月线上消费同比增速较前值回落1.5pct至2.4%,低于整体消费增速,而餐饮收入同比降幅收窄2.5pct至-1.5%,疫情对线下消费的影响或有所减弱,消费或部分由线上向线下转移。

前瞻地看,居民就业和收入前景承压、预防性储蓄上升和线下消费场景持续受压制,消费复苏动能仍然疲弱。不过,促销费政策持续发力,或对消费形成结构性提振。

图12:居民收入增长疲弱压制社零修复

资料来源:Macrobond、招商银行研究院

资料来源:Macrobond、招商银行研究院四、前瞻:关注稳增长政策加码

7月经济供需两端修复动能有所放缓,外需维持韧性但内需偏弱,特别是房地产投资跌幅进一步扩张。前瞻地看,在疫情持续扰动和预期转弱的影响下,后续经济或延续弱复苏和结构分化的格局。不过,在7月政治局会议“巩固经济回升向好趋势”,“力争实现最好结果”的要求下,“稳增长”政策执行正推进落地,例如央行的超预期降息。后续基建和制造业投资有望维持较高增速,房地产防风险政策落实将有助于纾解市场困境、改善弱预期,促销费政策有望对消费形成结构性支撑。

本文作者丨谭卓(宏观经济研究所所长)、王欣恬(宏观研究员)、刘阳(宏观研究员)、王天程(宏观研究员)

(本文作者介绍:招商银行总行一级部门。研究领域涵盖宏观经济、区域经济、大类资产及重点新兴行业等。)

责任编辑:余坤航

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。