意见领袖 | 孙彬彬

1. 如何看待下半年利率债供给?

如何看待下半年利率债供给与发行节奏?不透支未来是否意味着下半年利率债供给的减少与债市的机会?对此我们进行讨论分析。

1.1. 上半年利率债发行情况回顾

国债净融资约为全年计划的四分之一,基本符合季节性。今年中央赤字规模为26500亿元,上半年国债净融资为6110亿元,进度为23%,基本符合季节性。

历史来看,2020年稳增长压力较大,国债净融资明显高于中央赤字。2021年政府去杠杆,国债净融资明显低于中央赤字。2015-2019年,国债净融资为中央赤字的93-96%。

考虑到目前稳增长压力较大,我们预计今年国债净融资至少接近中央赤字安排,不排除最终高于赤字的可能。按全年国债净融资基本持平于中央赤字计算,下半年国债净融资剩余额度约为20390亿元。

新增地方债完成全年进度90%以上。今年地方赤字规模为7200亿元,上半年地方一般债净融资为6148亿元,进度约为85.4%。今年安排地方专项债规模为36500亿元,上半年地方专项债净融资为34062亿元,进度为93.3%。

今年安排新增地方债规模为43700亿元,上半年已经发行40210亿元,总体进度92%。

地方再融资债券发行加速。上半年发行地方再融资券12292亿元,比上半年到期地方债9669亿的规模高出2623亿元。

考虑新增与再融资地方债债,上半年地方债净融资42803亿元。

政金债发行弱于季节性。上半年政金债净融资7190亿元,二季度政金债净融资2022亿元,仅高于2017年同期水平。2016年政金债发行加速后,2017年明显回落。

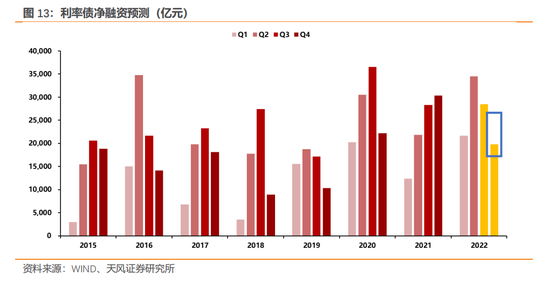

包括国债、新增与再融资地方债、政金债在内,上半年利率债净融资56102亿元,规模达到历史新高。

整体而言,上半年利率债净融资规模较高,其中地方债加速发行,国债净融资发行基本符合季节性,政金债净融资弱于季节性。

一方面,疫情冲击下,上半年国内经济下行压力加剧,特别是地方政府压力较大。政策加大宏观调控力度,财政政策靠前发力。

另一方面,政策强调不超发货币、不透支未来,财政发力的同时,上半年利率债品种间分布或有一定协调发行的考虑。

1.2. 如何看待下半年利率债供给?

首先,考虑现有政策安排。

第一,考虑国债。考虑到目前稳增长压力较大,我们预计今年国债净融资至少接近中央赤字安排,不排除最终高于赤字的可能。按全年国债净融资基本持平于中央赤字计算,下半年国债净融资剩余额度约为20390亿元。

2019年后,下半年国债净融资主要安排在四季度,三四季度净融资的比例约为4:5。今年财政部已经披露三季度国债发行计划,与2019-2021年没有明显差异。照此估计,国债净融资三季度预计为9062亿元,四季度预计为11328亿元。

第二,考虑新增地方债。按照年初预算,下半年新增政府债余额约为3490亿元,算上2021年没有发完的1500亿元,下半年剩余新增地方债预计在4990亿元左右。按照靠前发力要求,我们预计,4990亿元新增地方债将在三季度发行完毕。

第三,考虑再融资地方债。下半年地方债到期18059亿元,今年地方政府偿债压力较大,我们预计,下半年再融资债券发行规模将至少覆盖到期规模,基本保持2021年以来125%覆盖比重。折合下半年再融资地方债发行22574亿元,净融资4515亿元。其中三季度净融资2840亿元,四季度净融资1675亿元。

根据上述测算,考虑现有政策安排,我们预计,下半年政府债净融资为29895亿元,其中三季度16892亿元,四季度13003亿元。

第四,考虑政金债。2022年6月以来,与政策债有关增量政策陆续出台。就现行政策安排来看,下半年政金债净融资可能是利率债供给的重点之一。

2022年6月1日国常会要求,“对金融支持基础设施建设,要调增政策性银行8000亿元信贷额度,并建立重点项目清单对接机制。”

2022年6月29日国常会再度强调,“运用政策性、开发性金融工具,通过发行金融债券等筹资3000亿元,用于补充包括新型基础设施在内的重大项目资本金、但不超过全部资本金的50%,或为专项债项目资本金搭桥。财政和货币政策联动,中央财政按实际股权投资额予以适当贴息,贴息期限2年。”

2022年7月13日邹澜表示,“人民银行支持国家开发银行、农业发展银行分别设立金融工具,规模共3000亿元。金融工具的具体用途:一是补充投资重大项目资本金,不超过全部资本金的50%;二是对于短期内专项债券作为资本金无法到位的,可以为专项债券搭桥。对于迟早要干的项目,通过金融工具的支持,能够快速精准打通资本金无法到位造成的堵点,推动项目尽早开工,尽快形成实物工作量,助力稳定宏观经济大盘。”

政金债净融资的季节性并不明显,政金债年度净融资与新增信贷额度间的比例关系也不稳定。但在2015年后政金债余额同比有一定规律性。在稳增长压力较大时期,政金债余额同比增速较高,2015年末升至2016年末在12.5-15%,2020年下半年至2021年末在15-20%。其余时期政金债余额同比增速较低,基准水平是10%附近。

2022年二季度末,政金债余额同比为10.4%,按照不超发货币、不透支未来的政策基调,我们预计,三季度政金债余额同比升至12.5%,并在四季度升至13%左右。按此测算,下半年政金债净融资为18393亿元,其中三季度为11617亿元,四季度为6776亿元。

综上所述,包括政府债券与政金债在内,考虑现行政策安排,下半年利率债净融资为48288亿元,三季度为28509亿元,四季度为19779亿元。

但要填补今年财政收支缺口,仅考虑现有政策是不够的。

增量政策会如何?目前的政策语境下,似乎大力度增发国债或者专项债的可能性并不高,但是缺口很客观,所以后续利率债供给问题就需要考虑政策会用何种方式来修补缺口,稳住下限。四季度利率债净融资有增加的可能。

1.3. 下半年利率债供给可能减少会进一步驱动利率下行吗?

如果没有大力度的增量财政政策,下半年利率债净融资存在减少的可能,余额同比大概率有所下行,是否意味着机会?

回顾历史,首先,10年国债与利率债净融资变动没有明显的对应关系。

其次,10年国债与利率债余额同比的关系需要通过社融相联系。如果利率债余额同比回落同时社融同比回落,则利率债余额同比回落可能带来债市机会,最近的如2021年。

第三,在政府债券发行过程中,财政和货币政策通常会有联动,资金利率回落或者保持平稳是利率债供给扩张的基础。

综上所述,下半年利率债净融资的可能减少或余额同比下行,能否带来进一步的利率机会,还是要观察后续社融的修复斜率和货币政策条件。

1.4. 小结

市场关注下半年利率债供给变化是否会进一步引致机构欠配和资产荒。

我们先分析上半年:

上半年利率债净融资规模较高,其中地方债加速发行,国债净融资发行基本符合季节性,政金债净融资弱于季节性。一方面,疫情冲击下,上半年国内经济下行压力加剧,特别是地方政府压力较大。政策加大宏观调控力度,财政政策靠前发力。另一方面,政策强调不超发货币、不透支未来,财政发力的同时,上半年利率债品种间分布或有一定协调发行的考虑。

需要注意的是,上半年利率债供给放量,并没有带来市场对应压力,利率表现总体平稳。

下半年利率债净融资相对2021年有所减少,节奏上Q3可能相差不大,但是Q4会减少,这是否对应进一步利率下行的可能呢?

回顾历史,首先,长端利率与利率债净融资变动没有明显的对应关系。其次,10年国债与利率债余额同比的关系需要通过社融相联系。如果利率债余额同比回落同时社融同比回落,则利率债余额同比回落可能带来债市机会,最近的如2021年。第三,在政府债券发行过程中,财政和货币政策通常会有联动,资金利率回落或者保持平稳是利率债供给扩张的基础。

综上所述,下半年利率债净融资的可能减少或余额同比下行,能否带来进一步的利率机会,还是要观察后续社融的变化和货币政策条件。

社融、资金面、货币条件在稳增长的环境中,基本逻辑如下:

社融是货币政策的中介目标,社融变化决定货币条件,货币条件决定资金面。

给定现有的政策背景,其实利率债是多还是少,基本决定了后续社融的变化。政策维持现状,后续利率债净融资可能偏少,社融变平,流动性维持,债市有机会;一旦政策改变,利率债净融资就会提升,社融斜率变化,流动性可能调整,债市对应压力。

现阶段建议边走边看,目前观察,更进一步的增量政策不落地,至少三季度流动性还是高于合理充裕的水平,所以市场仍可在现有区间内展开交易,但是交易的区间边界总体清晰,非牛非熊的窄幅震荡格局尚不会改变。

2. 市场点评与展望

2.1. 市场点评:资金面持续宽松,长债收益率整体持平

本周(7.18-7.22)央行公开市场净投放130亿元,资金面持续宽松。周一,央行开展逆回购操作7天120亿元,当日到期30亿元,净投放90亿元,资金面整体均衡,尾盘边际趋松;周二,央行开展逆回购操作7天70亿元,当日到期30亿元,净投放40亿元;周三,央行开展逆回购操作7天30亿元,当日到期30亿元,净投放0亿元;周四,央行开展逆回购操作7天30亿元,当日到期30亿元,净投放0亿元;周五,央行开展逆回购操作7天30亿元,当日到期30亿元,净投放0亿元。本周资金面持续宽松。

长债收益率整体持平。周一,央行逆回购加量呵护税期资金面,提振做多热情,长债收益率下行不足1bp;周二,流动性宽松程度显收敛,现券整体表现偏弱;周三,资金面宽松继续支撑债市做多情绪,期货尾盘扩大暖势,银行间主要利率债收益率普遍下行2bp左右;周四,现券期货延续暖势,银行间主要利率债收益率普遍下行;周五,止盈盘逐步涌现,现券全面走弱,银行间主要利率债收益率普遍上行。

3. 一级市场

根据已公布的利率债招投标计划,从7月25日至7月29日将发行34支利率债,共1647.34亿元,其中地方政府债29支,政策银行债4支。

4. 二级市场

本周长债收益率整体持平。全周来看,10年期国债收益率持平在2.79%,10年国开债收益率下行5BP至3.00%。1年与10年国债期限利差收窄5BP至88BP,1年与10年国开债期限利差收窄7BP至102BP。

5. 资金利率

本周央行公开市场净投放为零,资金面总体均衡。银行间隔夜回购利率下行3BP至1.19%,7天回购利率下行11BP至1.48%;上交所质押式回购GC001上行3BP至1.64%;香港CNHHibor隔夜利率下行-10BP至1.65%;香港CNHHibor7天利率上行20BP至2.1%。

本周央行公开市场净投放130亿元,下周逆回购到期280亿元。

6. 国债期货:国债期货全线上涨

7. 利率互换:利率全线下行

8. 外汇走势:美元指数震荡

9. 大宗商品:原油价格回落

10. 海外债市:欧美债收益率回落

(本文作者介绍:天风证券固定收益首席分析师孙彬彬)

责任编辑:宋源珺

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。