意见领袖丨管涛、刘立品

摘 要

6月份,人民币汇率转为贬值,汇率预期以及CNH相对于CNY均转为偏贬值方向。上半年,人民币汇率呈现先涨后跌、再涨再跌的W型走势,双向波动明显。

5月底6月初,境内人民币兑美元汇率出现一波急涨行情。受政府部门表态以及政策调控影响,人民币汇率急涨态势结束。6月份,随着美元指数逐步回升,人民币汇率冲高回落;汇率预期从5月底的单边升值预期转向总体偏贬值方向;CNH与CNY日均差价由负转正。

6月份,市场结汇动机增强、购汇意愿减弱。6月17日至23日,人民币加速贬值时,银行间市场即期询价成交量迅速增加,日均成交483亿美元,较2020年12月份的日均成交量高出10%。不排除人民币急跌,触发了国内企业逢高抛售外汇。

6月份,反映境内主要外汇供求关系的银行即远期(含期权)结售汇顺差环比收窄,一方面是因为银行自身结售汇转为逆差,不排除银行提前购汇对外支付股息红利;另一方面是因为银行未到期远期净结汇下降,这是当月远期结汇履约多于购汇、远期购汇签约增加多于结汇的结果。

6月份,调整后的银行代客即远期(含期权)结售汇差额与银行代客涉外外汇净流入规模的缺口为-69亿美元,小于4、5月份的负缺口,显示6月份国际收支口径的跨境资本偏流出压力减轻。当月,我国股市、债市跨境资金净流入规模均出现下降。

上半年,人民币汇率呈现先涨后跌、再涨再跌的W型走势,印证了我们此前报告中,关于2021年人民币汇率走得没有大家想象的那么强的猜测。同期,跨境贸易中人民币计价结算占比较低,美元依然是银行代客涉外收付主要币种。可见,在管理汇率风险方面,外币结算币种多元化依然任重道远。

正文

7月23日,国家外汇管理局发布了6月份外汇收支数据。现结合最新数据对6月份外汇市场的具体分析如下:

人民币汇率明显回落,但月均汇率变化幅度较小,汇率预期重新分化

5月底6月初,境内人民币兑美元汇率出现了一波急涨行情,中间价和下午四点半收盘价均创下三年来的新高。在此背景下,当局通过密集发声和果断出手,加强了汇率预期管理,初步遏制了境内外汇市场追涨杀跌的顺周期羊群效应(见图表1)。

6月份,随着美元指数逐步回升,人民币汇率冲高回落。全月,美元指数反弹了2.8%,境内人民币汇率中间价和收盘价分别下跌1.4%和1.6%。其中,6月17日至23日人民币贬值速度较快,中间价、收盘价分别贬值了0.8%、1.3%。此后,美元指数继续上涨,但人民币汇率基本转为震荡。6月24日至7月23日,美元指数上涨了1.2%,人民币汇率中间价微贬0.04%,收盘价微升0.08%(见图表2)。

虽然全月人民币汇率跌幅较大,但均价保持了基本稳定。当月,中间价均值环比微涨0.14%,收盘价均值环比微跌0.03%(见图表3)。同期,滞后3个月环比的收盘价均值上涨1.3%,较上月扩大了0.7个百分点,但滞后5个月环比的收盘价均值上涨0.7%,较上月收敛了1.1个百分点(见图表4)。这表明汇率变动对因疫情原因收汇账期拉长的出口企业财务压力减弱。

从多边汇率来看,6月份人民币名义有效汇率指数上涨0.4%,但由于境内通胀低于海外通胀,人民币实际有效汇率指数微跌0.1%,已经连续四个月下跌,有利于维护出口竞争力(见图表5)。

随着人民币汇率重新转为双向波动,5月底的市场单边升值预期得到扭转。6月份,1年期NDF隐含的人民币汇率预期再度转向总体偏贬值方向,贬值预期均值为0.18%(见图表6)。当月,21个交易日中,有17个交易日为偏贬值预期,占到81%,上月此项占比为39%(见图表7)。这显示前期先发制人的汇率预期管理是及时也是有效的。

6月份,境外人民币汇率(CNH)相对境内人民币汇率(CNY)总体偏贬值方向,境内外日均差价为+32个基点,上月为-9个基点(见图表8)。这显示本轮做多人民币的投机势力有所退潮,上月底境外抢跑人民币升值未果后,迅速转为做空。

市场结汇动机增强、购汇意愿减弱,低买高卖的汇率杠杆调节作用继续正常发挥

当月,3个月移动平均的收汇结汇率为66.5%,环比提高0.8个百分点;付汇购汇率为65.1%,环比微降0.2个百分点。二季度,人民币汇率中间价均值环比上涨0.4%,但收汇结汇率环比回落了0.2个百分点,付汇购汇率回升了2.1个百分点(见图表9)。

进一步分析,6月份,银行间市场即期询价成交量均值为396亿美元,较上月减少32亿美元。其中,6月17日至23日,人民币加速贬值时,成交量迅速增加。6月17、18和21日,人民币汇率收盘价分别较上一交易日下跌303、131、297个基点;6月21日至23日,人民币汇率收盘价较当日中间价下跌159、120、187个基点。其间,各交易日成交量分别为496、448、499、484和489亿美元,日均成交483亿美元(见图表10),较2020年12月份的日均成交量高出10%。不排除人民币急跌,触发了国内企业逢高抛售外汇,落袋为安。

境内外汇供求缺口收窄,主要是因为银行自身结售汇转为逆差和银行未到期远期净结汇下降

6月份,反映境内主要外汇供求关系的银行即远期(含期权)结售汇顺差255亿美元,环比减少74亿美元。其中,银行即期结售汇顺差220亿美元,环比减少8美元(银行自身结售汇逆差151亿美元,上月为顺差12亿美元;银行代客结售汇顺差371亿美元,上月为217亿美元);银行代客远期净结汇未到期额环比减少19亿美元(上月增加94亿美元),银行代客未到期期权Delta敞口净结汇余额环比增加53亿美元(上月增加7亿美元),两项合计,外汇衍生品交易增加外汇供给35亿美元(上月增加101亿美元)(见图表11)。

银行自身结售汇业务是指银行因自身经营活动而产生的人民币与外币之间的兑换业务,自身结汇一般来自海外利润汇回,自身购汇一般用于对外支付股息红利。6月份,银行自身结售汇出现较大逆差,不排除银行提前购汇对外支付股息红利。

6月份,银行代客远期净结汇累计未到期额环比减少19亿美元,是因为远期售汇未到期额环比增幅(121亿美元)大于远期结汇(102亿美元),即当月远期购汇签约与履约的差额大于远期结汇签约与履约的差额。这一方面是因为远期结汇履约多于购汇。其中,远期结汇履约额为417亿美元,远期售汇履约额为259亿美元,二者分别为数据公布以来的最高和第七高(见图表12)。当月,远期结汇履约占比为18.2%,远期购汇履约占比为13.5%,分别较上月回落1.1和0.2个百分点,但仍然处于历史高位(见图表13)。另一方面是因为远期购汇签约增加多于结汇。其中,远期购汇签约额为380亿美元,远期结汇签约额为519亿美元,二者分别较上月增加139亿和51亿美元(见图表12)。

6月份,银行代客结售汇中,货物贸易结售汇顺差443亿美元,环比增加260亿美元;直接投资结售汇顺差80亿美元,环比增加30亿美元;二者分别贡献了银行代客结售汇顺差增幅的119%、33%。当月,银行代客涉外收付款中,货物贸易、直接投资也是涉外收付款顺差增幅的主要贡献项,二者分别贡献了87%、74%。从货物贸易结售汇和涉外收付款数据可以看出,6月份外贸企业结汇意愿增强、购汇意愿减弱:以货物贸易结汇占涉外收入比重衡量的出口收入结汇率为61.9%,环比提高3.3个百分点;以货物贸易售汇占涉外支出比重衡量的进口付款售汇率为51.5%,环比回落0.4个百分点(见图表14)。

国际收支口径的跨境资本偏流出压力继续减轻,跨境组合投资净流入规模继续下降

6月份,银行代客即远期(含期权)结售汇顺差405亿美元,银行代客涉外外汇净流入266亿美元,二者缺口为+139亿美元。当月,海关口径的货物贸易进出口顺差515亿美元,可比口径的货物贸易涉外收付款顺差307亿美元,二者缺口为-209亿美元,因此经调整后的缺口为-69亿美元,而4、5月份的缺口分别为-477亿美元、-193亿美元,显示6月份国际收支口径的跨境资本偏流出压力月度环比继续减轻(见图表15)。

6月份,陆股通项下(北上)累计净买入成交额154亿元,环比减少404亿元,净买入主要集中在6月23日至25日,期间累计净买入成交额254亿元;港股通项下(南下)累计净买入成交额42亿元,环比减少324亿元;二者合计,股票通项下累计净流入112亿元(合计17亿美元),上月为净流入191亿元(合计30亿美元)。当月,境外净增持人民币债券合计658亿元(约合102亿美元),境内银行外汇有价证券投资余额增加41亿美元;二者合计净流入61亿美元,上月为净流入65亿美元。这显示,6月份股市、债市跨境资金净流入规模均出现下降,二者合计,跨境组合投资净流入79亿美元,而5月份净流入规模为95亿美元(见图表16)。

上半年人民币汇率走得没有想象的那么强,外币结算币种多元化依然任重道远

2021年上半年,人民币汇率呈现先涨后跌、再涨再跌的W型走势,中间价和收盘价涨幅均只有1%左右,这印证了我们在2020年12月19日的研报《逻辑比结论重要:关于明年货币政策与人民币汇率的猜想》中,关于2021年人民币汇率走得没有大家想象的那么强的猜测。同期,人民币汇率中间价的最大振幅为3.4%,较国际货币基金组织披露币种构成的八种主要储备货币的平均最大振幅低2.5个百分点,其中人民币的振幅排名继续垫底(见图表17)。

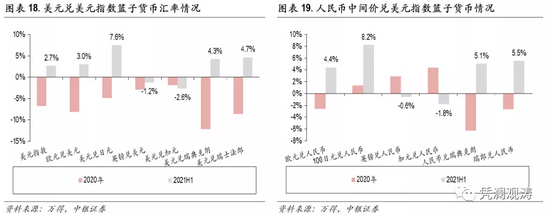

洲际交易所(ICE)美元指数的篮子货币包括欧元(57.6%)、日元(13.6%)、英镑(11.9%)、加拿大元(9.1%)、瑞典克朗(4.2%)和瑞士法郎(3.6%)。2021年上半年,美元指数上涨2.7%,兑前述六种篮子货币汇率的变动幅度分别为3.0%、7.6%、-1.2%、-2.6%、4.3%、4.7%(见图表18);人民币兑这六种货币汇率中间价的变动幅度分别为4.4%、8.2%、-0.6%、-1.8%、5.1%、5.5%(见图表19)。由此可见,如果采取前述篮子货币结算,国内出口企业又有1/3的概率不是蒙受人民币汇率升值造成的汇兑损失,而是汇兑收益(2020年此概率更是高达1/2)。

然则,同期,跨境贸易人民币计价结算仅占外贸进出口额的14.7%,较上年占比提升0.6个百分点(见图表20);银行代客跨境涉外外币收付中美元占比90.1%,较上年提升了1.2个百分点(见图表21)。这意味着,国内企业更多暴露在人民币兑美元双边汇率波动的风险之下。而除运用外汇衍生品对冲汇率风险外,外币结算币种多元化也是管理汇率风险的一个重要手段。当然,由于外汇市场是有效市场,任何人无法精准预测汇率走势。这意味着,在跨境贸易中使用其他外币进行计价结算,同样也不会稳赚不赔,而只是说美元之外还有更多的结算币种选择。实际上,根据SWIFT的统计,在全球国际支付中,美元占比也就40%左右。

2021年上半年,银行远期结汇签约额2437亿美元,同比增长113%,相当于同期海关统计的出口额的16.0%,较上年提升4.3个百分点;远期售汇签约额1706亿美元,增长205%,相当于同期海关统计的进口额的13.5%,较上年提升6.0个百分点,远期结售汇签约额合计4143亿美元,增长143%,相当于同期海关统计的进出口额的14.9%,较上年提升5.0个百分点(见图表22)。这显示随着汇率弹性增加,国内企业主动管理汇率风险的意识有所增强。此外,从前5个月数据看,境内银行对客户交易中,远期和期权占比合计22%,已接近国际清算银行2019年抽样调查时23%的国际平均水平。现在,主要是境内使用外汇和货币掉期的占比过低,同期仅为3%,远低于2019年的国际平均水平43%(见图表23)。

(本文作者介绍:中银证券全球首席经济学家)

责任编辑:潘翘楚

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。